Ежегодно налогоплательщики, использующие упрощённую систему налогообложения, сдают декларацию по УСН за предыдущий год. В статье мы расскажем, как заполнить и сдать декларацию УСН «Доходы минус расходы».

Что такое УСН «доходы минус расходы»

«Доходы минус расходы» — объект налогообложения в «упрощёнке», при котором налог начисляется от разницы между доходами и расходами.

Особенности УСН «Доходы минус расходы»:

-

Этот объект налогообложения выгоден компаниям с крупными тратами, например, производствам, где много материальных затрат.

-

Уменьшить доходы можно не на любые расходы, а только на те, которые указаны в статье 346.16 НК и подтверждены документально — чеками, счетами-фактурами, актами, накладными, табелями учёта рабочего времени, зарплатными ведомостями.

-

Даже при убыточном бизнесе или маленькой прибыли надо платить минимальный налог — 1% от доходов.

-

При доходах за год больше 60 миллионов рублей нужно платить НДС и выставлять счета-фактуры.

В 2025 году стандартная ставка налога на УСН «Доходы минус расходы» составляет 15%. Региональные власти могут вводить пониженные ставки, а для новых ИП даже нулевые.

Тариф для сдачи отчетности в 3 направления ФНС, СФР(ПФР), СФР(СЭДО) по УСН, ПСН, ЕСХН

Кто сдаёт декларацию «Доходы минус расходы»

Декларацию по УСН с объектом «доходы минус расходы» сдают все компании и предприниматели, которые применяют упрощённую систему налогообложения и используют этот объект налогообложения.

Где скачать бланк декларации УСН «Доходы минус расходы»

С 1 января 2025 года действует обновлённая форма декларации по УСН согласно с Приказом ФНС от 02.10.2024 №ЕД-7-3/813@.

Декларация УСН «Доходы минус расходы» заполняется на бланке Формы по КНД 1152017, обычной налоговой декларации на «упрощёнке». Для этого объекта налогообложения заполняются определённые разделы формы. Скачать бланк декларации УСН можно на сайте ФНС.

Как заполнить декларацию УСН «Доходы минус расходы»: пошаговая инструкция

В форме декларации для этого объекта налогообложения заполняется титульный лист, а также раздел 1.2 и раздел 2.2.

Шаг 1. Заполнение титульного листа

В этом бланке указывают ИНН, а также номер страницы документа начиная с нуля: «001», юридические лица указывают КПП, а ИП оставляют эти строки пустыми. В графе «Налоговый период» указывается код «34» (календарный год). Далее указывается код по месту учёта налогоплательщика. Для ИП – 120, а для юрлиц – 210. В строках «Корректировка» для первой декларации указывают нулевые значения. Далее заполняются сведения о налогоплательщике: его фамилия, имя и отчество. Номер телефона указывается с кодом страны и города, без пробелов, скобок и чёрточек.

В строке «На…страницах» указывают количество страниц в предоставляемом отчёте. В поле «Достоверность данных подтверждаю» указывают код «1», или код «2», если документы подаёт представитель по доверенности. На бланке указывается дата заполнения документа. Заполненный титульный лист заверяется подписью.

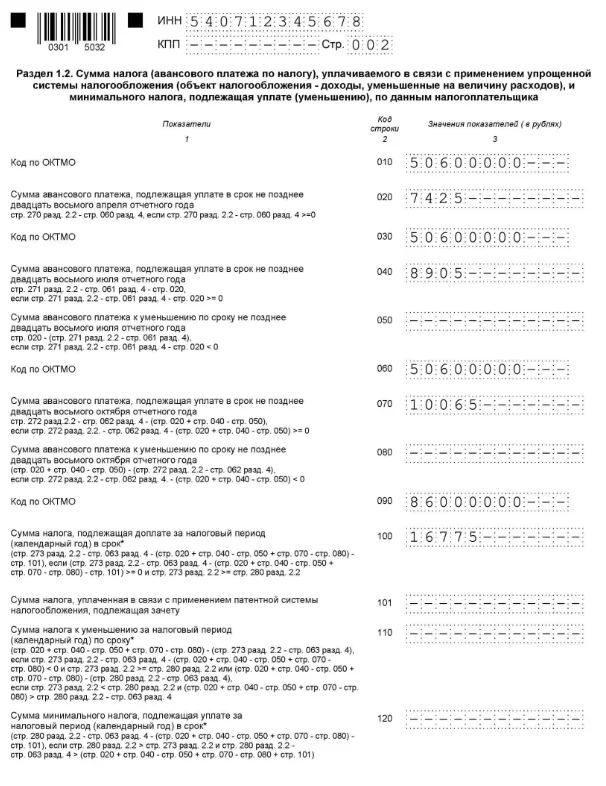

Шаг 2. Заполнение раздела 1.2

В разделе 1.2 указываются суммы авансовых платежей, а также суммы налога к уменьшению.

-

В строках документа 010, 030, 060, 090 прописывается ОКТМО. Если код в течение налогового периода не менялся, он указывается только в строке 010.

-

020, 040, 070 содержат суммы авансовых платежей, которые были начислены в разные кварталы отчётного периода.

-

В строках 110 и 120 прописывается размер налога к уменьшению за отчётный период, а также величина минимального налога, уплачиваемого за налоговый период.

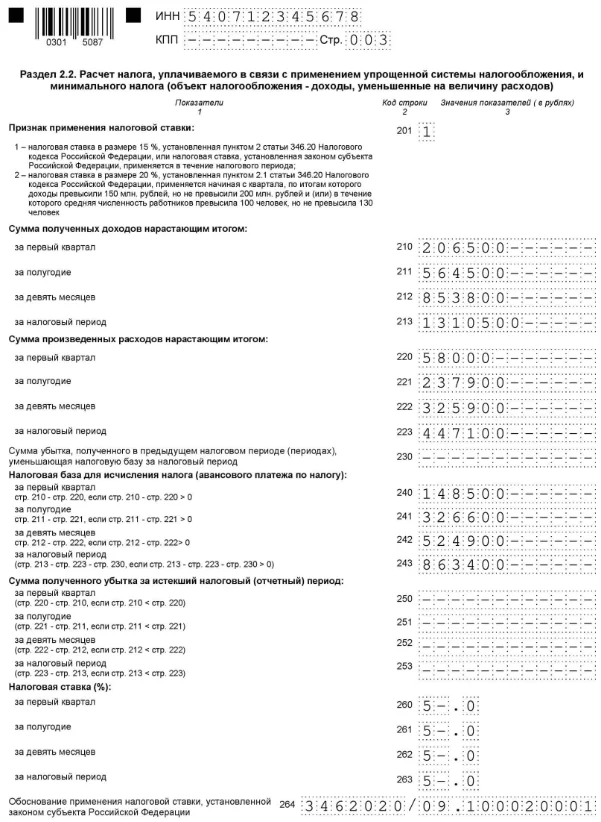

Шаг 3. Заполнение раздела 2.2

-

В строках 210–223 указываются доходы и расходы нарастающим итогом кварталы отчётного периода.

-

В строках 240–243 вписывается разница, которую составляет соотношение доходов и расходов. Если доходы меньше расходов, в строках 240–243 проставляются прочерки, а в строках 250–253 отображаются убытки.

-

Строка 230 остаётся свободной и заполняется лишь при переносе убытков на следующий налоговый период.

-

В строках 260–263 указывается ставка налога за каждый отчётный период и год.

-

В строке 264 прописывается основание для применения пониженной ставки. Если ставка обычная или повышенная, в этой строке проставляются прочерки.

-

В строках 270–273 указываются исчисленные авансовые платежи за каждый квартал налогового периода.

-

В строке 280 прописывается минимальный налог — 1% от годового дохода.

Если ИП или ООО получил в отчётном периоде целевые средства, в декларации нужно заполнить раздел 3. Чаще всего это требование касается благотворительных фондов или некоммерческих организаций. Компании, осуществляющие предпринимательскую деятельность, крайне редко получают целевое финансирование и, соответственно, редко отчитываются о поступлении таких средств.

Сроки сдачи декларации УСН «Доходы минус расходы»

Поскольку за налоговый период для начисления налога и сдачи отчётности по нему принят один календарный год, то за текущий год, налогоплательщики отчитываются в следующем. Иными словами, за 2025 год отчитаться нужно будет в 2026 году.

Сроки представления отчётности следующие:

-

для юрлиц — не позднее 25 марта года, идущего за истёкшим налоговым периодом;

-

для ИП — не позднее 25 апреля года, идущего за истёкшим налоговым периодом.

Способы подачи декларации УСН «Доходы минус расходы»

Декларация по УСН сдаётся в электронном или бумажном формате. Отчитаться на бумаге могут налогоплательщики, имеющие небольшую среднесписочную численность работников (не более 100 человек). Заполненные бумажные бланки можно принести лично в отделение налоговой или отправить заказным письмом, воспользовавшись услугами Почты России.

В электронном виде документ можно сдать в личном кабинете на сайте налоговой, а также с помощью сервисов электронного документооборота.

Типичные ошибки при заполнении декларации УСН «Доходы минус расходы»

При заполнении отчёта налогоплательщики на «упрощёнке» нередко допускают ошибки. Перечислим самые распространённые из них:

-

Ошибки в реквизитах.

-

Неверные налоговые ставки.

-

Ошибочный расчёт налоговой базы.

-

Сумма доход налогоплательщика отображается ненарастающим итогом.

-

Ошибочно выбраны разделы декларации, подлежащие заполнению.

-

Не указан или неверно указан номер корректировки.

-

Не указано или неверно указано наличие или отсутствие работников.

Штрафы за несдачу или нарушение сроков сдачи налоговой декларации УСН «Доходы минус расходы»

За нарушение сроков или несдачу декларации по УСН налогоплательщикам грозит штраф в размере 5% от суммы налога, который начислен к уплате, за каждый полный и неполный месяц просрочки (статья 119 НК РФ).

Минимальный размер штрафа не может составлять сумму, меньшую 1 000 рублей, а также не может быть больше 30% от размера неуплаченного налога.

Помимо денежного штрафа, в отношении ИП или ООО, нарушившего порядок сдачи отчётности, могут быть применены такие санкции, как блокировка расчётного счёта.

Часто задаваемые вопросы

Какие расходы нельзя учитывать при УСН «доходы минус расходы»?

При УСН «Доходы минус расходы» не учитываются расходы, которые не указаны в статье 346.16 Налогового кодекса РФ.

Перечислим некоторые из них:

- Представительские расходы;

- Штрафы, пени и санкции за нарушение условий договора;

- Затраты на информационные услуги;

- Расходы на проведение специальной оценки условий труда (СОУТ);

- Оплата за право установки и эксплуатации рекламных конструкций;

- Оплата за техническое присоединение к действующим электросетям, если увеличивается их присоединённая мощность;

- Расходы на благоустройство территории, в том числе затраты на уборку и вывоз снега;

- Компенсация за задержку зарплаты и за причинение морального вреда;

- Безнадёжная дебиторская задолженность.

Также для начисления налога не учитываются расходы, которые не оплачены, а также не подтверждены документами.

Как подтвердить расходы при УСН «доходы минус расходы»?

В качестве подтверждения расходов может выступать перечень документов, таких как акт выполненных работ, договор, счёт-фактура или чек, подтверждающий оплату услуги или работы. Также в качестве подтверждения расходов может использоваться товарная накладная, доказывающая факт приобретения товарно-материальных ценностей.

Что делать, если расходы превышают доходы?

Если по итогам года у компании, использующей этот объект налогообложения, расходы превысили доходы и получился убыток, в следующих годах на эту сумму можно уменьшать налоговую базу. Переносить убытки налогоплательщик может в течение 10 лет. Сумма убытка может переноситься целиком или частями.

Как учитывать убытки прошлых лет?

Последовательность и размер списания налогоплательщик выбирает самостоятельно, исходя из финансовых результатов бизнеса. Например, 10% — на следующий год после убытка, 20% — на второй год, 70% — на третий период.

Как перейти с УСН «Доходы» на УСН «Доходы минус расходы»?

Изменить объект налогообложения на «упрощёнке» можно только с начала следующего налогового периода. Для этого до 31 декабря текущего года нужно подать в налоговую инспекцию уведомление об изменении объекта налогообложения по форме №26.2-6. В уведомлении о переходе нужно указать ИНН, КПП, а также наименование бизнеса, данные налогоплательщика, код налогового органа, год, с которого нужно перейти на другой вариант УСН, текущий объект налогообложения («Доходы») и новый («Доходы минус расходы»). Также в уведомлении нужно прописать остаточную стоимость основных средств и сумму доходов на 1 октября текущего года.

В каких случаях выгоднее выбрать объект налогообложения «доходы минус расходы»?

Объект налогообложения «доходы минус расходы» имеет смысл выбирать компаниям, сумма расходов которых превышает 60% от доходов. Как мы уже отмечали выше, этот объект выгоден организациям и предприятиям, занимающимся производством и торговлей, поскольку они имеют больше затрат, которые можно учесть в расходах при расчёте налога.

Выводы и рекомендации

«Доходы минус расходы» — объект налогообложения, выгодный многим плательщикам УСН. Своевременная сдача и правильное заполнение декларации УСН с учётом выбранного объекта налогообложения исключит вероятность штрафов и проверок со стороны налоговой инспекции.