Упрощённая система налогообложения (УСН) — популярный налоговый режим, перейти на который могут и юрлица, и индивидуальные предприниматели. Вместо НДС и подоходного налога компании и ИП на «упрощёнке» переводят на счёт ФНС Единый налог, уплачиваемый в связи с применением УСН. Но иногда налоговая требует заплатить не стандартный, а сниженный налог. Разберёмся в том, что такое минимальный налог на УСН «Доходы минус расходы» и в каких случаях нужно его платить.

Кто должен платить минимальный налог на УСН

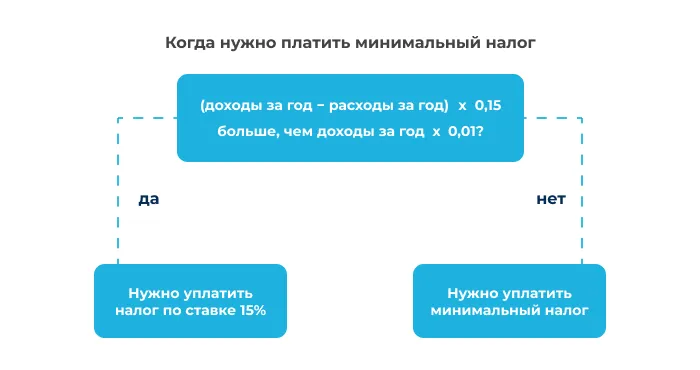

Столкнуться с необходимостью рассчитать минимальный налог могут только организации и ИП на УСН «Доходы минус расходы». Платить минимальный налог при УСН со ставкой 15 процентов нужно в трёх ситуациях:

- Если доходы компании за год равны её расходам за этот же период.

- Если организация работала в убыток, и расходы за год оказались больше доходов.

- Если за год предприниматель получил настолько маленькую прибыль, что сумма обычного налога на УСН по итогам года оказалась меньше, чем сумма сниженного налога.

Таким образом, уплачивать средства в бюджет обязаны все компании и ИП на упрощённой системе налогообложения, за исключением индивидуальных предпринимателей на налоговых каникулах. Если в течение года у организации всё было благополучно, она рассчитает платёж по ставке 15%. Если же «упрощенец» не получил прибыль, ему всё равно придётся перевести на счёт ФНС минимум средств.

Авансовые платежи при минимальном налоге

Минимальный платёж рассчитывают в конце отчётного года на основе данных, полученных в течение этого периода. Однако ни налоговая служба, ни сам предприниматель не могут заранее знать то, что по итогам года предприятие выйдет в убыток и ему придётся заплатить сниженный налог вместо стандартного. Поэтому в течение года все компании и ИП обязаны переводить на счёт ФНС авансовые платежи по налогу на УСН.

Сумма авансовых платежей рассчитывается на основе данных, полученных в течение квартала. Аванс может быть как нулевым (если расходы превысили доходы), так и ненулевым (если предприятие получило прибыль). Стандартная ставка аванса для УСН «Доходы минус расходы» составляет 15%. Авансовые платежи считают нарастающим итогом.

Как рассчитать минимальный налог по УСН «Доходы минус расходы»: примеры

Правила исчисления этой суммы указаны в статье 346.18 НК РФ. Ставка минимального налога составляет 1 процент от дохода компании на УСН «Доходы минус расходы». Расходы предприятия при этом не учитываются. Сумму минимального платежа при УСН «Доходы минус расходы» рассчитывают по итогам года. Если организация или ИП совмещают несколько налоговых режимов, при расчёте учитываются только доходы от деятельности на «упрощёнке».

сумма налога = доходы за год х 0,01

Рассмотрим, как исчислить авансовые платежи и рассчитать сумму минимального налога при УСН «Доходы минус расходы» в разных ситуациях.

Расходы больше доходов

Допустим, что ИП Белкин продаёт товары для животных и работает на УСН 15%. В 2024 году предприниматель заработал и потратил следующие суммы:

- за I квартал: доход 15 000 ₽, расходы 10 000 ₽;

- за II квартал: доход 5 000 ₽, расходы 20 000 ₽;

- за III квартал: доход 10 000 ₽, расходы 10 000 ₽;

- за IV квартал: доход 3 000 ₽, расходы 7 000 ₽.

Вычислим размер авансовых платежей предпринимателя. Налоговая база на УСН «Доходы минус расходы» — это разница между выручкой компании и её тратами. Аванс считают нарастающим итогом. Поэтому размер авансовых платежей будет равен:

- за I квартал: (15 000 – 10 000) х 0,15 = 750;

- за I полугодие: (15 000 + 5 000 – 10 000 – 20 000) х 0,15 = –1 500;

- за 9 месяцев: (15 000 + 5 000 + 10 000 – 10 000 – 20 000 – 10 000) х 0,15 = –1 500.

ИП необходимо уплатить аванс только за I квартал, когда сумма доходов от бизнеса была больше расходов. Позднее расходы предпринимателя превышали доходы, поэтому переводить авансовый платёж не требовалось.

Вычислим разницу между доходами и расходами предпринимателя за год: (15 000 + 5 000 + 10 000 + 3 000) – (10 000 + 20 000 + 10 000 + 7 000) = –14 000. Так как расходы бизнеса оказались больше доходов, ИП нужно уплатить не обычный налог при УСН, а минимальный.

Рассчитаем его сумму: (15 000 + 5 000 + 10 000 + 3 000) х 0,01 = 330. Таким образом, за год Белкину потребуется заплатить 330 рублей. ФНС зачтёт в счёт налога авансовый платёж за I квартал.

Доходы равны расходам

Предположим, что за 2024 год ИП Белкин заработал столько же, сколько и потратил. Например, его доходы и расходы за год составили по 50 тысяч рублей. Так как предприниматель работал «в ноль», он должен заплатить минимальный налог. Рассчитаем его сумму: 50 000 х 0,01 = 500.

Доходы больше расходов

Если за 2024 год ИП Белкин получил прибыль, ему необходимо определить, сумма какого налога в его случае будет больше: стандартного или минимального. Допустим, доход предпринимателя за год равен 60 тысячам рублей, а расходы составили 58 тысяч рублей. Вычислим суммы налогов:

- налог при УСН: (60 000 – 58 000) х 0,15 = 300;

- минимальный налог: 60 000 х 0,01 = 600.

Так как сумма минимального налога больше, уплатить нужно именно его. Если бы в течение года предприниматель потратил меньше денег (например, только 40 тысяч рублей), сумма обычного платежа оказалась бы больше. В этом случае уплатить потребовалось бы стандартный налог по ставке 15%.

Как указать минимальный налог по УСН в декларации

Все компании и ИП на упрощённой системе налогообложения обязаны сдавать налоговую декларацию по УСН. Индивидуальные предприниматели должны отправить документ до 25 апреля, а юрлица — до 25 марта того года, который следует за отчётным.

Всем налогоплательщикам необходимо заполнить три раздела декларации: титульный лист, разделы 1.2 и 2.2. Юрлица и ИП, которые платят сниженный налог, должны заполнить следующие строки в разделе 1.2:

- строку 100, если размер минимального налога больше, чем сумма авансовых платежей, но меньше, чем размер обычного взноса (или если суммы минимального и стандартного платежей равны);

- строку 110, если минимальный налог больше стандартного, но меньше авансовых платежей;

- строку 120, если минимальный налог больше и обычного налога, и суммы авансов.

Рассчитанную сумму платежа указывают в строке 280 в разделе 2.2.

Как отразить минимальный налог при УСН в бухучёте

Вести бухгалтерский учёт обязаны только юридические лица. Индивидуальные предприниматели могут делать это по желанию, для своего удобства. Минимальный налог на УСН учитывают так же, как стандартный и авансовые платежи: на счёте 68 «Расчёты по налогам и сборам». При этом используют следующие проводки:

- Дт 99 Кт 68 (начисление налога);

- Дт 68 Кт 51 (уплата налога).

Когда нужно заплатить минимальный налог при УСН «Доходы минус расходы»

Уплачивать этот налог нужно в те же сроки, что и обычный налог на УСН:

- индивидуальные предприниматели вносят средства до 28 апреля того года, который следует за отчётным;

- юридические лица — до 28 марта года, следующего за отчётным.

Минимальный налог входит в Единый налоговый платёж (ЕНП). Чтобы уплатить взнос, компании достаточно вовремя подать в ФНС налоговую декларацию и перевести на свой Единый налоговый счёт исчисленную сумму.

Часто задаваемые вопросы

Кому не нужно платить минимальный налог?

Минимальный налог не платят компании и ИП на УСН со ставкой 6 процентов и объектом налогообложения «Доходы». Среди плательщиков УСН «Доходы минус расходы» от уплаты любых взносов в ФНС освобождаются индивидуальные предприниматели на налоговых каникулах.

Можно ли оспорить сумму минимального налога при УСН «Доходы минус расходы»?

Уплата налога — это обязанность налогоплательщика, который перешёл на «упрощёнку». Если по итогам года компания получила маленькую прибыль или вовсе работала в убыток, средства всё равно придётся перевести.

Какой КБК у минимального налога в 2024 году?

КБК минимального налога совпадает с КБК налога при УСН «Доходы минус расходы»: 182 1 05 01021 01 1000 110.