В 2025 руководители общепита по-прежнему могут использовать льготу по НДС. Однако, прежде чем применять её в своей работе, следует изучить все нюансы применения. Ведь льгота даёт не только преимущества, но и обязательства: ограничение годового дохода и удельного веса доходов конкретного типа, необходимость следить за размером заработной платы сотрудников и т.д.

В статье рассказываем, на каких условиях применяется льгота по НДС для общепита в 2025 году и от чего зависит целесообразность её применения.

Условия освобождения общепита от НДС в 2025 году

Возможность не платить НДС появилась у предприятий общепита в 2022 году в связи с пандемией коронавируса, которая способствовала появлению ограничений на посещение предприятий данной категории и снижению уровня их доходов. Льгота, освобождающая от уплаты НДС, стала доступна юрлицам и предпринимателям на общей системе налогообложения, которые оказывают услуги общепита и соответствуют требованиям, утверждённым в подп. 38 п. 3 ст. 149 НК РФ. Сюда относятся рестораны, кафе, закусочные, бары, столовые, буфеты, заведения самообслуживания и т.д.

Ниже в таблице представлены актуальные условия освобождения от НДС налога на общепите в 2025 году.

| Особенности статуса предприятия | Условия применения НДС в общепите, 2025 год |

|---|---|

| Действующие организации или ИП |

|

| Только что зарегистрированные организации или ИП | Нет необходимости соблюдать вышеперечисленные условия в первый год работы, льгота доступна с того квартала, в котором было зарегистрировано предприятие. Однако в следующем календарном году освобождение будет возможно, только если перечисленные условия были выполнены |

Какие услуги общепита освобождаются от НДС

Не все доходы, получаемые предприятием общепита, попадают в категорию льготных. Освобождение от НДС распространяется только на те, что предприятие получает с конкретных услуг общепита:

- услуги по предоставлению питания в ресторане, баре, буфете, столовой, кафе и прочих заведениях этого типа, специально оборудованных для приёма пищи;

- продажа готовой продукции в отделе кулинарии, работающем при вышеуказанных объектах питания;

- продажа готовой продукции навынос, доставка еды или выездное обслуживание (банкетное меню, например).

На какие доходы общепита нельзя применять льготу

Освобождение от НДС не распространяется на те доходы предприятия, которые не связаны с услугами общепита. Например, кафе может получать 80% доходов от предоставления питания и 20% — от услуг по использованию игровых автоматов. В этом случае вся выручка, полученная в результате использования автоматов клиентами кафе, будет облагаться НДС.

При совмещении облагаемой и необлагаемой базы следует вести раздельный учёт НДС по реализуемым товарам и услугам.

Кто должен платить НДС

Не признаётся услугами общепита и не подлежит освобождению от НДС следующая деятельность:

- заготовка продуктов (полуфабрикаты, кулинарные изделия) для продажи предприятиям общепита или розничным магазинам;

- продажа продуктов через вендинговые аппараты;

- оказание услуг общепита в качестве комиссионера на основании агентского договора;

- продажа выпечки и готовых изделий в отделе кулинарии, расположенном в розничном магазине.

Стоит ли использовать льготу НДС для общепита в 2025 году

Целесообразность применения льготы зависит от особенностей бизнеса.

Предприятие малого бизнеса

Обычно малому бизнесу удобнее вести деятельность на упрощённой системе налогообложения (УСН), которая в целом даёт меньшую налоговую нагрузку.

До недавнего времени «упрощёнка» не предполагала применения льготы НДС, так как предприниматели на этом спецрежиме не являлись плательщиками налога на добавленную стоимость. Однако налоговая реформа 2025 года внесла существенные изменения в порядок применения упрощённой системы налогообложения. Теперь, если доходы предприятий на УСН превышают 60 млн рублей за предыдущий или текущий год, они автоматически становятся плательщиками НДС (ст. 2 Федерального закона от 12 июля 2024 года № 176-ФЗ).

Таким образом, льгота НДС может быть актуальна для общепита на УСН с доходом выше 60 млн рублей.

Крупное предприятие

Когда бизнес разрастается, условия применения УСН становятся трудновыполнимы из-за ограничений по доходам и количеству сотрудников. В этом случае переход на ОСНО и освобождение от уплаты НДС поможет избежать дробления бизнеса или ограничения его развития за счёт снижения налоговой нагрузки.

Совмещение налоговых режимов

В случае совмещения деятельности, облагаемой НДС, с деятельностью, попадающей под льготу, ведётся раздельный учёт операций. От правильного распределения выручки зависит размер НДС, который можно принять к вычету при уплате этого налога по облагаемой деятельности.

Сдача декларации по НДС в общепите

Освобождение от уплаты НДС не освобождает предприятие от сдачи соответствующей отчётности. Организации и ИП, пользующиеся льготой, наряду со всеми должны сдавать в налоговый орган декларацию.

Декларация по НДС сдаётся до 25-го числа месяца, следующего за истёкшим кварталом. Начиная с отчётности за первый квартал 2025 года следует применять форму, утверждённую Приказом ФНС России от 5 ноября 2024 № ЕД-7-3/989@.

Для операций, освобождённых от НДС, в декларации предусмотрен раздел 7. В строке «Код операции» предприятия общепита указывают код 1011214.

Отказ от льготы для общепита по НДС: зачем это нужно и как это сделать

У организаций и ИП из сферы общепита есть право отказаться от льготы по НДС и работать с налогом по общим правилам. Чаще всего к такому решению приходят предприятия, вынужденные вести раздельный учёт из наличия как облагаемых, так и необлагаемых доходов.

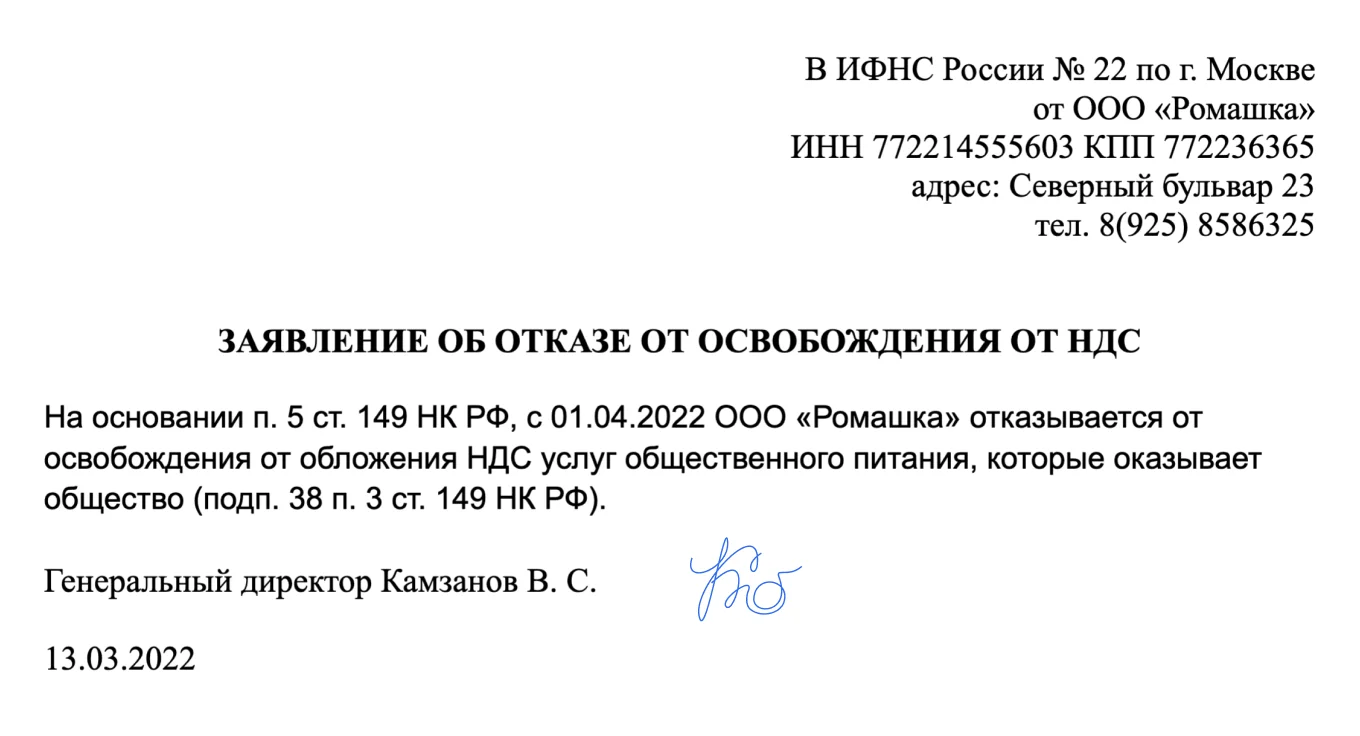

Для отказа нужно подать в ИФНС заявление в произвольной форме.

Пример заявления об отказе от освобождения по НДС

Заявление нужно подать не позднее 1-го числа того квартала, в котором предполагается перейти на общий порядок обложения НДС. Так, чтобы начислять НДС по общему порядку с 1 июля 2025 года, нужно подать заявление не позднее указанного дня.

Отказ от льготы будет действителен не менее 12 месяцев, отказаться на полгода или несколько месяцев не получится. Также невозможно реализовать частичный отказ. В случае подачи заявления, общий порядок исчисления НДС станет применим ко всем доходам предприятия.