Все сроки сдачи отчетности в 2025 году в одном месте! В этой статье вы найдете исчерпывающую информацию о сроках сдачи всех видов отчетности: годовой, квартальной, ежемесячной, а также разовых уведомлений. Работаем, чтобы вам было проще.

Годовая бухгалтерская отчетность в 2025 году: сдается за 2024 год

В 2025 году бухгалтерам предстоит сдать ряд важных годовых отчетов. Эта таблица содержит информацию о сроках сдачи годовой отчетности за 2024 год, кто именно должен ее сдавать, что именно представлять и в какой контролирующий орган. Обратите внимание на особенности сдачи отчетности в 2025 году, связанные с изменениями в законодательстве.

Таблица сроков сдачи годовой отчетности

| Отчетность | Срок сдачи | День недели | Кто сдает | Что именно сдает | Куда сдает |

|---|---|---|---|---|---|

| Бухгалтерская отчетность | 31 марта 2025 года | Понедельник | Организации | Бухгалтерский баланс, отчет о финансовых результатах и др. | ИФНС |

| Декларация по УСН | 25 марта 2025 года | Вторник | ООО на УСН | Налоговая декларация по УСН | ИФНС |

| Декларация по УСН | 25 апреля 2025 года | Пятница | ИП на УСН | Налоговая декларация по УСН | ИФНС |

| Декларация по ЕСХН | 25 марта 2025 года | Вторник | Организации и ИП на ЕСХН | Налоговая декларация по ЕСХН | ИФНС |

| Декларация 3-НДФЛ | 30 апреля 2025 года | Среда | ИП на ОСНО | Декларация 3-НДФЛ | ИФНС |

| ЕФС-1 (сведения о стаже) | 27 января 2025 года | Понедельник | Организации и ИП с работниками | Сведения о страховом стаже | СФР |

| ЕФС-1 (сведения о взносах на травматизм) | 27 января 2025 года | Понедельник | Организации и ИП с работниками | Сведения о взносах на травматизм | СФР |

| Подтверждение основного вида деятельности | 15 апреля 2025 года | Вторник | Организации | Подтверждение основного вида деятельности | СФР |

1С:Бухгалтерия 8 предлагает разные тарифы для малого, среднего и крупного бизнеса. Выберите тот, который подходит именно вам:

- Базовая версия: идеальное решение для небольших организаций с одним сотрудником.

- ПРОФ версия: для компаний, ведущих коммерческую деятельность, с поддержкой нескольких организаций и до 5 пользователей.

У нас вы можете не только приобрести 1С:Бухгалтерию 8, но и заказать ее настройку, обучение сотрудников и техническую поддержку. Оставьте заявку, и мы поможем вам автоматизировать бухгалтерию!

Бухгалтерская отчетность за 2024 год формируется по устаревшим правилам. Это означает, что компании должны использовать ПБУ 4/99 «Бухгалтерская отчетность организации» и бланки из приказа Минфина №66н от 02.07.2010.

Однако уже с 2025 года вступает в силу новый стандарт - ФСБУ 4/2023 «Бухгалтерская (финансовая) отчетность». Поэтому годовая отчетность за 2025 год должна быть составлена именно по этому стандарту. Обязательный экземпляр отчетности представляется в ИФНС по месту нахождения организации исключительно в электронном виде.

Таким образом, первый отчетный период, за который бухгалтерская отчетность будет сдаваться по новым правилам и формам – 2025 год. Крайний срок подачи — 31 марта 2026 года.

Годовая отчетность на УСН в 2025 году: нюансы для ООО и ИП

Для организаций и индивидуальных предпринимателей, применяющих упрощенную систему налогообложения, существуют отличия в сроках сдачи годовой декларации. Организации должны отчитаться до 25 марта следующего года, а ИП – до 25 апреля.

Еще одно важное изменение касается ограничения по остаточной стоимости основных средств. Как организации, так и ИП в 2025 году теряют право на УСН, если превысят лимит в 200 млн рублей. Учитывается только остаточная стоимость амортизируемого имущества, которое подлежит амортизации в налоговом учете. С 2026 года этот лимит будет ежегодно индексироваться на коэффициент-дефлятор.

В 2024 году предел остаточной стоимости основных средств для упрощенцев составлял 150 млн рублей. Превышение этого лимита в любом из кварталов приводило к потере права на УСН с этого же квартала.

Для бизнеса с выручкой до 60 млн рублей предусмотрено автоматическое освобождение от НДС. Подавать отдельное уведомление об этом не требуется. Налоговая служба получит необходимые сведения из декларации по УСН. Однако, ИП, который обычно не обязан вести бухгалтерский учет, для контроля за лимитом остаточной стоимости основных средств вынужден будет делать это в локальном порядке.

Годовая отчетность на ЕСХН в 2025 году

Срок сдачи декларации по ЕСХН за 2025 год — не позднее 25 марта 2026 года.

Одно из ожидаемых изменений касается счетов-фактур. Плательщики ЕСХН, чей доход не превышает 60 млн рублей в год, могут быть освобождены от их выставления. Соответствующий законопроект уже рассматривается Госдумой, и поправки планируется принять до начала 2025 года. Это же освобождение предполагается и для упрощенцев, освобожденных от НДС. Таким образом, с 2025 года многие компании и ИП на УСН и ЕСХН смогут не составлять счета-фактуры.

3-НДФЛ для ИП на ОСНО в 2025 году

С 2025 года индивидуальных предпринимателей на общей системе налогообложения ждут несколько изменений при сдаче декларации 3-НДФЛ.

Во-первых, вводится прогрессивная система налогообложения. Если доход ИП за год превысит 2,4 млн рублей, ставка НДФЛ увеличится с 13% до 15%.

Во-вторых, изменятся сроки уплаты квартальных авансовых платежей по НДФЛ. Теперь ИП, адвокаты и нотариусы должны перечислять авансы не позднее 28 числа каждого квартала.

Наконец, обновлена сама форма декларации 3-НДФЛ. В ней появилось новое поле «ЕРН» для указания единого регистрационного номера.

ЕФС-1 в 2025 году: новые правила для работодателей

Теперь в отчете нужно указывать больше информации о сотрудниках с гражданско-правовыми договорами (ГПХ). В частности, нужно сообщить, есть ли в договоре условие об уплате страховых взносов от несчастных случаев. Также необходимо указать даты заключения и расторжения таких договоров.

Расширился и перечень категорий работников, о которых нужно отчитываться в Социальный фонд. Теперь в ЕФС-1 включаем информацию о сотрудниках, которым начисляют зарплату с районными коэффициентами, а также о руководителях, которые являются единственными участниками или собственниками компаний. Сюда же относятся священнослужители. Сведения об этих категориях работников подаются раз в год.

Если ваши сотрудники работают удаленно, сроки подачи сведений об этом сокращаются. Теперь сообщить об удаленке нужно не позднее следующего рабочего дня после приказа.

Упростился расчет сроков. Теперь все сроки, если законом не установлено иное, исчисляются в рабочих днях. И если последний день срока — выходной, сдаем отчет в следующий рабочий день.

Также уточнены сроки для исправления ошибок. У работодателя есть три рабочих дня, чтобы предоставить сведения о лицах, которые подали заявление на пенсию. А если СФР нашел в отчете ошибки, у вас будет пять рабочих дней, чтобы их исправить и избежать штрафа.

Взносы на травматизм в 2025 году: изменения в ЕФС-1

Если у вас есть сотрудники по ГПХ, теперь в отчете нужно указывать наличие в договоре условия об уплате взносов от несчастных случаев, а также даты заключения и расторжения этих договоров.

В разделе 2 ЕФС-1 появится новое поле «Льгота». Если ваша компания платит взносы на травматизм по пониженному тарифу (60%), в этом поле нужно поставить «Х».

Также меняются сроки сдачи сведений о сотрудниках, которые работают удаленно или на неполный рабочий день. Теперь об этом нужно сообщить не позднее следующего рабочего дня после приказа, а не до 25 числа следующего месяца, как было раньше.

Подтверждение основного вида деятельности в 2025 году

В 2025 году меняются правила подтверждения основного вида деятельности. Теперь большинству компаний не нужно ежегодно подтверждать ОКВЭД в СФР. Исключение — обособленные подразделения, у которых есть банковские счета и которые выплачивают зарплату. Им по-прежнему нужно подтверждать свой ОКВЭД.

Теперь в ЕГРЮЛ и ЕГРИП будут указаны не только коды ОКВЭД, но и доли каждого вида деятельности в процентах. Эти доли определяются исходя из того, чем компания или ИП занимается на самом деле.

Если основной вид деятельности или доля какого-то ОКВЭД изменится больше, чем на 20%, об этом нужно сообщить в налоговую до 15 апреля следующего года.

Компании, которые уже работают, должны один раз сообщить в ФНС информацию о долях по ОКВЭД: ООО – до 15 апреля 2025 года, а ИП и некоммерческие организации – до 15 апреля 2026 года.

Для новых компаний и ИП правила следующие. При регистрации указывать доли по ОКВЭД не нужно. СФР сам назначит тариф взносов на травматизм по основному коду. А вот информацию о долях нужно будет подать позже:

Если зарегистрировались с начала года до 30 ноября – до 15 апреля следующего года.

Если зарегистрировались в декабре – до 15 апреля через год после регистрации.

СФР будет проверять доли по видам деятельности. Если найдут ошибку, сообщат в налоговую, и вам назначат тариф взносов на травматизм, который соответствует вашей реальной деятельности.

Квартальная отчетность в 2025 году

Помимо годовой отчетности, компании и ИП сдают отчетность ежеквартально. В этой таблице представлены сроки сдачи квартальной отчетности за каждый квартал 2025 года. Не забывайте учитывать изменения в законодательстве, которые могут повлиять на порядок заполнения и сроки сдачи отчетов.

Таблица сроков сдачи квартальной отчетности

| Вы | I квартал | День недели | Кто сдает | Что именно сдает | Куда сдает |

|---|---|---|---|---|---|

| 6-НДФЛ | 25 апреля 2025 | Пятница | Налоговые агенты | Расчет 6-НДФЛ | ИФНС |

| РСВ | 25 апреля 2025 | Пятница | Организации и ИП с работниками | Расчет по страховым взносам | ИФНС |

| ЕФС-1 (сведения о взносах на травматизм) | 25 апреля 2025 | Пятница | Организации и ИП с работниками | Сведения о взносах на травматизм | СФР |

| Декларация по НДС | 25 апреля 2025 | Пятница | Организации и ИП на ОСНО; организации и ИП на УСН (с выручкой более 60 млн руб) | Декларация по НДС | ИФНС |

| Журнал учета счетов-фактур | 21 апреля 2025 | Понедельник | Посредники, освобожденные от НДС, не являющиеся налоговыми агентами | Журнал учета счетов-фактур | ИФНС |

| Единая упрощенная налоговая декларация | 21 апреля 2025 | Понедельник | Организации и ИП, у которых не было движений денежных средств и объектов налогообложения | Единая упрощенная налоговая декларация | ИФНС |

| Отчет об операциях с прослеживаемыми товарами | 25 апреля 2025 | Пятница | Организации и ИП, которые проводили операции с прослеживаемыми товарами | Отчет об операциях с прослеживаемыми товарами | ИФНС |

| Декларация по водному налогу | 25 апреля 2025 | Пятница | Организации и ИП, использующие водные объекты | Декларация по водному налогу | ИФНС |

| ЕФС-1 с доп. взносами на накопительную пенсию | 25 апреля 2025 | Пятница | Работодатели, чьи сотрудники делают доп. взносы на накопительную пенсию | Сведения о дополнительных взносах на накопительную пенсию | СФР |

| Декларация по туристическому налогу | 25 апреля 2025 | Пятница | Организации и физлица, владеющие объектами размещения из специального реестра | Декларация по туристическому налогу | ИФНС |

РСВ в 2025 году

В приложении 2 к разделу 1 появилась новая строка 041. В ней некоммерческие организации будут указывать доходы, полученные по соглашению о трудоустройстве инвалидов.

Приложение 5 к разделу 1 тоже дополнено. Теперь там нужно указывать дату рождения, пол и данные документа, удостоверяющего личность сотрудника. Кроме того, появились поля для указания базы для исчисления взносов (в пределах предельно величины) помесячно за последние три месяца отчетного периода.

В разделе 2 добавлены поля для взносов на медстрахование глав КФХ: КБК (поле 040) и сумма взносов (поле 050).

Подраздел 1 раздела 2 теперь содержит поле «Расчет составлен» (001). Главы КФХ ставят там «1», а члены КФХ - «2». Также появилась информация о периодах, когда глава КФХ освобождался от уплаты взносов. Для этого есть поля с кодом периода освобождения и датами его начала и окончания.

В разделе 3, в сведениях о выплатах физлицам, появился столбец 141, где указываются выплаты по ГПД.

И наконец, в разделе 1 появилось новое приложение 3.1. Оно нужно для расчета соответствия условиям применения пониженного тарифа страховых взносов.

Ожидается, что обновленный РСВ нужно будет сдавать уже за первый квартал 2025 года.

Журнал учета счетов-фактур в 2025 году

Крайний срок сдачи журнала учета счетов-фактур за 3 квартал 2025 года – 20 октября.

Посредники, которые не платят НДС и не являются налоговыми агентами, должны сдавать журналы в ИФНС каждый квартал. Сделать это нужно не позднее 20 числа месяца, следующего за отчетным кварталом.

С 1 апреля 2025 года все компании и ИП переходят на новый формат счета-фактуры. Он используется и для обычных, и для корректировочных счетов-фактур. В новой форме появилась графа 14, в которой нужно указывать стоимость товаров, подлежащих прослеживаемости (без НДС).

В 2025 году могут ввести штрафы за нарушения в системе прослеживаемости, например, если в счете-фактуре не указаны все необходимые реквизиты. Пока это только проект изменений в КоАП, но лучше быть готовыми.

Единая упрощенная декларация в 2025 году

В 2025 году изменятся правила сдачи единой упрощенной налоговой декларации.

Теперь ее нужно сдавать только один раз, после того, как компания полностью прекратила деятельность и движение денег по счетам.

Новые сроки сдачи зависят от налога:

- По налогу на прибыль – не позднее 20 числа первого месяца второго квартала, следующего за годом, в котором были последние операции по счетам или налоговая база.

- По другим налогам – не позднее 20 числа первого месяца второго налогового периода (месяца, квартала или года), в котором были последние операции по счетам или объекты налогообложения.

Для новых компаний и ИП срок сдачи единой декларации – не позднее 20 числа месяца, следующего за кварталом регистрации. Это упрощение позволит компаниям меньше времени тратить на отчетность и больше — на развитие бизнеса.

Отчет о прослеживаемых товарах в 2025 году

В 2025 году ожидаются изменения в отчете о прослеживаемых товарах.

Сейчас отчет сдается по форме и в порядке, утвержденных приказом ФНС №ЕД-7-15/645@ от 08.07.2021. Летом 2024 года налоговая подготовила новую форму отчета, но официально ее пока не опубликовали.

Срок сдачи отчета — не позднее 25 числа месяца, следующего за кварталом. Если 25 число выпадает на выходной, срок переносится на ближайший рабочий день. Например, за 4 квартал 2024 года отчитаться нужно до 27 января 2025 года. Если в квартале не было операций с прослеживаемыми товарами, отчет сдавать не нужно.

Есть еще один важный момент. Сейчас обсуждается законопроект, который вводит штрафы за нарушения правил прослеживаемости. Если его примут, за несвоевременную сдачу отчета или ошибки в документах можно будет получить штраф: 1000 рублей за каждый документ с нарушением (но не более 100 000 рублей для организаций и 30 000 рублей для ИП). Сдавать отчет нужно в электронном виде в налоговую по месту учета.

Водный налог в 2025 году

Срок сдачи декларации по водному налогу за первый квартал 2025 года — не позднее 25 апреля.

Декларацию нужно подать в налоговую инспекцию по месту нахождения водного объекта, который вы используете. Крайний срок — 25 число месяца, следующего за отчетным периодом (месяц, квартал, год).

В 2025 году базовая ставка водного налога вырастет и составит 4,65. А ставка налога для водоснабжения населения будет равна 326 рублей за тысячу кубических метров воды.

Туристический налог в 2025 году

С 2025 года вводится новый туристический налог. Его будут платить организации и ИП, которые работают в гостиничном бизнесе и внесены в специальный реестр.

Декларацию по этому налогу нужно сдавать каждый квартал, не позднее 25 числа следующего месяца. Сам налог платится не позднее 28 числа того же месяца. То есть, за первый квартал платим и отчитываемся в апреле, за второй — в июле, за третий — в октябре, а за четвертый — в январе следующего года.

Декларация состоит из двух разделов. В первом указывают сумму налога к уплате по каждому ОКТМО. Во втором – сведения об объектах налогообложения (гостиницах и т. д.) и расчет суммы налога.

Если ваши гостиницы находятся в разных муниципалитетах, можно сдавать одну общую декларацию. Для этого нужно заранее, не позднее чем за 30 дней до срока сдачи декларации, отправить уведомление в ИФНС по месту нахождения одной из гостиниц.

Форму декларации и уведомления, а также порядок их заполнения скоро утвердит ФНС.

Ежемесячная отчетность по НДФЛ, персонифицированными сведениями, декларацией по прибыли, декларацией по косвенным налогам

Некоторые отчеты бухгалтерам необходимо сдавать ежемесячно. В таблицах ниже представлены сроки сдачи уведомлений по НДФЛ (разделенные на 2 таблицы для удобства: за период с 1 по 22 число и с 23 числа до конца месяца), персонифицированных сведений о физлицах, ежемесячной декларации по налогу на прибыль, а также декларации по косвенным налогам при импорте из ЕАЭС. Сроки указаны с учетом переносов выходных дней в 2025 году.

Таблица сроков сдачи ежемесячной отчетности

| Отчетность | Срок сдачи | День недели |

|---|---|---|

| Уведомления по НДФЛ (за период с 1 по 22 число): | ||

| Январь | 27 января 2025 | понедельник |

| Февраль | 25 февраля 2025 | вторник |

| Март | 25 марта 2025 | вторник |

| Апрель | 25 апреля 2025 | пятница |

| Май | 26 мая 2025 | понедельник |

| Июнь | 25 июня 2025 | четверг |

| Июль | 25 июля 2025 | пятница |

| Август | 25 августа 2025 | понедельник |

| Сентябрь | 25 сентября 2025 | пятница |

| Октябрь | 27 октября 2025 | понедельник |

| Ноябрь | 25 ноября 2025 | вторник |

| Декабрь | 25 декабря 2025 | пятница |

| Уведомления по НДФЛ (за период с 23 числа по конец месяца): | ||

| Январь | 3 февраля 2025 | понедельник |

| Февраль | 3 марта 2025 | понедельник |

| Март | 3 апреля 2025 | четверг |

| Апрель | 5 мая 2025 | понедельник |

| Май | 3 июня 2025 | вторник |

| Июнь | 3 июля 2025 | четверг |

| Июль | 4 августа 2025 | понедельник |

| Август | 3 сентября 2025 | среда |

| Сентябрь | 3 октября 2025 | пятница |

| Октябрь | 5 ноября 2025 | среда |

| Ноябрь | 3 декабря 2025 | среда |

| Декабрь | 30 декабря 2025 | вторник |

| Персонифицированные сведения о физ. лицах: | ||

| Декабрь (2024) | 27 января 2025 | понедельник |

| Январь | 25 февраля 2025 | вторник |

| Февраль | 25 марта 2025 | вторник |

| Март | 25 апреля 2025 | пятница |

| Апрель | 26 мая 2025 | понедельник |

| Май | 25 июня 2025 | четверг |

| Июнь | 25 июля 2025 | пятница |

| Июль | 25 августа 2025 | понедельник |

| Август | 25 сентября 2025 | пятница |

| Сентябрь | 27 октября 2025 | понедельник |

| Октябрь | 25 ноября 2025 | вторник |

| Ноябрь | 25 декабря 2025 | пятница |

| Декларация по налогу на прибыль (ежемесячная): | ||

| Декабрь (2024) | 25 марта 2025 | вторник |

| Январь | 25 февраля 2025 | вторник |

| Февраль | 25 марта 2025 | вторник |

| Март | 25 апреля 2025 | пятница |

| Апрель | 26 мая 2025 | понедельник |

| Май | 25 июня 2025 | четверг |

| Июнь | 25 июля 2025 | пятница |

| Июль | 25 августа 2025 | понедельник |

| Август | 25 сентября 2025 | пятница |

| Сентябрь | 27 октября 2025 | понедельник |

| Октябрь | 25 ноября 2025 | вторник |

| Ноябрь | 25 декабря 2025 | пятница |

| Декларация по косвенным налогам (при импорте из ЕАЭС): | ||

| Декабрь (2024) | 20 января 2025 | понедельник |

| Январь | 20 февраля 2025 | четверг |

| Февраль | 20 марта 2025 | пятница |

| Март | 21 апреля 2025 | понедельник |

| Апрель | 20 мая 2025 | вторник |

| Май | 20 июня 2025 | пятница |

| Июнь | 21 июля 2025 | понедельник |

| Июль | 20 августа 2025 | среда |

| Август | 22 сентября 2025 | понедельник |

| Сентябрь | 20 октября 2025 | понедельник |

| Октябрь | 20 ноября 2025 | среда |

| Ноябрь | 22 декабря 2025 | понедельник |

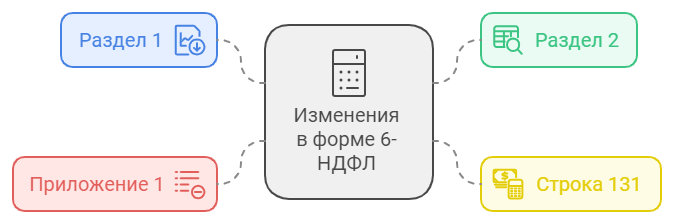

Форма 6-НДФЛ в 2025 году: изменения и особенности сдачи

С отчета за первый квартал 2025 года мы заполняем обновленный бланк. Что же новенького:

- Раздел 1 теперь показывает НДФЛ, удержанный и возвращенный с начала года. Забудьте про последние три месяца – это уже в прошлом!

- Раздел 2 стал еще подробнее! Появились дополнительные строчки (161–164 и 191–194) для детализации удержанных и возвращенных сумм НДФЛ.

- В строке 131 раздела 2 теперь указываем налоговую базу.

- А из Приложения 1 исчез показатель «Сумма налога перечисленная».

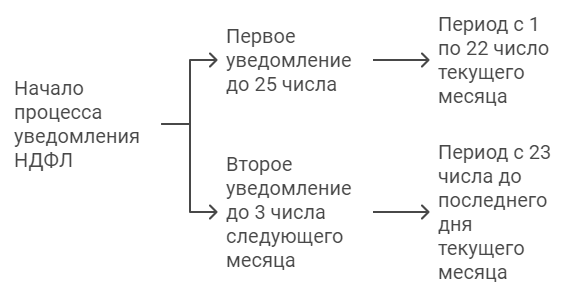

Два уведомления по НДФЛ в месяц! Да-да, вы не ослышались. Теперь каждый месяц мы отправляем в налоговую два уведомления:

- Первое – до 25 числа, с суммой НДФЛ за период с 1 по 22 число текущего месяца.

- Второе – до 3 числа следующего месяца, с суммой НДФЛ за период с 23 по последнее число текущего месяца.

Сроки сдачи 6-НДФЛ

За первый, второй и третий кварталы – 25 дней после окончания квартала.

За год – не позднее 25 февраля следующего года.

Налог на прибыль в 2025 году

С 2025 года ставка налога на прибыль увеличится до 25%. Из них 8% будут уходить в федеральный бюджет, а 17% — в региональный. С 2031 года пропорции изменятся: 7% в федеральный бюджет и 18% в региональный.

Для IT-компаний предусмотрена льготная ставка. С 2025 по 2030 год они будут платить 5% в федеральный бюджет и 0% в региональный.

Компании, занимающиеся разработкой месторождений (по лицензии на недропользование), будут платить налог по ставке 20%. Распределение платежа останется прежним: 3% в федеральный бюджет, 17% в региональный.

В 2025 году также увеличится повышающий коэффициент для некоторых видов расходов. Это позволит компаниям уменьшить сумму налога к уплате.

Кроме того, появится федеральный инвестиционный налоговый вычет. С его помощью можно будет единовременно снизить налог на существенную часть расходов на покупку, создание или модернизацию основных средств и нематериальных активов.

Декларация по косвенным налогам при импорте из ЕАЭС в 2025 году

Российские компании и ИП, которые ввозят товары из стран ЕАЭС, должны сдавать декларацию по косвенным налогам.

Декларацию сдают ежемесячно, но только если в этом месяце вы учитывали импортные товары или наступил срок платежа по лизингу. Срок сдачи – не позднее 20 числа следующего месяца. Например, если вы получили товар в июле, декларацию нужно сдать до 20 августа.

Для резидентов СЭЗ (свободных экономических зон) действуют особые правила. Они сдают две декларации:

- Первую – до 20 числа месяца, следующего за месяцем учета импортных товаров. В ней заполняется только раздел 1.

- Вторую - до 20 числа месяца, следующего за месяцем, в котором истекает 180 дней с даты учета товаров. В ней заполняются разделы 1 и 1.1.

Сдавать декларацию на бумаге могут только компании и ИП, у которых в прошлом году было не больше 100 сотрудников. Всем остальным нужно сдавать отчетность в электронном виде через специальные сервисы.

Прочая отчетность и уведомления в 2025 году

В дополнение к стандартной годовой, квартальной и ежемесячной отчетности, существуют и другие отчеты и уведомления, которые бухгалтеру необходимо сдавать в 2025 году. В этой таблице собрана информация о таких отчетах, а также пояснения, почему они не были включены в предыдущие таблицы. Обратите внимание, что некоторые из этих отчетов относятся только к физическим лицам или имеют специфические условия сдачи.

Таблица сроков сдачи прочей отчетности и уведомлений

| Отчет/ Уведомление | Срок сдачи | День недели | Кто сдает | Что именно сдает | Куда сдает |

|---|---|---|---|---|---|

| Уведомление о выборе ответственного подразделения по НДФЛ | 9 января 2025 года | Четверг | Организации | Уведомление о выборе ответственного подразделения | ИФНС |

| Уведомление об отказе от УСН | 15 января 2025 года | Среда | Организации и ИП | Уведомление об отказе от УСН | ИФНС |

| Уведомление об отказе от ЕСХН | 15 января 2025 года | Среда | Организации и ИП | Уведомление об отказе от ЕСХН | ИФНС |

| Уведомление об отказе от АУСН | 9 января 2025 года | Четверг | Организации и ИП | Уведомление об отказе от АУСН | ИФНС |

| Сообщение о наличии объектов недвижимого имущества и транспортных средств (физ.лица) | 9 января 2025 года | Четверг | Физ.лица | Сообщение о наличии имущества | ИФНС |

| Налоги с физлиц (на основании уведомления) | 1 декабря 2025 года | Понедельник | Физ.лица | Сообщение о наличии имущества | ИФНС |

| Уведомление о контролируемых иностранных компаниях (КИК) | 30 апреля 2025 года | Среда | Контролирующие лица КИК | Уведомление о КИК | ИФНС |

| Уведомление о контролируемых сделках | 20 мая 2025 года | Вторник | Участники контролируемых сделок | Уведомление о контролируемых сделках | ИФНС |

| Уведомление о выборе налогового органа (налог на имущество организаций) | 3 февраля 2025 года | Понедельник | Организации | Уведомление о выборе ИФНС | ИФНС |

| Заявление о финансировании предупредительных мер по травматизму | 31 июля 2025 года | Четверг | Организации и ИП | Заявление | СФР |

| Отчет в СФР об использовании взносов на травматизм | 15 декабря 2025 года | Понедельник | Организации и ИП | Отчет об использовании взносов | СФР |

| Заявление в СФР на скидку к тарифу взносов на травматизм | 1 ноября 2025 года | Суббота | Организации и ИП | Заявление | СФР |

| Уведомление об изменении объекта налогообложения по УСН (с 2025 года) | 29 декабря 2025 года | Понедельник | Организации и ИП на УСН | Уведомление | ИФНС |

| Сообщение об объектах имущества (для организаций) | 31 декабря 2025 года | Среда | Организации | Сообщение об имуществе | ИФНС |

| Уведомление о переходе на уплату ежемесячных авансовых платежей по прибыли | 31 декабря 2025 года | Среда | Организации | Уведомление | ИФНС |

| Уведомление о переходе на уплату/отказе от уплаты НДФЛ с фиксированной прибыли КИК | 31 декабря 2025 года | Среда | Контролирующие лица КИК | Уведомление | ИФНС |

| Уведомление о переходе на АУСН (с 2025 года) | 31 декабря 2025 года | Среда | Организации и ИП | Уведомление | ИФНС |

| Уведомление о смене режима АУСН (с 2025 года) | 31 декабря 2025 года | Среда | Организации и ИП | Уведомление | ИФНС |

| Уведомление о переходе на ЕСХН (с 2025 года) | 31 декабря 2025 года | Среда | Организации и ИП | Уведомление | ИФНС |

Уведомление о выборе подразделения по НДФЛ в 2025 году

С 2025 года действует новая форма уведомления о выборе ответственного подразделения по НДФЛ. Она упрощена: убрали лишние сведения об обособленных подразделениях и налоговом органе. Теперь достаточно указать только код выбранной ИФНС.

Это уведомление нужно компаниям, у которых несколько обособленных подразделений находятся в одном муниципалитете или в городе федерального значения (Москва, Санкт-Петербург, Севастополь), но относятся к разным налоговым. Срок подачи уведомления — не позднее первого рабочего дня года.

После подачи уведомления изменить его в течение года нельзя. Исключение - если у вас изменилось количество обособленных подразделений или произошли другие изменения, влияющие на порядок сдачи отчетности по НДФЛ. В этом случае нужно подать новое уведомление.

Отказ от УСН в 2025 году

Если вы решили отказаться от упрощенки в 2025 году, нужно сообщить об этом в налоговую не позднее 15 января.

Для этого используется уведомление по форме № 26.2-3. Его можно подать через личный кабинет налогоплательщика на сайте ФНС или лично в любую налоговую инспекцию, независимо от места регистрации вашего бизнеса.

Как отказаться от ЕСХН в 2025 году

Если вы больше не хотите применять ЕСХН в 2025 году, об этом нужно сообщить в налоговую. Срок — до 15 января следующего года. Если 15 января выходной, сдаем уведомление в первый рабочий день после праздников.

Уведомление об отказе от ЕСХН подается по форме 26.1-7. В ней нужно указать ИНН, а для организаций — еще и КПП.

Организации сдают уведомление по месту своего учета, а ИП – по месту жительства.

Бывает, что компания или ИП теряет право на ЕСХН в течение года. Например, если доля дохода от сельхозпродукции стала меньше 70%. В этом случае нужно до 15 января следующего года подать в налоговую сообщение о потере права на ЕСХН. Тогда вас автоматически переведут на общую систему налогообложения.

Отказ от АУСН в 2025 году

Если вы решили отказаться от АУСН, сделать это нужно заранее - не позднее последнего дня месяца, предшествующего переходу на этот спецрежим. Например, если вы планировали перейти на АУСН с мая, уведомление об отказе нужно подать до 30 апреля. Уведомление можно подать через личный кабинет налогоплательщика или через банк.

Если вы уже применяете АУСН, но перешли на него не с начала года, то сменить систему налогообложения сможете только через 12 месяцев после перехода.

С 2025 года АУСН могут применять и те, кто торгует на маркетплейсах. Кроме того, теперь можно учитывать расходы, произведенные в натуральной форме (бартер).

Налоги с физлиц в 2025 году

Физлица уплачивают налоги на имущество, транспорт и землю на основании налоговых уведомлений из ИФНС. Срок уплаты — не позднее 1 декабря года, следующего за истекшим налоговым периодом. Налоговая должна прислать вам уведомление не позднее, чем за 30 дней до этого срока.

Если вы не согласны с суммой налога, вы можете попросить налоговую сделать перерасчет. Для этого нужно подать в ИФНС заявление и приложить документы, подтверждающие ваши слова. Пересчитанный налог нужно будет заплатить не позднее 28 числа третьего месяца, следующего за месяцем, в котором вы получили новое налоговое уведомление.

Уведомление о КИК в 2025 году

Если вы контролируете иностранные компании (КИК), вам нужно сдавать уведомление о них в налоговую. Срок сдачи зависит от того, кто вы: организация или физлицо.

- Организации сдают уведомление до 20 марта года, следующего за годом, в котором получили прибыль (или убыток) от КИК.

- Физлица сдают уведомление до 30 апреля.

С 2025 года устанавливаются новые размеры фиксированной прибыли КИК. Сумма зависит от количества КИК, которые вы контролируете:

- 1 КИК — 27 990 000 рублей;

- 2 КИК — 52 718 000 рублей;

- 3 КИК — 75 445 300 рублей;

- 4 КИК — 98 172 600 рублей;

- 5 и более КИК — 120 899 900 рублей.

Налог с этой прибыли будет рассчитываться по прогрессивной шкале НДФЛ. Но для тех, у кого только одна КИК, сумма налога не изменится.

Если вы не хотите платить налог с фиксированной прибыли КИК за 2025 год, нужно сообщить об этом в налоговую до 31 декабря 2024 года.

Контролируемые сделки в 2025 году

Срок сдачи уведомления о контролируемых сделках за 2025 год — не позднее 20 мая 2026 года.

Форму уведомления планируют изменить. В нее могут добавить новые разделы: сведения о последующей реализации или предшествующей покупке товаров, сведения о сопутствующих услугах, а также сведения о конечном покупателе и происхождении товара. В раздел 1Б планируют добавить поле «Уникальный номер контракта/кредитного договора».

Изменится и перечень самих контролируемых сделок. К ним будут относиться сделки, по которым хотя бы одна сторона применяет инвестиционный налоговый вычет по налогу на прибыль, если доходность сделки больше 1 млрд рублей.

Имейте в виду, что новую форму уведомления нужно будет использовать только для тех сделок, обязанность уведомлять о которых появится уже после вступления в силу нового приказа.

Уведомление о выборе ИФНС для налога на имущество в 2025 году

С 2025 года действует новая, упрощенная форма уведомления о выборе налоговой инспекции для уплаты налога на имущество организаций. Из нее убрали лишние поля и сведения об обособленных подразделениях.

Если у вашей организации есть недвижимость в разных муниципалитетах одного региона, вы можете сдавать одну общую декларацию по налогу на имущество. Вы сами выбираете, в какую именно ИФНС ее подать.

Чтобы воспользоваться этим правом, нужно одновременно выполнить три условия:

- Организация должна стоять на учете в нескольких ИФНС по месту нахождения объектов недвижимости.

- Нужно заранее отправить уведомление о выбранной ИФНС в региональное УФНС.

- В регионе не должно быть специальных правил распределения налога между местными бюджетами.

Финансирование предупредительных мер по травматизму в 2025 году

В 2025 году планируются изменения в правилах подачи заявления на финансирование предупредительных мер по травматизму.

Срок подачи заявления сокращается на месяц — теперь его нужно подавать до 15 ноября.

Если вы решили изменить план предупредительных мероприятий, но общая сумма расходов не меняется, повторно обращаться в фонд не нужно. Просто сообщите об изменениях до 1 августа.

Фонд будет рассматривать ваше заявление в течение 10 рабочих дней.

Также упрощается порядок представления документов. Вместе с заявлением теперь нужно подать только план финансового обеспечения. Остальные документы (подтверждающие расходы и выписку из коллективного договора) нужно будет предоставить, когда вы будете обращаться за самим возмещением — до 15 ноября. Исключение - если в план включена модернизация производства и покупка оборудования для безопасного ведения горных работ. В этом случае все документы предоставляются сразу.

Скидка к тарифу на травматизм в 2025 году

Чтобы получить скидку к тарифу взносов на травматизм в 2025 году, нужно выполнить несколько условий. Ваша компания или ИП должны работать не меньше трех лет (то есть, быть зарегистрированными до 1 января 2021 года). Также в прошлом году у вас не должно быть несчастных случаев со смертельным исходом. На момент подачи заявления у вас не должно быть долгов по взносам, пеней и штрафов. И наконец, ваши показатели деятельности за последние три года должны быть ниже среднеотраслевых значений, утвержденных СФР.

Заявление на скидку нужно подать до 1 ноября 2024 года. Форма заявления утверждена приказом ФСС №231 от 25.04.2019. Заявление можно заполнить на бумаге или в электронном виде (с электронной подписью). Отправить его можно лично, почтой, через Госуслуги или МФЦ.

Соцфонд рассмотрит ваше заявление и примет решение до 1 декабря 2024 года. В течение пяти дней вам пришлют уведомление с результатом. Максимальный размер скидки — 40% от тарифа.

Сообщения об объектах имущества для организаций в 2025 году

Обычно налоговая присылает компаниям сообщения об объектах имущества не позднее, чем через полгода после окончания срока уплаты налогов за прошлый год.

Но есть исключение — для компаний, которые ликвидируются. Им присылают сообщения в течение трех месяцев после того, как налоговая узнает о ликвидации из ЕГРЮЛ. А потом — ежемесячно, не позднее, чем через месяц после срока уплаты авансового платежа.

Такой же порядок будет действовать для компаний-банкротов и тех, кого собираются исключить из ЕГРЮЛ. Это нужно, чтобы быстрее учитывать налоги на имущество на едином налоговом счете.

С 1 апреля 2025 года для некоторых объектов недвижимости вырастут налоговые ставки:

- Для зданий дороже 300 млн рублей – с 2% до 2,5%.

- Для земельных участков дороже 300 млн рублей – с 0,3% до 1,5%.

Вопросы и ответы (FAQ)

С 2025 года для дорогой недвижимости, которая принадлежит физлицам, может увеличиться налог. Максимальная ставка налога вырастет до 2,5%. Но местные власти сами решат, насколько именно ее увеличивать в своем регионе.

Если вы не согласны с суммой налога, вы можете попросить налоговую пересчитать его. Для этого нужно подать заявление. С 2025 года будет действовать единая форма заявления на перерасчет. Подать его можно будет куда угодно: через личный кабинет, в МФЦ, на сайте ФНС, почтой или лично.

Если налоговая пересчитает ваш налог, заплатить его нужно будет не позднее 28 числа третьего месяца после того, как вы получите новое налоговое уведомление.

В 2025 году есть несколько изменений по транспортному и земельному налогам.

- Для организаций: при уплате земельного налога (авансов или полной суммы) теперь нужно представлять в ИФНС уведомление. В нем указывается сумма налога, период и КБК. Саму декларацию по земельному налогу организации, как и раньше, не сдают.

- Для физлиц: с 2025 года можно будет пересчитать транспортный налог. Для этого нужно подать в ИФНС (или в МФЦ) заявление о перерасчете и документы, которые его подтверждают. Пересчитанный налог нужно заплатить не позднее 28 числа третьего месяца, следующего за месяцем, в котором вы получили новое налоговое уведомление.

Также для всех (и организаций, и физлиц) изменились ставки земельного налога. Если кадастровая стоимость участка больше 300 млн рублей, ставка налога может быть увеличена до 1,5%. Если же стоимость не превышает 300 млн рублей, ставка останется прежней — 0,3%. Для более дорогих участков ставка налога будет определяться местными властями.

В 2025 году меняются ставки и порядок уплаты налога на прибыль. Общая ставка вырастет до 25%. При этом 8% от прибыли надо перечислять в федеральный бюджет (с 2031 года — 7%), а оставшиеся 17% — в региональный (с 2031 — 18%).

Для IT-компаний действует льготная ставка — 5%. Платить ее нужно только в федеральный бюджет. В региональный бюджет IT-компании налог на прибыль не платят.

Компании, которые разрабатывают месторождения по лицензии, будут платить налог по пониженной ставке — 20% (3% в федеральный бюджет, 17% - в региональный).

Кроме того, с 2025 года некоторые расходы при расчете налога на прибыль можно увеличить в два раза (сейчас — только в полтора).

И еще одно важное изменение: появился федеральный инвестиционный налоговый вычет. Он дает возможность значительно сократить налог, который уходит в федеральный бюджет. Вычет можно получить на расходы, связанные с покупкой, созданием или модернизацией основных средств и нематериальных активов.

В 2025 году изменились сроки уплаты НДФЛ и страховых взносов.

Для ИП, нотариусов и адвокатов на ОСНО авансовые платежи по НДФЛ теперь нужно платить до 28 числа месяца, следующего за кварталом. Например, аванс за первый квартал нужно заплатить до 28 апреля. А вот годовой налог, как и раньше, платится до 15 июля.

Срок уплаты фиксированных страховых взносов для ИП теперь - 28 декабря, а не 31 декабря, как было ранее. Это касается как 2025 года, так и последующих лет.

С 2024 года изменился порядок сдачи отчетности по экологическим платежам и платежам за недропользование.

Экосбор: Теперь отчитываться нужно за весь объем товаров или упаковки, произведенных или ввезенных в Россию. Причем, за упаковку отчитывается тот, кто ее произвел, а не тот, кто произвел или продал товар. Также изменилась дата, по которой нужно отчитываться. Это самая ранняя из следующих дат: отгрузка товара или упаковки, предоплата или полная оплата, списание брака. Отчетность за 2024 год нужно сдать до 15 апреля 2025 года.

Недропользование: Отчеты о мониторинге состояния недр теперь нужно сдавать только в электронном виде через личный кабинет недропользователя. Годовой отчет предоставляется не позднее 15 февраля следующего года.