Налоговую декларацию 3-НДФЛ сдают индивидуальные предприниматели, использующие общую систему налогообложения, а также адвокаты, нотариусы и другие категории лиц, которые получили доход, облагаемый налогом. Из публикации вы узнаете, как заполняется декларация 3-НДФЛ, в какие сроки её нужно сдать и кто обязан отчитываться, а кто – нет.

В каких случаях в ФНС подаётся декларация 3-НДФЛ

Отчётный период для этой декларации – один календарный год. Отчитаться перед налоговой нужно, если в течение этого времени вы получили:

- премию, материальную помощь или другое вознаграждение за свой труд от ИП или организации;

- доход от коммерческой деятельности (касается ИП, работающих на ОСНО);

- подарки от юридических или физических лиц;

- доход от продажи движимого или недвижимого имущества, если с момента наступления права собственности на него ещё не прошёл срок в 3 года;

- доход в других странах (для лиц, которые проживали на территории РФ не меньше 183 дней в течение года и при этом получили доход за границей).

Кроме этого, декларацию подают лица, которые занимаются частной практикой, имеют частные фермерские хозяйства, а также граждане, желающие получить налоговый вычет.

Кто сдаёт декларацию 3-НДФЛ в обязательном порядке

Перечень лиц, которые обязаны сдавать этот налоговый отчёт, закреплён в ст. 227 и 228 Налогового кодекса РФ. К ним относятся:

- Индивидуальные предприниматели на ОСНО.

- Учредители адвокатских контор, а также практикующие нотариусы и адвокаты.

- Лица, которые получают доход по договору найма или договорам ГПХ, а также договорам аренды имущества.

- Граждане, продавшие недвижимое или движимое имущество, которое находилось в их собственности меньше 3 лет.

- Граждане, получившие выигрыш в лотерее, конкурсах с ценными призами, в азартных играх, если сумма выигрыша меньше 15 тысяч рублей.

- Лица, которые получили другие виды доходов, налог с которых не уплатил налоговый агент.

- Резиденты РФ, которые получили доход за границей.

Кому не нужно сдавать декларацию 3-НДФЛ

Сдавать отчёт и платить подоходный налог не нужно тем гражданам, которые продали недвижимость спустя 3 года с момента вступления в права собственности на него. Если от налоговой всё же придёт уведомление о необходимости уплаты налога, нужно предоставить в ФНС письменное пояснение и прикрепить к нему документы, которые подтверждают обоснование для освобождения от уплаты налога.

Общие правила заполнения декларации 3-НДФЛ

Форма и порядок заполнения декларации 3-НДФЛ утверждены Приказом ФНС России от 15 октября 2021 года № ЕД-7-11/903@ (ред. от 11.09.2023). Бланк декларации можно скачать и заполнить от руки или в печатном виде.

Перед тем как заполнить декларацию 3-НДФЛ, нужно подготовить паспорт, ИНН, справку о доходах, полученных за отчётный период, а также документы на доходы и расходы, которые дают право на вычет (квитанции, чеки).

Заполняем справку 3-НДФЛ на бумаге

Для заполнения печатного бланка используется авторучка с чёрными или синими чернилами. Буквы и цифры в документе нужно вписывать в печатном виде, а в пустых клеточках ставить прочерки. В каждой клетке вписывается только один символ. Если распечатанных страниц при заполнении документа недостаточно, можно распечатать недостающие дополнительно и обязательно пронумеровать все страницы документа. Общее количество листов в отчёте и перечень документов, которые прилагаются к нему, нужно отметить в титульном листе.

Как заполнить декларацию 3-НДФЛ в электронном формате

Для этого можно воспользоваться программой «Декларация», установив её с официального сайта ФНС, либо сделать это непосредственно в личном кабинете налогоплательщика на сайте налоговой инспекции.

Разберёмся, как подать декларацию 3-НДФЛ в личном кабинете в ФНС. Для этого нужно зайти в свой ЛК, авторизировавшись на сайте ФНС через Госуслуги или введя свой ИНН и пароль. Для сдачи декларации нужна электронная подпись. В ЛК налогоплательщика для физлиц нужно найти вкладку для сдачи отчёта по 3-НДФЛ и выбрать «Заполнить онлайн».

В открывшемся бланке нужно выбрать год, за который сдаётся отчёт, а также заполнить данные налогоплательщика (статус резидента, повторное заполнение декларации или нет).

Далее указывается размер доходов. Они загружаются автоматически, но, если этого не произошло, ввести цифры можно вручную. К указанным цифрам нужно прикрепить скан справки о доходах 2-НДФЛ.

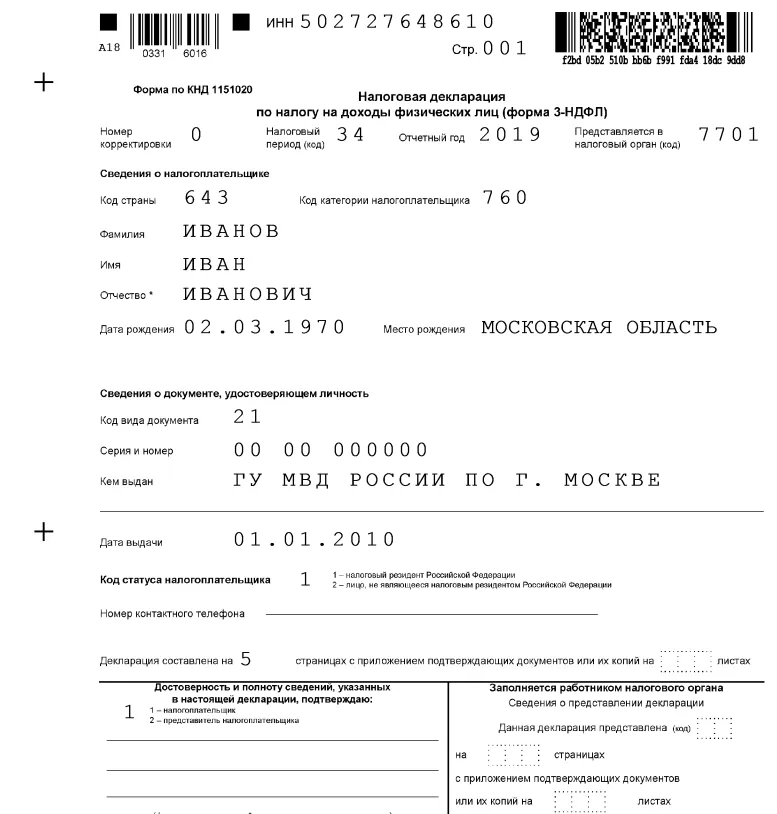

В разделе «Вычеты» указывается вид вычета, на который вы претендуете (имущественный, социальный, инвестиционный или стандартный) и прикрепляются документы, которые дают право на его получение. Заполнение отчётного документа начинается с титульного листа, где указываются данные о налогоплательщике, его ИНН, номер контактного телефона, код категории налогоплательщика, а также код страны, дата заполнения документа, и статус (резидент или нерезидент).

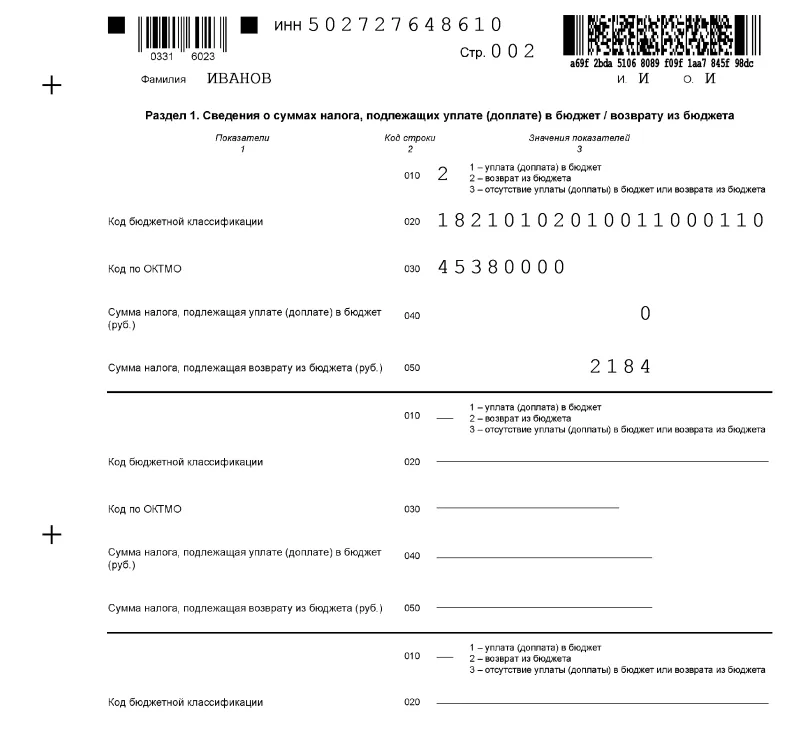

Следующий раздел декларации «Сумма налога» состоит из нескольких подразделов. В него вносят коды ОКТМО и КБК. В первом подразделе указываются суммы налога.

Второй подраздел заполняют адвокаты, нотариусы и лица, которые получают доход от коммерческой деятельности. В нём указываются сведения об исчисленных авансовых платежах, сумма налога к уплате или уменьшению, а также код КБК, по которому указанная сумма налога должна быть уплачена.

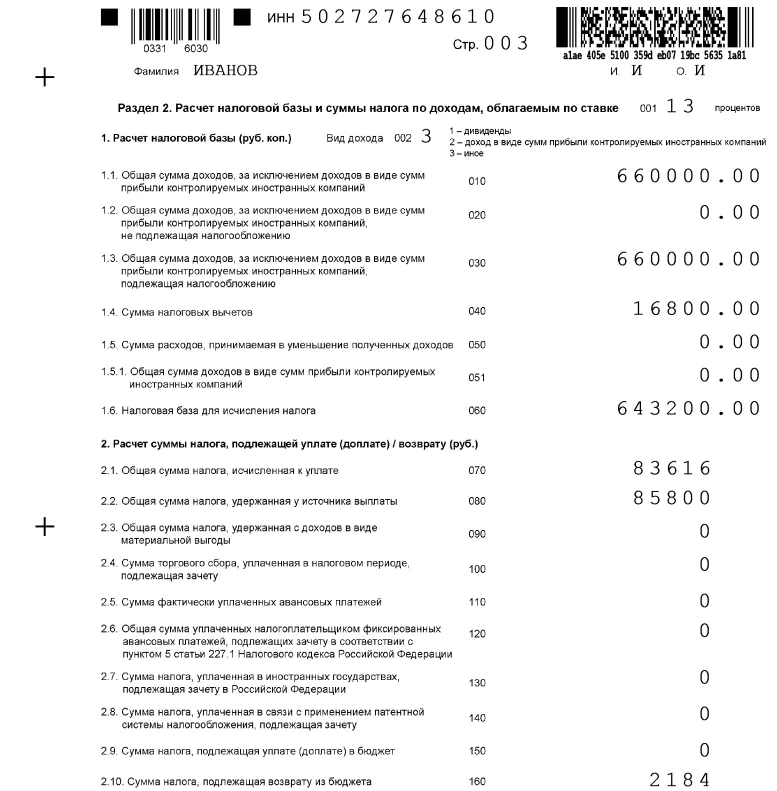

Раздел «Расчёт налоговой базы» содержит коды доходов и их суммы и приложения, в которых отдельно указывается прибыль, полученная на территории РФ, и прибыль, полученная за её пределами, а также приложение с доходами от предпринимательской деятельности, приложение с доходами, не облагаемыми налогом.

Помимо этого, документ декларации содержит приложения для расчёта стандартных, социальных, инвестиционных вычетов, а также вычетов на строительство, с доходов от продажи недвижимости и операций с ценными бумагами.

Скачать образец заполнения декларации 3-НДФЛ

Куда и когда подавать налоговую декларацию 3-НДФЛ

Декларация 3-НДФЛ для физических лиц сдаётся в бумажном или электронном варианте. В бумажном её можно отправить в налоговую заказным письмом или лично отвезти в отделение инспекции ФНС, к которому территориально относится физлицо. В электронном виде подача декларации 3-НДФЛ, как мы уже сказали выше, осуществляется на сайте ФНС в личном кабинете налогоплательщика или через портал «Госуслуги».

Срок сдачи декларации 3-НДФЛ – до 30 апреля года, следующего за отчётным. То есть за доходы, полученные в 2024 году, нужно отчитаться до конца апреля 2025 года. Что касается сроков получения налогового вычета, то 3-НДФЛ нужно подать в налоговую до истечения 3 лет с даты внесения суммы НДФЛ за отчётный период. Например, в 2025 году можно будет подать на вычет за 2022-2024 годы.

Как рассчитывается сумма дохода по этой декларации

Статья 224 НК РФ предусматривает несколько видов налоговых ставок, применяемых для физлиц: 9%, 13%, 15%, 30% и 35%.

Чаще всего применяется ставка 13%, которая действует в отношении доходов, полученных от выигрышей в казино или лотерею, в букмекерских компаниях. Ставка 9% действует в отношении резидентов Российской Федерации, которые получают доход от доли в бизнесе, прибыль с учреждённого доверительного ведения ипотечного покрытия, действующего по сертификатам, выданным до 2007 года, а также прибыль от процентов, полученных с облигаций, имеющих ипотечное покрытие и эмитированных до 2007 года.

30% — ставка, применяемая к доходам нерезидентов РФ, полученных от выигрышей, а также от трудовой деятельности. 35% — ставка для доходов физлиц с выигрышей, проводившихся в качестве рекламных кампаний. Расчёт суммы налогов при сдаче декларации 3-НДФЛ в электронном формате проводится автоматически, а при подготовке документа в печатном виде нужно приложить к нему пояснения к расчётам.

Как заполнить декларацию 3-НДФЛ ИП и фрилансеру

Мы уже говорили, что, если ИП работает на ОСНО, он обязан сдавать этот налоговый отчёт. Заполнение декларации для ИП начинается с оформления титульного листа. Здесь указывается ИНН, ФИО, код отчётного периода (34 годового отчёта) и отделения ИФНС, далее предприниматель указывает статус налогоплательщика (для предпринимателей – 720, для фрилансеров, не имеющих открытого ИП – 760).

Также в документе указывает резидентство РФ, количество страниц в документе и дата его заполнения. В обязательном порядке заполняется Раздел 1. Далее ИП или фрилансер заполняет только те страницы, для которых у него есть сведения. Для уплаты налога по НДФЛ предприниматели и фрилансеры используют Единый налоговый счёт, куда перечисляет сумму налога и направляет уведомление в ФНС о её списании в качестве уплаты НДФЛ.

Частые вопросы по теме

Часто, заполняя этот отчётный документ, налогоплательщики пропускают сведения по стандартным вычетам. Один из частых примеров – отсутствие в декларации сведений о полученном от работодателя вычета на ребёнка.

Ещё одна часто встречающаяся ошибка – неправильное заполнение графы «Наименование покупателя» в декларации 3-НДФЛ «Продажа», где многие налогоплательщики указывают вместо своего ФИО, пишут «продажа недвижимости/автомобиля и прочего».

Штраф предусмотрен за просрочку или неподачу справки 3-НДФЛ, а также если отчётный документ подан, но в нём нет итоговой суммы подоходного налога, которую нужно уплатить. Для этих случаев предусмотрен фиксированный размер штрафа – 1000 рублей. Если налог НДФЛ, который нужно уплатить, есть, но декларация не подана, то размер штрафа будет составлять до 30% от суммы, начисленной за всё время просрочки. За ошибки в документе штрафы не предусмотрены. Если документ будет неверно заполнен, налоговая уведомит налогоплательщика об этом.

Есть ряд случаев, когда ФНС может отказать в предоставлении налогового вычета на лечение, по ипотеке или другим видам вычетов:

- Налогоплательщик не представил оригиналы подтверждающих документов.

- Подтверждающие документы представлены в неполном объёме либо неверно заполнены.

- Период оформления налогового вычета уже истёк.

- Налогоплательщик не имеет права на получение вычета.

- Подана устаревшая форма декларации, которая не актуальна на момент оформления вычета.

- В заполнении налоговой декларации ошибки, которые влияют на достоверность сведений в ней.

- Налоговая декларация сдана в отделение налоговой инспекции, к которой налогоплательщик не относится по адресу своей регистрации.

Больше информации о сдаче отчётности и последних изменениях в налоговом законодательстве читайте в наших телеграм-каналах