Декларацию по налогу на добавленную стоимость сдают все налогоплательщики, применяющие ОСНО. Иногда этот отчёт сдают и налогоплательщики на спецрежимах — если они являются налоговыми агентами или выставляют счета-фактуры. Если налогоплательщик не работал в отчётном периоде и у него нет показателей для заполнения отчёта, подаётся нулевая декларация по НДС.

В каких случаях подаётся нулевой отчёт НДС

Плательщики НДС должны подавать отчётность, даже если показатели отсутствуют. Показателей может не быть в следующих случаях:

- в отчётном периоде деятельность не велась либо велась только за пределами РФ;

- в отчётном периоде были только операции, не облагаемые НДС;

- субъект производил операции длительного цикла (срок выполнения — более полугода).

Декларацию необходимо сдать, потому что в ней также отражаются:

- вычеты по НДС;

- суммы восстановленного налога;

- операции, не облагающиеся НДС, в том числе проводящиеся за рубежом.

Если нет показателей, подают нулевую декларацию НДС или единую упрощённую декларацию.

Что сдавать: нулевую декларацию по НДС или единую упрощённую декларацию

Обычно сдают нулевую декларацию по НДС. Действующая форма декларации утверждена Приказом ФНС РФ от 26.03.2021 № ЕД-7-3/228@ и применяется с 3 квартала 2021 года.

Другой вариант — единая упрощённая налоговая декларация. Её форма утверждена Приказом Минфина РФ от 10.07.2007 № 62Н и с тех пор не менялась. ЕУНД заменяет отчётность по налогу на прибыль и по НДС для организаций на ОСНО, для предпринимателей — только по НДС. Кроме того, её пока можно сдавать на бумаге.

Но сдать ЕУНД можно только при соблюдении двух условий:

- в отчётном периоде не было движений по счетам и в кассе;

- нет объектов налогообложения.

ЕУНД сдаётся ежеквартально. Но если в отчётном периоде были необлагаемые операции, которые отражаются в разделе 7 декларации по НДС, сдать единую декларацию уже нельзя.

Как заполнить нулевую декларацию по НДС

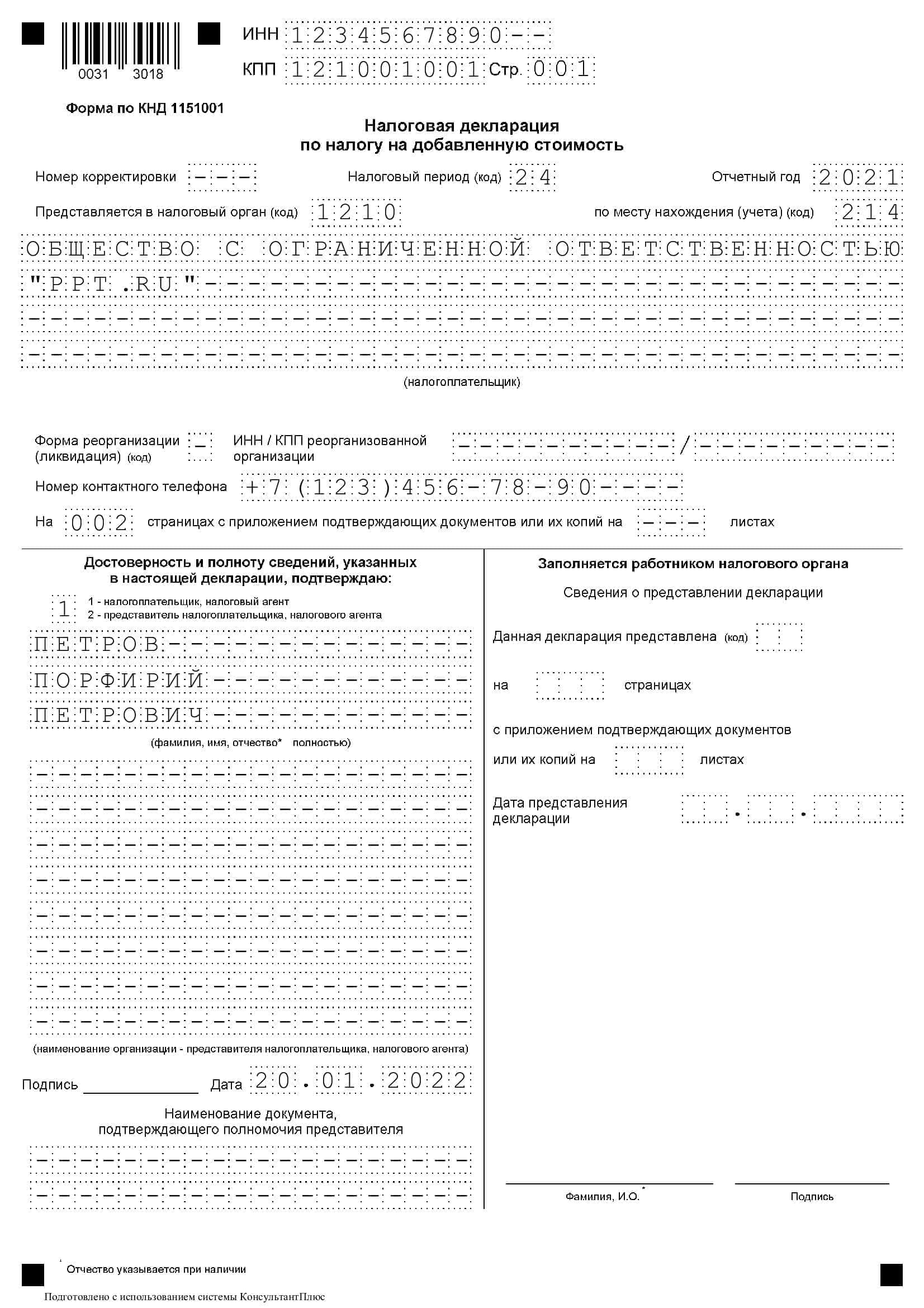

В нулевой декларации заполняются только титульный лист и раздел 1. В строках, предназначенных для указания сумм налога, ставятся прочерки.

Обычно заполнение нулевой декларации НДС не вызывает трудностей, но при оформлении титульного листа следует учитывать ряд особенностей.

Титульный лист содержит данные о налогоплательщике, ИФНС и налоговом периоде, за который оформляется отчёт. В нём указываются:

- Коды и название налогоплательщика.

Налогоплательщик указывает свои коды ИНН и КПП, точное название: для юрлиц – как прописано в уставе, а для ИП — ФИО полностью, как в паспорте. Также указывают номер своей ИФНС. Его можно узнать в регистрационных документах либо найти на сайте налоговой.

В поле «По месту нахождения (учёта)» указываются коды, которые приведены в приложении 3 к Порядку заполнения декларации (утверждён Приказом ФНС от 29.10.2014 № ММВ-7-3/558@).

- Номер корректировки.

При сдаче первой декларации за отчётный период ставят код 0 в поле «Номер корректировки», а при сдаче уточняющих отчётов — следующие порядковые номера.

- Налоговый период.

При указании налогового периода проставляется соответствующий код. Их список содержится в приложении 3 к Порядку. Так, при сдаче декларации за 1 квартал проставляется код 21. А если сдаётся, например, декларация за 1 квартал компании, которая ликвидируется или реорганизуется, то следует указывать 51.

- Другие отметки.

На титульном листе также указывают количество страниц в декларации. Также укажите, кем представлен отчёт: самим налогоплательщиком (налоговым агентом) или его доверенным лицом. Обязательно следует расшифровать ФИО и должность ответственного лица, подписавшего отчёт.

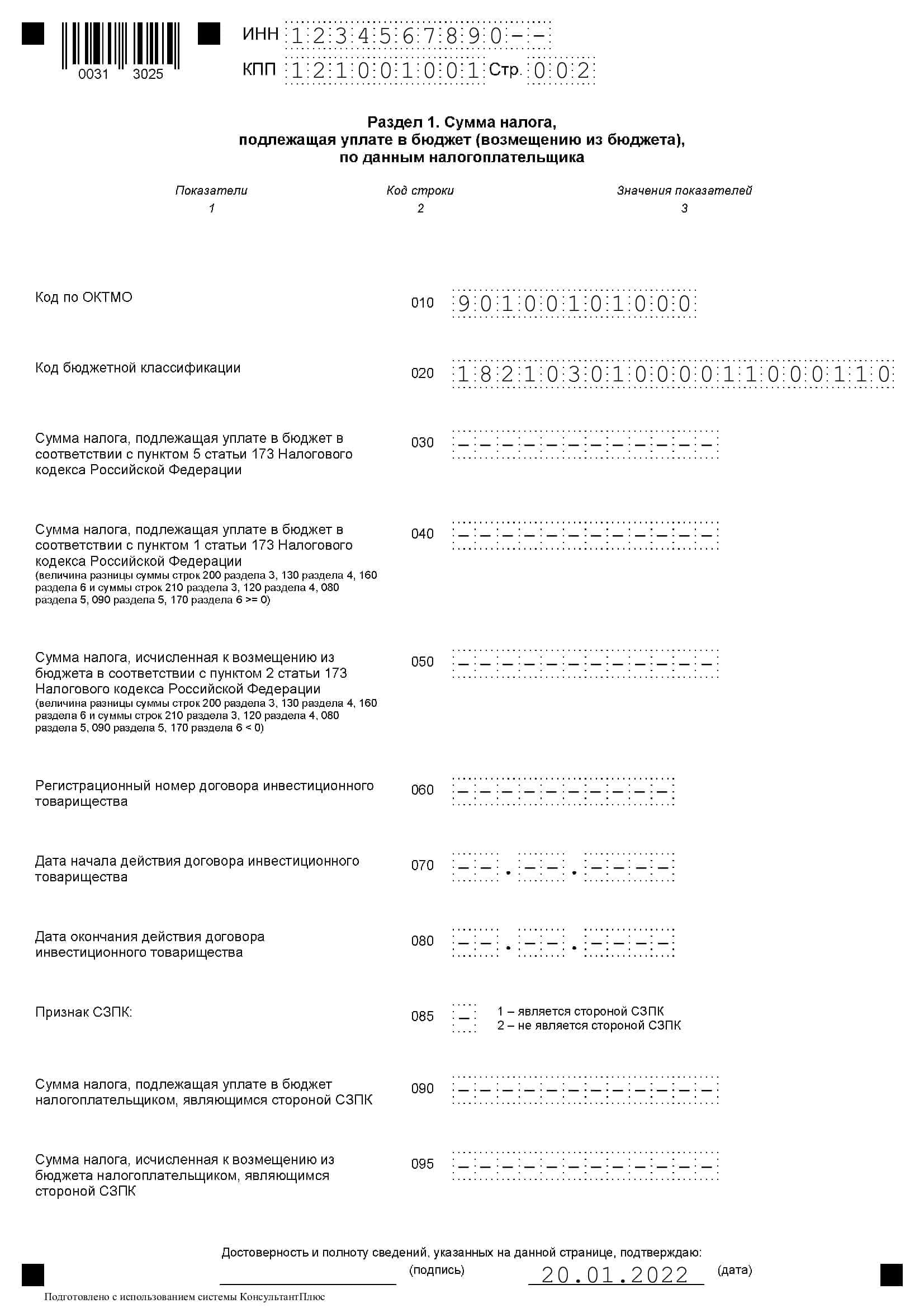

В разделе 1 заполняют всего две строки.

В строке 010 указывают код по ОКТМО. Его можно узнать в ФНС или на сайте Росстата.

В строке 020 указывают КБК.

В строках 030, 040, 050 в нулевой декларации проставляются прочерки.

Строки 060-080 заполняются только в случае, если на титульном листе по реквизиту «По месту нахождения (учёта)» указывается код 227. В остальных случаях строки 060-080 не заполняются.

Штраф за несдачу нулевой декларации НДС

Если не сдать декларацию по НДС вовремя, на юрлицо или ИП налагается штраф в размере 1 000 руб. (п. 1 ст. 119 НК РФ).

Сдать нулевой отчёт НДС можно только в электронном виде. Если сдать декларацию на бумаге, налоговая её не примет и оштрафует.

Кроме того, на должностных лиц будут наложены административные взыскания (штрафы в пределах 300 — 500 руб.).

Если опоздать со сдачей более чем на 10 рабочих дней, налоговая может заблокировать расчётные счета налогоплательщика (подп. 1 п. 3 ст. 76 НК РФ).

загляните в Каталог