В связи с переходом организаций и индивидуальных предпринимателей на Единый налоговый платёж (ЕНП) в определённых случаях налогоплательщики должны подавать в ИФНС уведомление об исчисленных налогах.

По каким видам налоговых платежей и когда подаётся это уведомление, читайте в нашей новой публикации.

Уведомление об исчисленных налогах: что это такое, кем и для чего подаётся

Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, сборов, страховых взносов плательщика – специальная форма, которая начала применяться налоговой инспекцией в 2023 году с началом работы Единого налогового счёта, обязательного для налогоплательщиков.

В ИФНС эту форму подают все индивидуальные предприниматели и организации, выплачивающие налоги на Единый налоговый счёт (ЕНС), делая перечисление одним платежом. Подать уведомление об исчисленных налогах необходимо предпринимателям, работающим на УСН, ЕСХН и НДФЛ при ОСНО, а также юридическим лицам, которые действуют на ЕСХН и УСН.

Подача этой формы необходима для того, чтобы финансы, перечисленные на ЕНС, были правильно распределены по налоговым платежам, поскольку налоговая инспекция может выполнить распределение средств, когда суммы налогов неизменны или по ним уже есть декларации.

Подача этого документа обязательна в двух случаях:

- Уплачиваемый налог не предусматривает подачи декларации.

- Сумма налога вносится раньше, чем по нему представляется декларация.

Иными словами, отправка этого документа в налоговую даёт информацию специалистам о том, какую сумму и за какой налог нужно начислить, если его размер не фиксированный.

По каким налогам подача уведомления обязательна

Под необходимость отправки этой формы подпадает перечень налоговых платежей. Большинство из них касаются заработной платы сотрудников и страховых взносов:

- НДФЛ за работников;

- страховые взносы в ФНС за работников;

- авансовые платежи по УСН, по налогу за имущество и НДФЛ, земельному и транспортному налогу, а также по ЕСХН.

По налогам на прибыль и НДС уведомлять налоговую инспекцию не нужно, поскольку время их уплаты приходит тогда, когда декларация уже подана. Предварительно уведомлять инспекцию ФНС не нужно по:

- взносам на травматизм;

- взносам по ИП за себя (без сотрудников);

- налогу по АУСН.

Сообщать об этих видах налогов и взносов не требуется, потому что их размер известен инспекции ФНС, а взнос на травматизм уплачивается в Социальный фонд России, а не в налоговую.

Сроки подачи

Для отправки уведомления предусмотрены разные сроки. Форма, в зависимости от вида налогов, подаётся ежемесячно, раз в квартал или раз в году. Первое из уведомлений направляется в налоговую до 25 января.

Раз в месяц до 25 числа направляются:

- уведомление об исчисленных суммах налогов страховых взносов за работников (кроме тех месяцев, когда подаётся отчётность РСВ);

- НДФЛ в качестве налогового агента.

Раз в квартал нужно уведомлять налоговую по:

- УСН и НДФЛ ИП на ОСНО;

- налогам на землю, имущество и транспорт (если в регионе не предусмотрена ежеквартальная уплата авансов, то уведомление отсылается только раз в год, до 25 февраля).

Раз в полугодие нужно направить извещение по:

- ЕСХН (предварительно извещение за год не отправляется, потому что дата сдачи декларации по нему наступает раньше времени отправки извещения).

До 25 числа месяца, считающегося расчётным по налогу, нужно известить налоговую о размере начисленных налоговых платежей.

В декабре налогоплательщикам нужно подавать форму дважды, поскольку отчётный период делится на две части: с 23 ноября по 22 декабря и с 23 декабря по 31-е.

Куда и как сдаётся уведомление

Заполненную форму сдают в отделение налоговой инспекции, в которой зарегистрировано предприятие. Компании, которые ведут отчётность в электронном виде, могут подать уведомление об исчисленных суммах налогов в привычном им формате, используя программы электронного документооборота. Если организация обязана отчитываться на бумаге, то и уведомление она отсылает на бумажных бланках, отправляя их по почте или принося в отделение налоговой инспекции.

Для электронного обмена документами с инспекцией ФНС нужно иметь усиленную квалифицированную электронную подпись. Отправить заполненный бланк можно в вашем ЛК на сайте ФНС или с помощью программ электронного документооборота.

Как заполняется бланк уведомления

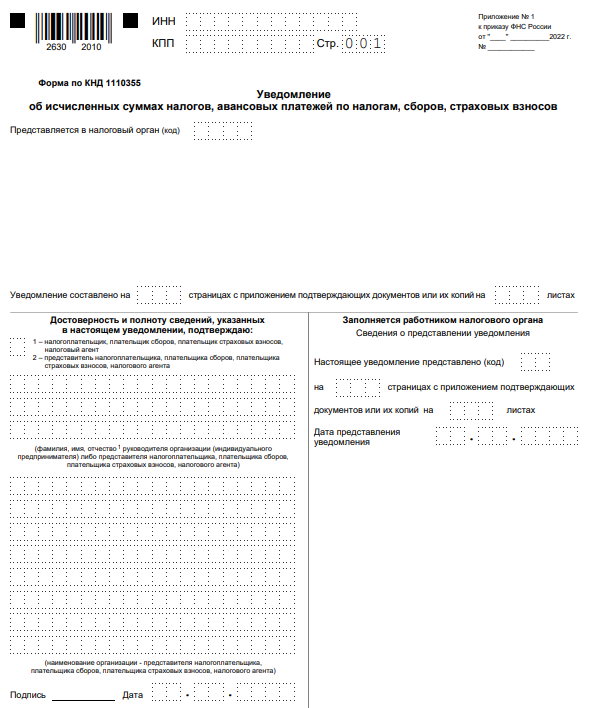

Ознакомиться с формой и правилами её заполнения можно в Приказе ФНС № ЕД-7-8/1047 от 02.11.2022. Бланк документа включает титульный лист и раздел под названием «Данные». Раздел может содержать несколько страниц, поэтому при заполнении они нумеруются (обязательно, если документ заполняется от руки).

Скачать бланк уведомления об исчисленных налогах.

Первым заполняется титульный лист. Правила его заполнения стандартны. В него вносится ИНН, код налоговой инспекции, код КПП (если имеется), указывается общее количество страниц в заполняемой форме (их количество не ограничено). Также в разделе о подтверждении подлинности данных ставится единица, а документ подкрепляется подписью ИП или руководителя компании. На титульном листе указывается также дата заполнения формы.

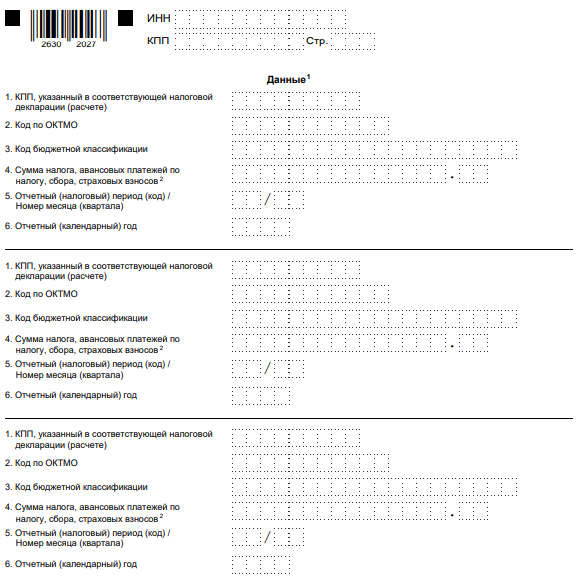

На заполнение раздела «Данные» понадобится больше времени, поскольку он состоит из нескольких блоков:

- Налоговые декларации и КПП заполняются, если у организации есть отдельные филиалы или подразделения.

- ОКТМО или код регионального подразделения ФНС, к которому вы относитесь как налогоплательщик. Обратите внимание, что если в вашем коде знаков меньше, чем ячеек в бланке, в пустых нужно поставить прочерки.

- КБК или код бюджетной организации. КБК, соответствующий виду налога или взноса, о котором вы уведомляете ФНС. Найти нужный код можно во встроенном справочнике электронного сервиса «Астрал Отчёт 4.5» и «Астрал Отчёт 4.5».

- Код периода отчётности. Для каждого отчётного периода предусмотрено своё кодовое обозначение, например, в отчёте за январь через дробь указывается «01», а за май соответственно «05». В ежеквартальных платежах эти цифры означают номер кварталов: «21» — первый, «31» — полугодие, «33» — 9 месяцев и «34» — за год.

- Отчётный год.

- Размеры налогов, сборов, а также авансовых платежей и отчислений.

В этом разделе указываются все платежи за разный период. Нужное количество платежей вносится в один бланк и отправляется в одном документе.

Для каждого вида налогов в документе предусмотрен свой блок, куда вписываются платёжные реквизиты.

Чем грозит несдача уведомления в налоговую

Если не представить уведомление о налогах в соответствующие сроки, назначенные налоговой службой, распределение средств, перечисленных на Единый налог на совокупный доход (ЕНС), не будет осуществлено. Несоблюдение сроков и отсутствие представления соответствующей документации могут повлечь за собой начисление пеней. Однако, если на счету ЕНС имеется положительное сальдо, начисление пеней не будет произведено, так как имеющаяся сумма на счету достаточна для выполнения налоговых обязательств.

Кроме пени, согласно с п. 1 ст. 126 НК РФ, несдача уведомления грозит налогоплательщикам штрафом в размере 200 рублей.

Сколько налогов можно указать в бланке уведомления и сколько документов нужно заполнить для обособленных подразделений

Выше мы уже отмечали, что сведения обо всех налоговых платежах и взносах можно внести в один документ в раздел «Данные». Отдельно для каждого вида налогов заполнять новый бланк не нужно. Вся информация вписывается в одном уведомлении, которое может состоять из нескольких пронумерованных листов. Это же правило действует и в отношении подачи уведомления компаниями, имеющими несколько филиалов или структурных подразделений. Они также вписывают все сведения о налогах подразделений в едином документе.

Как исправить ошибку в уведомлении об исчисленных налогах

Когда в уведомлении вы обнаружили ошибку, то следом за ним можно направить ещё один заполненный бланк. В него нужно внести только те данные, где в предыдущем вашем бланке была допущена ошибка, согласно с образцом заполнения вторичного (уточнённого) уведомления. Он используется, если ошибка допущена в расчётах. Если сдана отчётность, то отправлять исправленное извещение не нужно, потому что отчётная документация автоматически исправит ваше упущение.

Если же вы ошиблись в реквизитах или кодах, заполните уточнённое уведомление по другому образцу. В этом случае нужно поставить «0» в той графе, где допущена ошибка в реквизитах и в следующей строке вписать новые данные и новую сумму. С сервисами «Астрал Отчёт 4.5» и «Астрал Отчёт 5.0», вы не допустите ошибок в заполнении уведомления об исчисленных налогах. Редактор форм в них обновляется автоматически и содержит все нужные коды.

Заключение

Сообщать ИФНС о сумме исчисленных налогов с 2024 года – обязанность всех налогоплательщиков, к которой следует относиться так же ответственно, как и к своевременной сдаче отчётности. В противном случае организации грозят пени и штраф.