С 2023 года налогоплательщики выполняют свои налоговые обязательства путём списания средств с Единого налогового счёта. Чтобы на их погашение списывалась нужная сумма, необходимо отправить в ФНС уведомление об исчисленных суммах налогов по ЕНС.

Из статьи вы узнаете, как заполнить этот документ, а также в какие сроки и для каких видов налогов он подаётся.

Когда нужно подавать уведомление по ЕНС

Уведомления по ЕНС необходимы для того, чтобы ФНС списывала средства с Единого налогового счёта налогоплательщика на погашение его налоговых обязательств. Необходимость в этом документе связана с тем, что налогоплательщики перечисляют ЕНП по единым реквизитам, а также указывают в платёжке общий КБК, не прописывая при этом КБК определённых налогов или взносов.

«1С Отчётность».

Подавать уведомление по ЕНС нужно, если срок сдачи отчётности позже, чем срок проведения платежа. Документ сдаётся до 25 числа месяца, то есть минимум за три дня до даты выплаты налогов и сборов, установленной 28 числа месяца.

По каким налогам и взносам подаётся уведомление

Подача уведомления платежа на ЕНС обязательна для целого ряда налогов. Для них этот документ заполняется и подаётся за разные отчётные периоды (за месяц, квартал, полугодие, девять месяцев или год).

| № | Налоги и взносы | Платежи, по которым подаётся уведомление |

|---|---|---|

| 1. | УСН | Авансовые платежи за первый, второй и третий квартал, а также налог за год |

| 2. | Страховые взносы за сотрудников (исключая травматизм) | Платежи за январь, февраль, а также апрель, май, июль, август и октябрь, ноябрь |

| 3. | Земельный и транспортный налог | Авансовые платежи за первый, второй и третий квартал, а также налог за год |

| 4. | Налог на имущество организаций | Авансовые платежи за первый, второй и третий квартал, а также налог за год |

| 5. | НДФЛ от выплат другим физлицам и сотрудникам | За налог, который удерживается с 1 по 22 число месяца и за налог с 23 числа по 30 или 31 |

| 6. | ЕСХН | Авансовый платёж за полугодие |

| 7. | НДФЛ для ОСНО | Авансовые платежи за первый, второй и третий квартал, а также налог за год |

Налоги и взносы, по которым не нужно подавать уведомление

Кроме налогов, где сдача этого отчётного документа обязательна, есть налоги и взносы, по которым уведомление не подаётся.

К ним относятся:

- НДС. Отправлять этот документ не нужно, потому что по этому налогу за три дня до его списания подаётся декларация.

- Страховые взносы для ИП, размер которых не превышает 1% при доходах за год больше 300 тысяч рублей. Поскольку к моменту уплаты взносов налоговая уже имеет информацию о доходах налогоплательщика, дополнительно уведомлять её не нужно.

- Сбор за пользование объектами животного мира и водными ресурсами, если он уплачивается в составе ЕНП.

- Налог на профессиональный доход. Не нуждается в подаче этого документа, поскольку его сумма фиксирована.

- Взносы на травматизм.

- НДФЛ для предпринимателей-иностранцев, которые работают на патенте.

- АУСН. Для автоматического упрощённого налогового режима расчёт взносов и налоговой ведётся самой ФНС.

- Пошлины, для которых нет предоставленного исполнительного документа.

В какие сроки нужно сдать уведомление по ЕНС

Согласно со статьёй 58 Налогового кодекса РФ, уведомление ЕНС подаётся не позже 25 числа месяца, который идёт за расчётным периодом. Например, при уплате авансового платежа по упрощённой налоговой системе за первые полгода документ должен быть направлен в ИФНС не позже 25 июля, поскольку 28 июля или в ближайший рабочий день, если расчётная дата выпадает на выходные или праздники – время расчёта по нему. Это правило действует для всех видов налогов, по которым подаётся уведомление, кроме НДФЛ.

С 2024 года уведомления по НДФЛ подаются дважды: первый раз — за промежуток с 1 по 22 число, а второй – за период с 23 числа по 30 или 31, то есть последнее число месяца. Когда выплата аванса по заработной плате и её основной части выпадает в промежутке между 1 и 22 числом месяца, уведомление отсылается один раз. Второе уведомление по НДФЛ сдают в декабре, отчитываясь за период с 23 по 31 число месяца.

Как заполнить уведомление об исчисленных налогах

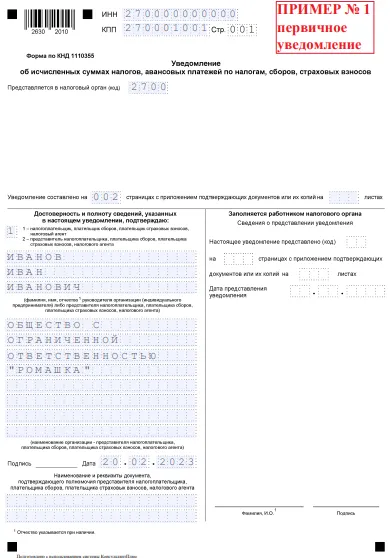

Приказ ФНС России от 02.11.2022 N ЕД-7-8/1047@ утвердил единую форму уведомления КНД 1110355, состоящего из титульного листа, а также раздела с данными об исчисленных налогах, их ОКТМО, КПП и суммах.

Документ заполняется как в бумажном, так и в электронном виде. При заполнении документа от руки нужно использовать шариковую ручку с тёмными чернилами, писать печатными буквами, внося каждую букву в отдельную клетку, а в пустых графах ставить прочерки.

Скачать форму КНД 1110355 для самостоятельного заполнения.

Титульный лист документа заполняется стандартно для уведомлений и деклараций. Он содержит сведения о наименовании организации налогоплательщика или его ФИО, если речь идёт о физическом лице. Далее в бланк вносятся ИНН, КПП (для юрлиц), код налогового подразделения, а также данные руководителя, ставится дата и подпись.

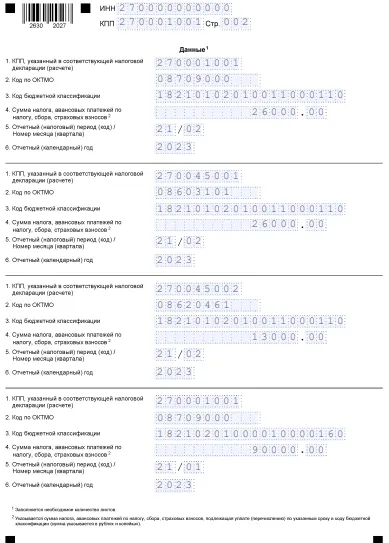

В разделах со сведениями об уплачиваемых налогах заполняются:

- КПП. Эту строку заполняют юрлица. КПП указывается в зависимости от того, какой вид налога уплачивается. Например, для налога на имущество нужно указать тот КПП, который присвоен по месту его регистрации, а для уплаты налогов за подразделение, соответственно, указывается КПП подразделения.

- ОКТМО. Здесь указывается код муниципалитета, в котором зарегистрирована компания. Узнать номер кода можно на сайте Росстата, используя свой ИНН.

- КБК. Код бюджетной классификации зависит от того, какой вид налога уплачивается. Например, для налога на имущество КБК 18210602010021000110, для УСН – 18210501011011000110, а для НДФЛ – 18210102010011000110. Код бюджетной классификации можно узнать на сайте ФНС.

- Сумма. Здесь указывается размер налога, страхового взноса или сбора, который предстоит уплатить.

- Код отчётного периода. Цифровой код обозначает, за какой промежуток времени уплачиваются налоги или взносы:

- 21 – 1-й квартал;

- 31 – 2-й квартал или полугодие;

- 33 – 3-й квартал или девять месяцев;

- 34 – 4-й квартал или год.

Если после квартала нужно указать порядковый номер месяца (для ежемесячных авансовых платежей), то он вписывается в строке кода отчётного периода через знак дроби после квартала, полугодия или года, например, 21/01. - Календарный год. В этой графе указывается год, за который перечисляются налоги, взносы или другие категории платежей.

На странице бланка уведомления предусмотрено несколько блоков с информацией об уплачиваемых налогов для каждого вида налоговых обязательств.

Как подавать уведомление об исчисленных налогах в ФНС

Заполненный документ сдаётся в отделение налоговой инспекции по адресу регистрационного учёта налогоплательщика.

Подать уведомление ЕНС можно в бумажном формате, если:

- Численность сотрудников компании не более 100 человек на текущий момент и на прошлый календарный год;

- Компания не входит в число организаций, которым предписана обязанность отчитываться в ФНС только в электронном формате;

- Компания не принадлежит к числу крупнейших налогоплательщиков.

В остальных случаях следует отправить уведомление ЕНС в электронном виде с помощью ТКС (электронные сервисы для сдачи отчётности) или в личном кабинете налогоплательщика на официальном сайте ФНС.

«1С-Отчётность» и «Астрал Отчёт 5.0» – сервисы компании «Астрал Софт», с которыми удобно обмениваться отчётными документами с ФНС, СФР и другими контролирующими органами.

Частые вопросы об уведомлении об исчисленных налогах

Подача уведомления ЕНС с отрицательной суммой налога допустима. Такое возможно, когда аванс за минувший год больше авансового платежа за текущий квартал и рассчитываются они нарастающим налогом, как в расчёте сумм на УСН «Доходы минус расходы».

Самые распространённые ошибки в заполнении этого документа – это неверное указание ОКТМО или КБК, а также отчётного налогового периода. Ещё одна частая ошибка – сдача уведомления вместе с декларацией или сразу же после её подачи.

Если в заполнении уведомления допущена ошибка в сумме налогов либо в других данных, нужно заполнить новый документ, ещё раз вписать ошибочные данные, а рядом указать верные. Когда ошибка допущена в не сумме налогов, а в других сведениях, в строке «Сумма налога» указывается 0, а верные данные вписываются в новую строку. Получив повторное уведомление, налоговая инспекция автоматически внесёт нужные исправления.

В таком случае налогоплательщик согласно со статьёй 126 Налогового кодекса РФ может быть оштрафован на сумму 200 рублей за каждый несданный документ, поскольку отсутствие уведомления делает невозможным списание налогов и взносов с Единого счёта налогоплательщика. Если документ всё же сдать, но с опозданием срока, штраф на налогоплательщика не налагается.

В случае когда уведомление сдаётся одновременно или после декларации, налоговая служба не примет уведомление, взяв для расчёта учётные данные из декларации. Это правило не действует только в отношении налога на имущество организаций, поскольку за него декларация не сдаётся.

Нужно сдать только одно уведомление на один срок уплаты налога и указать его полную сумму. Повторное уведомление за этот же период и по этому же виду налога считается уточняющим. Данные в нём не увеличивают, а заменяют ту информацию, которая была в этом отчётном документе, отправленном ранее.

Подпишитесь на наши каналы! Здесь вы найдёте информацию об актуальных правилах сдачи отчётности, новостях налогового законодательства и не только.