Бизнесы, которые оказывают услуги и продают товары, обязаны знать всю информацию о законах и правилах, связанных с ККТ, в том числе, о том, как исправить ошибочные данные в операциях, проведенных с использованием контрольно-кассовой техники. В статье разберемся, как пробить чек коррекции на онлайн-кассе, в каких случаях необходима его пробивка, а также подробно рассмотрим последовательность действий для проведения этой операции.

Что такое чек коррекции

Чек коррекции — это документ, который используется для внесения исправлений в ранее выданные фискальные документы. Он позволяет внести изменения без необходимости аннулирования предыдущих документов. Это важно для поддержания правильной финансовой отчетности и соблюдения налогового законодательства.

примеры, как выглядят чеки коррекции на разных ФФД

Когда пробивается чек коррекции

Как мы говорили выше, он используется в сфере торговли и услуг, когда были неправильно сформированы предыдущие расчеты или документы. Самыми распространенными недочетами считаются ошибки в расчетах и отсутствие чека при оказании услуги. О каждом поговорим подробнее ниже.

Ошибка в реквизитах чека

Если в документе была допущена ошибка, например, неверно указана цена товара или услуги или выбита не та дата, чек коррекции позволяет внести изменения. Для этого кассир обязан правильно сформировать его с указанием «приход» (когда человек возвращает товар и получает свои деньги обратно) или «расход» (когда организация забирает товары, которые ранее купила).

Чтобы он соответствовал общим требованиям, необходимо внести соответствующие реквизиты и теги.

| Название реквизита | Что необходимо указывать |

|---|---|

| Тип коррекции (тег 1173) | «Самостоятельная операция» или «0» – если кассир сам обнаружил ошибку и решил ее исправить. «По предписанию» или «1» – если налоговая известила об ошибке. |

| Дата совершения корректировочного расчета (тег 1178) | Если дата ошибки известна, необходимо ее вписать. Если же ее установить невозможно, необходимо внести дату формирования фискального документа. |

| Фискальный признак ошибочного документа (тег 1192) | Необходимо вбить ФПД неправильного чека в корректирующий документ |

| Ставка НДС (тег 1199) | Специальный код для передачи повышенной ставки НДС 22% в электронных чеках |

Кассовый чек не пробит

Бывают ситуации, когда кассир пробил операцию, но не сформировал сам чек. В таком случае нужно выполнить несколько шагов:

-

если касса поддерживает формат фискальных данных версии 1.1 или 1.2, нужно сформировать чек со статусом «возврат прихода» и внести все неправильные суммы отдельными строками;

-

если касса поддерживает ФФД 1.05, необходимо также пробить чек, но всю сумму указать общим числом;

-

внести правильные реквизиты и теги.

| Название реквизита | Что необходимо указывать |

|---|---|

| Наименование документа (тег 1000) | Единое название – «Кассовый чек коррекции» |

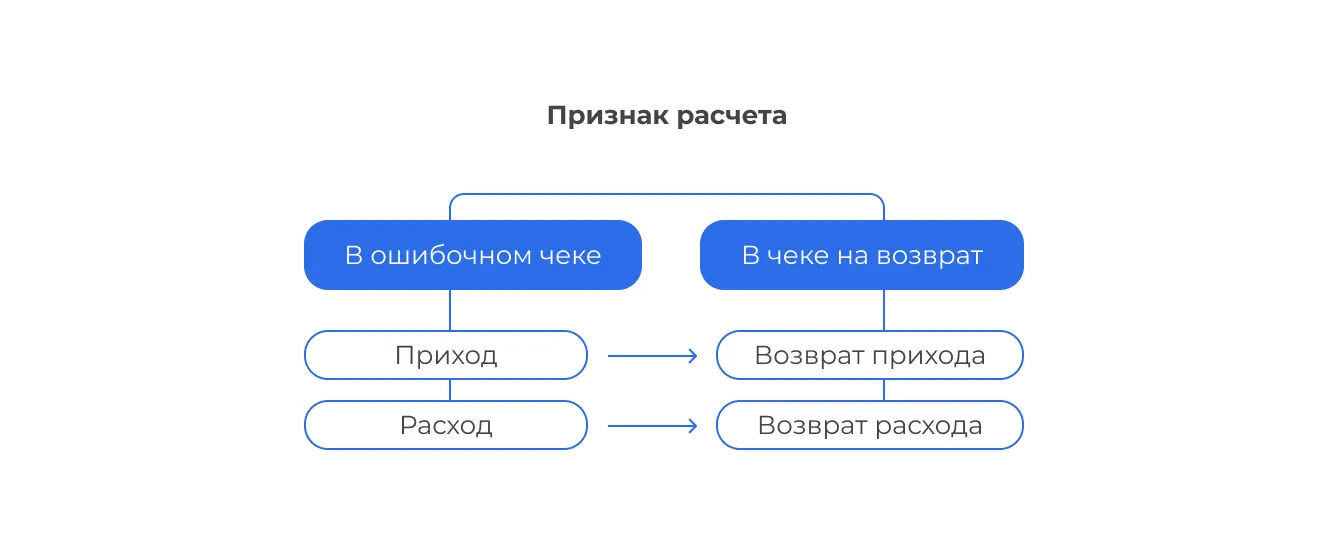

| Признак расчета | Приход. Возврат прихода. Возврат расхода. |

| Сумма (тег 1020): сумма по чеку наличными (тег 1031); сумма по чеку безналичными (тег 1081). |

Сколько пришло денег на кассу при расчете |

| Тип коррекции (тег 1173) | «Самостоятельная операция» или «0» – если кассир сам обнаружил ошибку и решил ее исправить. «По предписанию» или «1» – если налоговая известила об ошибке. |

| Дата совершения корректируемого расчета (тег 1178) | Если дата ошибки известна, необходимо ее вписать. Если же ее установить невозможно, необходимо внести дату формирования фискального документа. |

Как пробить чек коррекции на онлайн-кассе

Основные шаги по пробитию чека коррекции выглядят следующим образом.

Несмотря на то что принцип создания документов одинаков, есть нюансы. Разберем на конкретных примерах.

Как сформировать чек коррекции при ошибке в ставке НДС

В письме от 01.06.2022 № АБ-3-20/5725@ ФНС разъяснила, как сформировать коррекционный документ, если ранее в кассовом чеке была допущена ошибка в ставке НДС.

Ведомство отмечает, что для исправления некорректного фискального документа при использовании форматов фискальных документов версии 1.1 и выше, необходимо выполнить следующие действия:

-

Сформировать кассовый чек коррекции, идентичный некорректному (со всеми имеющимися ошибками), на противоположный признак расчета (для операции «приход» обратной операцией будет «возврат прихода»).

-

Оформить кассовый чек с корректными данными.

В таком порядке происходит коррекция расчета в целом.

При допущении ошибки в ставке НДС оператору необходимо оформить чек коррекции на весь осуществленный расчет, а не на его часть. Потому как такая ошибка влечет за собой несовпадения в итоговых суммах НДС в составе фискального документа.

Что делать, если используется ФФД 1.05

Если касса поддерживает ФФД 1.05, можно создать чек коррекции только для двух случаев: на неприменение ККТ и на допущение ошибки при формировании документа. Для этого необходимо:

-

Составить акт, в котором перечислить все товары (или услуги), которые не были вбиты в кассу.

-

Сформировать чековый документ и указать соответствующую корректирующую информацию (например, «Возврат прихода» и указать «Дополнительный реквизит чека»).

-

Выбить на ККТ новый чек с правильными данными.

-

Передать все эти документы и уведомить ФНС об исправлениях.

Как исправлять ошибки на кассах с ФФД 1.1 или 1.2

При ФФД 1.2 пользователь ККТ может сформировать чек коррекции для любой ошибки. Показать налоговой, что неправильные документы были скорректированы, можно несколькими способами:

-

сделать чеки коррекции на каждую операцию, которая не была проведена на кассе (тогда дополнительное уведомление в ФНС не нужно);

-

сформировать один документ на все непробитые расчеты (в таком случае сформированный акт необходимо отправить в налоговую).

Что делать продавцам маркированных товаров

Главный нюанс при непробитии маркируемых товаров – это непередача сведений о продукции в систему «Честный ЗНАК». Чтобы исправить такую ситуацию, необходимо в обязательном порядке сформировать чек коррекции и вписать в него код маркированного товара.

Как исправить ошибку, допущенную в чеке коррекции

Так как формирование чека коррекции может вызвать стресс у сотрудника, нередко и в нем самом могут быть допущены ошибки. Чтобы исправить их, необходимо выполнить два шага.

Первый – отменить чек коррекции с ошибкой. Для этого необходимо заново его создать, но уже с правильной информацией. При этом в чек коррекции должны входить ошибочные сведения из первоначального документа (на который и создавался ЧК).

Второй – пробить финальный документ.

Как исправить ошибку в старом чеке

Если ошибка в чеке от 2025 года обнаружена в 2026 году, исправление ошибки в нем зависит от того, принят он ФНС или нет. Если принят некорректный, нужно сформировать чек коррекции на обратную операцию с ошибочными реквизитами. Далее формируется чек коррекции с исправленными данными. В обоих указывается ставка НДС 20% (20/120).

Если налоговая не приняла документ, то формировать чек коррекции на обратную операцию не нужно. В этом случае формируется только документ с исправленными данными. В нем также указывается ставка НДС 20% (20/120), которая применялась на дату первоначального расчета.

В исправленных чеках ставка НДС учитывается на дату расчета.

Какие документы должны быть переданы в ФНС

Перед тем как извещать налоговую о допущенных ошибках, пользователи ККТ должны собрать полный пакет документов (чтобы ведомство поняло, чем суть исправлений). Это может быть чек:

-

возврата;

-

коррекции на отмену;

-

о продаже;

-

коррекции с правильными реквизитами.

Ниже представлена схема, какие именно документы необходимо формировать под личные требования к вашей ККТ (в зависимости от формата фискальных данных).

Сроки оформления чеков коррекции

Налоговая служба разрешает сделать чек коррекции в любой день. При этом в случае обнаружения кассиром ошибки или неприменения кассового аппарата, он имеет право сформировать документ до отчета о закрытии смены. В ситуации, когда есть расхождения количества денежных средств после отчета о закрытии смены, нужный документ можно создать на следующий день после открытия смены.

Если случился массовый технический сбой в работе кассового оборудования, контролирующие органы разрешают сделать единый чек на общую сумму незафиксированных операций (см. Письмо ФНС России от 20.12.2017 ЕД-4-20/25847). Сделать это можно с любого кассового аппарата, который принадлежит организации.

Ответственность за отсутствие чеков коррекции

Если же этот документ не был пробит после обнаружения ошибки, правонарушителям будет выписан штраф в следующих размерах (ст. 14.5 КоАП РФ).

| Для индивидуального предпринимателя | Для малого бизнеса | Для среднего бизнеса и крупной организации |

|---|---|---|

| От 25 до 50% от суммы расчета При этом штраф должен быть более 10 000 рублей |

От 37,5% до 50% от суммы расчета При этом штраф должен быть более 15 000 рублей |

От 75 до 100% от суммы расчета При этом штраф должен быть более 30 000 рублей |

Будет ли наложен штраф при выдаче чека коррекции в ОФД

Все действия по оформлению чеков коррекции проводят только при условии, что не была использована онлайн-касса. Соблюдение этого правила предотвратит возможный штраф со стороны налоговых служб за неприменение при расчетных операциях ККТ.

Согласно законодательству, за уклонение от правил контроля ОФД и неиспользование касс предусмотрен штраф:

-

для ИП – 25–50% от неучтенной суммы, но не менее 10 000 рублей;

-

для юридических лиц – 75–100% выручки при минимальной планке в 30 000 рублей.

Если сумма неучтенных расходов по данным ОФД превысила 1 000 000 рублей или это нарушение было зарегистрировано второй раз в течение года, то налоговая служба может остановить деятельность индивидуального предпринимателя либо юридического лица на 90 суток.

Одновременно законодательство предусматривает снятие административного нарушения при условии, что плательщик в добровольном порядке уведомил органы ФНС о неиспользовании при ведении расходных операций онлайн-кассы. Для этого должны выполняться следующие условия:

Документы нужно отправить в течение трех дней после оформления чека коррекции ОФД. Если же за это время ФНС узнала о правонарушении (например, была совершена контрольная закупка или клиент самостоятельно обратился в налоговые органы), то избавиться от штрафных санкций не получится.

Популярные вопросы

Чек коррекции — это документ, который используется для исправления ошибок, допущенных в ранее выданных чеках.

Чек возврата – это документ для возврата ранее произведённой оплаты за товары или услуги. Он может быть выдан в случаях, когда покупатель возвращает товар, не удовлетворён качеством или по каким-либо другим причинам.

Основное различие между этими документами заключается в цели: чек коррекции применяется для исправления ошибок, а чек возврата фиксирует передачу товара обратно и сопутствующий возврат денежных средств.

Чтобы урегулировать такую ситуацию, необходимо выполнить 3 основных шага:

- обнаружить ошибку и попросить объяснительную у сотрудника, который совершил ошибку по работе с кассой;

- создать корректирующий чек – «прихода»;

- отправить его вместе с объяснительной в ФНС.

Проверьте, чтобы все данные в чеке коррекции были верны (во избежание формирования дополнительного чека коррекции).

| Ситуация | Если у вас ФФД 1.05 | Если у вас ФФД 1.1 |

|---|---|---|

| Если был ошибочно сформирован чек продажи | Его необходимо аннулировать. Для этого нужно сформировать чек возврата | Нужно на него сформировать чек коррекции со статусом «Расход» |

| Если же кассир пробил лишний чек возврата | Необходимо провести чек продажи | Нужно на него сформировать чек коррекции со статусом «Приход» |

Нет, при недостаче чек коррекции не потребуется. Он нужен, только если кассир обнаружил лишнюю наличность.

Если срок годности вашего фискального накопителя истёк, его необходимо заменить и перерегистрировать в ФНС. Далее необходимо пробить один чек на кассе. После этого ваша ККТ будет готова к печати любого документа, в том числе и чека коррекции.