Если в отчётном периоде предприниматель не вёл деятельность и не имел облагаемой налогом базы, он всё равно обязан отчитаться перед налоговой. Такая отчётность ИП называется нулевой.

В статье расскажем, как ИП, применяющие упрощённую систему налогообложения, сдают нулевую отчётность и рассмотрим образцы заполнения бланков.

Что такое нулевая декларация по УСН для ИП

Законодательством не предусмотрено специальных форм для нулевой отчётности. ИП, у которого в отчётном периоде не было доходов и расходов, должен использовать стандартные бланки, только вместо отчётных показателей проставлять нули или прочерки.

Нулевая отчётность ИП на УСН сдаётся, когда единовременно выполняются следующие условия:

- нет оборота денежных средств через кассу и расчётный счёт;

- нет выплат и начислений работникам;

- отсутствие налогооблагаемого имущества.

С нулевой отчётностью часто сталкиваются предприниматели, которые зарегистрировались в конце года и ещё не приступили к своей деятельности. При этом статус налогоплательщика у них уже есть, в связи с чем они обязаны сдавать соответствующую отчётность. Также такую отчётность сдают предприниматели, которые уже начали вести деятельность, но не получили прибыль за отчётный период.

Перечень форм зависит от выбранной системы налогообложения. В частности, на УСН нулевая отчётность предпринимателей включает в себя лишь налоговую декларацию.

Сдаётся ли нулевая отчётность ИП на УСН без работников

Если у предпринимателя нет сотрудников, сдавать нулевой отчёт ему не нужно, поскольку у него нет застрахованных лиц, за которых он мог бы подавать в СФР персонифицированные сведения, а нулевых отчётов для этого типа отчётной документации не предусмотрено.

Однако если предприниматель заключит с физлицом, не являющимся его наёмным работником, договор гражданско-правового характера, то в этом случае он обязан будет сдавать отчётность в СФР.

Как заполнить налоговую декларацию по УСН для ИП: пошаговая инструкция

Предприниматели на УСН независимо от того, какой именно тип упрощённой системы налогообложения они используют: «Доходы» или «Доходы минус расходы», заполняют налоговую декларацию начиная с титульного листа.

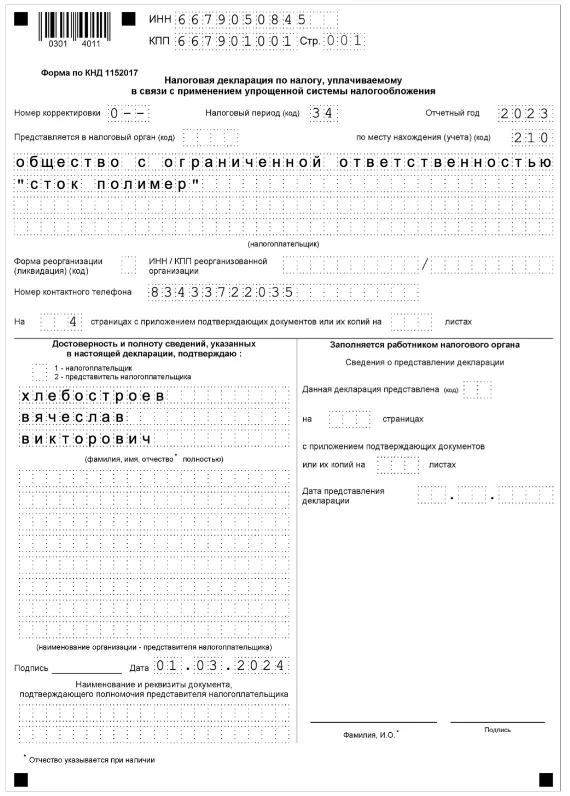

Титульный лист

Это основной бланк документа, в который вносятся базовые данные о налогоплательщике, такие как:

- ФИО предпринимателя;

- ИНН;

- Номер отделения налоговой инспекции, к которой относится ИП;

- Код налогового периода (34 – для отчёта за год);

- Наименование отчётного года;

- Код учёта (120 для ИП);

- Данные о доверенности, если документ подаёт уполномоченный представитель компании;

- Контактные данные предпринимателя, личная подпись, дата заполнения бланка.

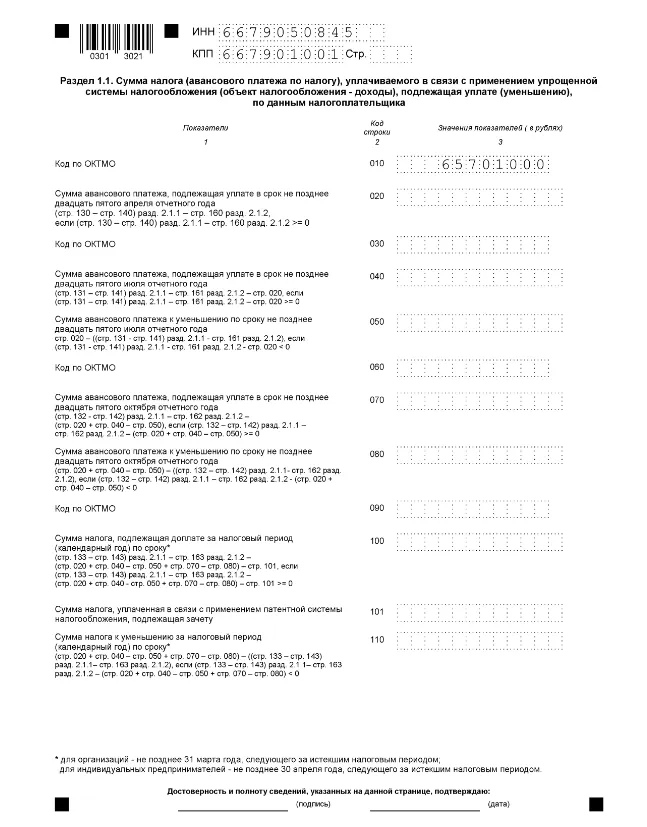

Раздел 1.1 для УСН «Доходы»

На этом бланке предприниматели, сдающие нулевой отчёт, заполняют только строку 010 ОКТМО. В остальных строках нужно поставить прочерки, если документ будет отправлен в ФНС в бумажном формате, или же оставить их пустыми, если бланк сдаётся в электронном виде.

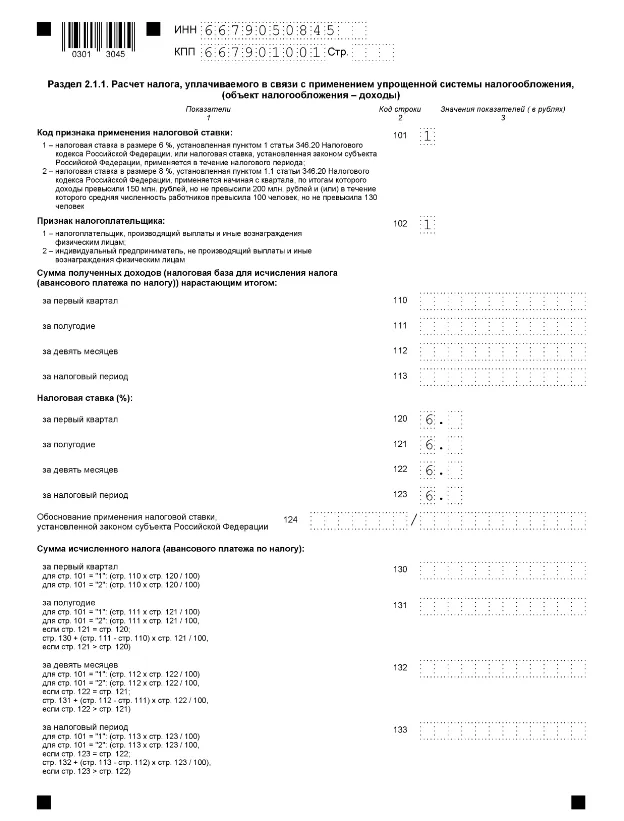

Раздел 2.1.1 для УСН «Доходы»

В Раздел 2.1.1 вносятся сведения об определении налоговой базы в отчётном периоде. В нулевой декларации в этом разделе заполняются ячейки:

- 101 — код признака применения налоговой ставки;

- 102 — предприниматели, у которых есть трудоустроенные работники, ставят «1», если работников нет — «2»;

- 120—123 содержат информацию о налоговых ставках за каждый квартал в виде цифры, например, «6» (если применяется стандартная ставка 6%);

- 124 — обоснование применения льготной налоговой ставки (если предприниматель работает по заниженной ставке).

Остальные ячейки нужно оставить пустыми (электронная версия), либо заполнить прочерками (бумажный бланк).

Раздел 2.1.2 для УСН «Доходы»

Этот раздел заполняется только, если предприниматель уплачивает торговый сбор.

Раздел 1.2 для УСН «Доходы минус расходы»

В этом разделе указываются суммы налоговых платежей, подлежащих уплате. Для сдачи нулевого отчёта предприниматель указывает в нём код ОКТМО в ячейке 010, оставляя остальные строки пустыми или заполняя прочерками в зависимости от того, в каком формате сдаётся документ.

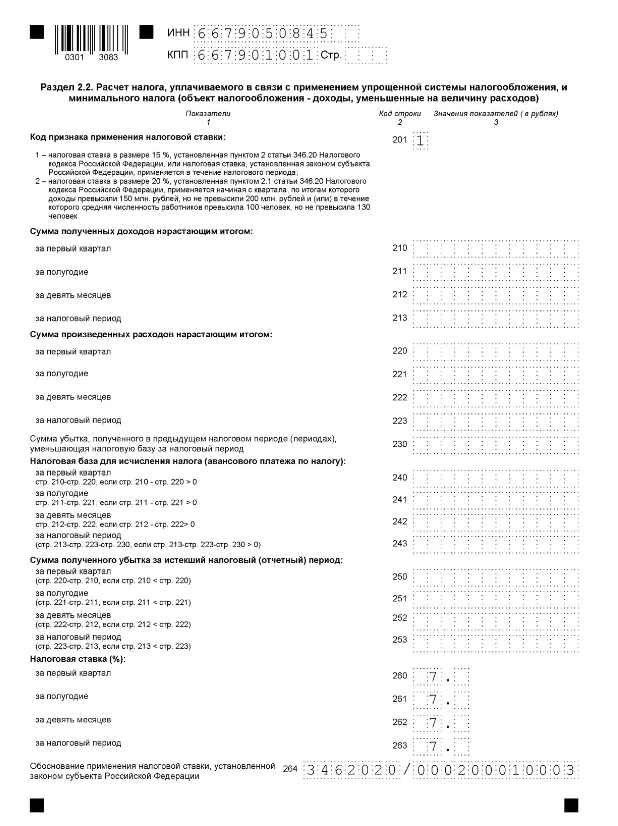

Раздел 2.2 для УСН «Доходы минус расходы»

В этом разделе заполняются ячейки:

- 201 — код признака применения налоговой ставки;

- 260—263 — налоговая ставка за каждый квартал;

- 264 — обоснование применения сниженной налоговой ставки.

Остальные ячейки аналогично с предыдущими листами, заполняются прочерками для сдачи бумажного бланка или оставляют пустыми, если декларация сдаётся онлайн.

Сроки сдачи нулевой отчётности в 2025 году

Предприниматели должны сдать нулевой отчёт в налоговую за 2024 год в период с 1 января до 25 апреля 2025 года, поскольку декларация сдаётся по итогам прошедшего календарного года. Подаётся документ в отделение налоговой инспекции по адресу регистрации индивидуального предпринимателя.

Способы сдачи нулевого отчёта по УСН

Предприниматель может отправить нулевой отчёт в налоговую службу разными способами:

- лично, отнеся заполненный бумажный бланк в отделение ФНС;

- отправив документы заказным письмом;

- отправив отчёт онлайн, с помощью кабинета налогоплательщика;

- сдав отчёт через сервис ФНС «Представление налоговой и бухгалтерской отчётности в электронной форме»;

- используя сервис электронного документооборота.

1С-Отчётность для тех, кто пользуется программами 1С:Предприятие.

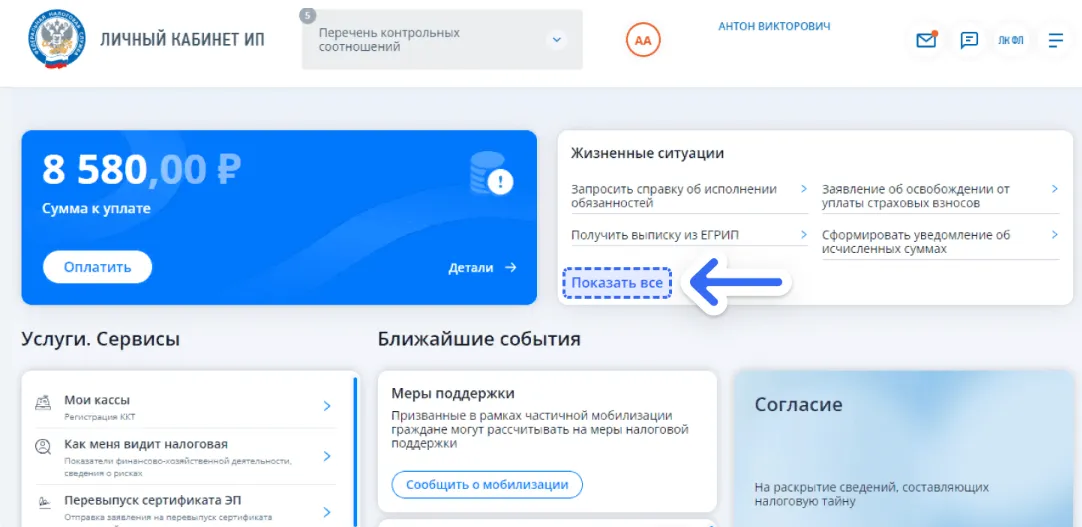

Для сдачи отчёта в личном кабинете налогоплательщика нужна квалифицированная электронная подпись и заполненный бланк декларации. Далее нужно открыть ЛК налогоплательщика и выбрать раздел «Жизненные ситуации».

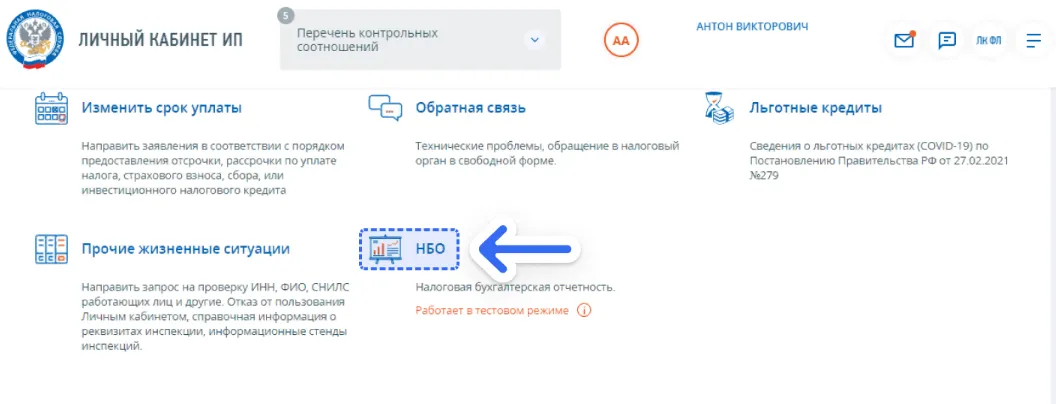

Далее в личном кабинете нужно открыть раздел «Налоговая и бухгалтерская отчётность» и перейти в него.

Здесь останется только выбрать функцию «Загрузить документ», нажать «Подписать и отправить», а затем «Сохранить как черновик».

Какие ошибки можно допустить при сдаче отчётности

При сдаче нулевой декларации предприниматели нередко ошибаются в указании своих реквизитов, а также в разделах документа, путая страницы для заполнения отчёта для ИП «Доходы» и «Доходы минус расходы». Распространённая ошибка – несоблюдение сроков подачи документа в налоговую инспекцию. Чаще всего её допускают начинающие предприниматели, которые впервые сдают налоговую отчётность.

Ошибкой считается и сдача нулевой отчётности в случаях, когда за отчётный период у предпринимателя все же были движения средств.

Какая ответственность предусмотрена за несдачу нулевой отчётности

Ответственность за нарушение порядка и сроков сдачи отчётной документации закреплена статьёй 119 Налогового кодекса РФ. Минимальный штраф за несдачу нулевой отчётности равен 1000 рублей, а максимальный может составлять до 30% от суммы налога. Помимо этого, за нарушение порядка сдачи отчётности ФНС может заблокировать счета предпринимателя, если просрочка по предоставлению отчёта будет больше 21 дня.

Частые вопросы о нулевой отчётности для ИП на УСН

Нужно ли сдавать нулевой отчёт ИП на УСН, если у предпринимателя на «Доходы минус расходы» в отчётном периоде были только расходы?

В этом случае предприниматель должен сдавать частично заполненную декларацию, вместо нулевой, указывая в ней все своих доходы и расходы.

Если предприниматель на УСН и ещё не работает, какие отчёты, кроме нулевой декларации, он должен сдавать?

Предприниматель обязан вести книгу учёта доходов и расходов. Если у него есть сотрудники, то нужно будет сдать за них персонифицированные данные.

Полезные ссылки

Сервис ФНС для самостоятельной сдачи отчётности

Бланк налоговой декларации для УСН

Заключение

Даже если ИП только начал деятельность и за отчётный период ещё не получил дохода, он обязан отчитаться перед ФНС, сдав нулевую декларацию. Не забывайте о сдаче этого документа, ведь его непредставление в налоговую грозит ИП штрафом или блокировкой банковского счёта.