Код бюджетной классификации или КБК служит для идентификации источника дохода при перечислении платежей в государственный бюджет. С этого года в ФНС для уплаты налогов, взносов, страховых и авансовых платежей, пеней и штрафов используется Единый налоговый счёт (ЕНС).

Из статьи вы узнаете, нужно ли указывать КБК по штрафам в 2025 году и что делать, если в нём допущена ошибка.

Для чего нужны КБК

Главная задача, для которой используются реквизиты кодов бюджетной классификации для уплаты штрафов в налоговую и другие виды этих кодов – определение порядка и расходования средств, поступающих в государственный бюджет. Поскольку налоги, взносы, пени и штрафы входят в число средств, пополняющих госбюджет, для каждого вида отчислений предусмотрено собственное числовое обозначение.

Где указывается КБК

Штрафы за налоговые правонарушения в 2025 году оплачиваются через Единый налоговый счёт. При этом в качестве назначения платежа указывается ЕНП и КБК 18201061201010000510.

Также КБК различных платежей указываются в разных видах отчётности:

- по НДС;

- по налогу на прибыль;

- по транспортному налогу.

Благодаря отчётности инспекторы ФНС фиксируют на счёте налогоплательщика сумму по платежам с каким-либо из этих видов кодов бюджетной классификации. Как только налогоплательщик пополняет свой счёт, то средства, внесённые на него, в порядке, установленном законодательством, идут на погашение налоговых обязанностей, в том числе на штрафы КБК.

Из чего состоит код бюджетной классификации

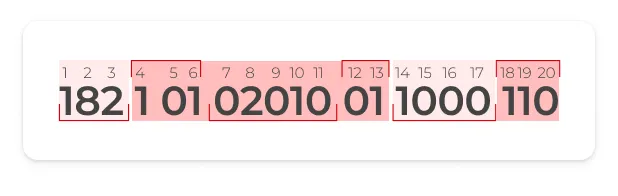

Этот цифровой шифр состоит из 20 числовых символов. Каждая группа цифр в нём имеет собственное значение и указывает на место назначения, характер платежа и другие классификации.

- Первые три числа – группа администратора, который получит средства от перечисленных денежных взысканий и взносов. Если шифр начинается с цифр 182 – это налоговая служба, а если с 797 – СФР.

- Символы с 4 по 13 обозначают то место, куда направляется платёж, а также вид дохода.

- Цифры с 14 по 17 указывают назначение совершаемого платежа.

- С 18 по 20-й символы шифра – классификация, отражающая сферу экономической деятельности, к которой относится платёж, например, оплата за услуги, налоги или другие поступления.

Реквизиты для оплаты

Как уже отмечалось выше, оплата всех налогов, взносов, погашение пеней и штрафов проводится через Единый налоговый счёт (ЕНС). Для его пополнения предусмотрен Единый налоговый платёж (ЕНП). С этого года налогоплательщик оформляет платёжное поручение для его пополнения, указывая статус 01 и КБК 182 0 10 61201 01 0000 510.

КБК для налогов и взносов за прошлые периоды

КБК для штрафов по налогам и взносам важно знать даже при том, что большую часть налоговых и страховых платежей, а также денежных взысканий за нарушение в сдаче отчётности и других правонарушений, налогоплательщики совершают через ЕНП.

Этот цифровой шифр необходим для заполнения отчётной документации (декларации, уведомлений об исчисленных налогах и взносах, расчётов).

| Вид денежного платежа | Код бюджетной классификации |

|---|---|

| Единый налоговый платёж (с его помощью оплачивается большинство налогов, страховых и авансовых выплат, а также пени и денежные взыскания) | 18201061201010000510 |

| Налоговые выплаты на сверхприбыль | 18210103000011000110 |

| Налоговые выплаты в Росприроднадзор (НВОС) | 048112010хх016000120 (хх – конкретный вид негативного воздействия) |

| Страховые взносы на травматизм (СФР) | 79710212000061000160 |

За нарушение сроков сдачи отчётности, а также за административные нарушения предусмотрена финансовая ответственность. Каждый из видов правонарушений устанавливается и регулируется разными ведомствами, и КБК штрафов за несвоевременную сдачу деклараций и других видов отчётности разные, поэтому важно правильно указывать все цифры реквизитов.

Новый порядок формирования КБК с 2025 года

С 2025 года начинает действовать новый порядок действия и формирования кодов бюджетной классификации. Расширяется перечень КБК подвидов доходов бюджета организаций, чтобы детализировать поступления по кодам видов доходов. В расширенный список КБК включён код 000 1 16 01123 01 0000 140 для административных штрафов за нарушения ПДД, комиссиям по делам несовершеннолетних, а также защите прав.

Нововведения затронут и перечень расходов. Так, по подразделу 0411 и разделу 0400, касающихся национальной экономики и научных исследований в этой сфере будут указываться также расходы на поддержку выполнения НИОКР по некоторым видам документации, разработкам, экспертной и аналитической работе.

Целевые статьи расходов бюджета в 2025 году получают новые коды, в состав которых, кроме цифр, войдут латинские литеры В, С, H, К, L, M.

КБК по штрафам в ГИБДД

Денежные взыскания за нарушение правил дорожного движения – один из самых частых видов финансовой ответственности, с которыми сталкиваются налогоплательщики. На их погашение отводится 60 дней, которые отсчитываются с момента получения квитанции налогоплательщиком. Поскольку нарушения правил дорожного движения бывают разными, то и цифровой шифр КБК, по какому оплачивать штраф, тоже будет разным.

Уплата штрафов в ГИБДД проводится по КБК, указанным в постановлении, которое высылается автовладельцам при фиксации правонарушений. Для погашения денежного взыскания достаточно внести номер и серию постановления в платёжный документ, если оплата производится в банке. При оплате онлайн через портал Госуслуги достаточно следовать инструкциям сервиса.

Что делать, если КБК указан с ошибкой

Ошибки в указании кода бюджетной классификации – частое явление при заполнении уведомлений об исчисленных суммах, в особенности когда речь идёт об уплате налогов, взносов или штрафов в налоговую инспекцию.

Если в уведомлении код был указан с ошибкой, ФНС рекомендует сделать следующее:

- сформировать новое уведомление;

- повторить в нём ошибочный код и напротив него поставить 0;

- в новой строке указать верный КБК;

- отправить уведомление.

Подробнее об этом процессе можно прочесть в статье «Нужно ли сдавать нулевое уведомление о ЕНП».

Получив документ, налоговая инспекция автоматически корректирует данные и направляет платёж по нужным реквизитам.

Популярные вопросы

Штрафы по НДФЛ нужно перечислять на КБК ЕНС 182 0 10 61201 01 0000 510. Для выплаты пеней не нужно составлять отдельный платёжный документ. Обратите внимание, что штраф начисляется за каждый день просрочки с даты образования недоимки включительно по день выплаты пеней.

Для взносов с вознаграждения в пользу наёмных работников код бюджетной классификации один и тот же и для организаций, и для ИП. КБК для фиксированных взносов ИП имеет другие значения и отличается от кодов для организаций.

К основным доходам (заработной плате) сотрудников, которые ранее облагались налогом по ставкам 13%, 15%, с 2025 года применяется новая прогрессивная шкала. Она устанавливается от размера доходов (совокупности налоговых баз):

- 13% — к доходам не более 2,4 млн руб.;

- 15% — к доходам больше 2,4 млн руб., но меньше 5 млн руб.;

- 18% — к доходам больше 5 млн руб., но меньше 20 млн руб. Код – 182 1 01 02150 01 1000 110;

- 20% — к доходам больше 20 млн руб., но меньше 50 млн руб. Код – 182 1 01 02160 01 1000 110;

- 22% — к доходам свыше 50 млн руб. Код – 182 1 01 02170 01 1000 110.

Ставки 13% с доходов до 5 млн руб. и 15% свыше 5 млн руб. продолжают действовать для заработных плат в части районных коэффициентов, а также надбавок и выплат участникам СВО.

В отношении доходов, к которым применяются ставки 9%, 30%, 35% действуют прежние правила.