Забудьте о сроках и штрафах!

Астрал Отчет поможет заполнить, проконтролирует сроки, не допустит штрафов за несвоевременную сдачу отчетности.

Тарифы на отчетность

Стоимость для ИП и ООО на программу для сдачи отчетности через интернет

Штрафы за несдачу отчётности

Обязанность индивидуальных предпринимателей и организаций отчитываться перед контролирующими органами установлена на законодательном уровне. В число таких органов входят ФНС, СФР, Росстат и другие ведомства. При этом ИП и ООО несут ответственность за то, чтобы отчётные документы сдавались своевременно. В связи с этим за нарушение порядка их сдачи законами предусмотрены определённые санкции. Рассказываем, какие штрафы за несвоевременную сдачу бухгалтерской отчётности, а также документов в налоговую и другие ведомства предусмотрены по основным направлениям.

Штрафы за несдачу отчётности в ФНС

Для организаций и ИП, которые не отчитались перед налоговой вовремя, предусмотрено несколько видов ответственности. Во-первых, к нарушителям применяются финансовые взыскания за нарушение сроков предоставления документов в налоговую. При этом налоговая инспекция наложит взыскание за каждый полный или неполный месяц просрочки. Размеры взыскания за нарушение сроков сдачи налоговой отчётности установлены в статье 119 НК РФ. В соответствии с п. 1 ст. 112 и п. 3 ст. 114 НК РФ, если у налогоплательщика есть смягчающие обстоятельства, санкции могут уменьшить.

Во-вторых, налоговая служба может инициировать блокировку расчётного счёта налогоплательщика. Согласно п. 2 ст. 76 НК РФ, она возможна, если просрочка по сдаче документации превышает 10 рабочих дней. Помимо денежного взыскания для организации и блокировки расчётного счёта, возможно привлечение к ответственности должностного лица компании. В этом случае сотрудник может получить предупреждение или понести финансовую ответственность. Его сумма для должностного лица установлена в ст. 15.5 КоАП РФ.

В ФНС сдаётся отчёт: персонифицированные сведения о физлицах. Отдельного взыскания за его несдачу нет, поэтому за такое нарушение применяются общие штрафы:

- на организацию или ИП взыскание в размере 200 рублей как за непредставление ИФНС сведений, необходимых для налогового контроля (ст. 126 НК РФ);

- на должностное лицо организации – от 300 до 500 рублей (ст. 15.6 КоАП РФ).

Ещё одной причиной, согласно пункту 1 статьи 119 НК РФ, по которой можно получить штраф за несданную отчётность – сдача декларации по итогам налогового периода позднее положенного срока. В этом случае налогоплательщик обязуется уплатить за каждый месяц задержки 5% от суммы налога в декларации. Штраф за налоговую отчётность, не сданную вовремя, взимается даже за неполный месяц просрочки. Максимальный размер его может составить до 30%, а минимальный – 1 000 рублей. За это нарушение могут наказать и должностное лицо (директора или бухгалтера). Размер финансового взыскания составит от 300 до 500 рублей. Так что компания может быть наказана за налоговую отчётность, не сданную в срок, понеся ответственность как налогоплательщик, и финансовое взыскание на имя своего руководителя или бухгалтера.

Размер его рассчитывается из суммы налогов, не уплаченных в срок (от неё берётся 5%), и количества полных и неполных месяцев, которые прошли с даты, когда декларация должна быть подана в ФНС. За это нарушение компания может получить взыскание в виде блокировки банковского счёта.

Штрафы за предоставление отчётности не в срок касаются и нарушения периода сдачи декларации по авансовым платежам. Ответственность в этом случае также несёт налогоплательщик и должностное лицо. Для налогоплательщика согласно пункту 1 статьи 126 НК РФ размер взыскания за нарушение составляет 200 рублей. Период просрочки на сумме не отражается. Для должностных лиц, по данным пункта 1 статьи 15.6 КоАП РФ, он начисляется в размере 300-500 рублей. Это нарушение не предполагает блокировки расчётного счёта. Ответственность грозит предпринимателям не только за нарушение сроков, но и за неправильный формат подачи декларации. Если подать декларацию в бумажном виде, когда она должна подаваться в электронном, за нарушение способа подачи устанавливается финансовое взыскание в размере 200 рублей.

Штрафы за несдачу отчётности в СФР

С 1 января 2023 года ПФР и ФСС стали единым Социальным фондом. В связи с этим отчитываться по застрахованным лицам нужно по-новому. Отчёты СЗВ-ТД, СЗВ-СТАЖ, 4-ФСС и ДСВ-3 объединились в сводной форме ЕФС-1. А на смену СЗВ-М пришёл новый отчёт — персонифицированные сведения о физлицах. Его следует ежемесячно не позднее 25 числа представлять в ФНС. Затем налоговая передаст данные в СФР.

Ответственность за нарушение порядка сдачи формы ЕФС-1 установлена статьёй 17 Федерального закона от 1 апреля 1996 года № 27-ФЗ. За несвоевременную сдачу документа или представление неполных и недостоверных сведений по каждому работнику, включая работников по ГПД, — штраф 500 рублей. За несоблюдение порядка сдачи отчётов в виде электронных документов — 1000 рублей. Форму ЕФС-1 сдают в электронном виде, если численность сотрудников, включённых в неё, больше 10 человек.

Статья 17 уточнена положениями, описывающими случаи, когда ответственности за просрочку можно избежать:

- если уточнёнка по уведомлению об устранении имеющихся ошибок и несоответствий подана в течение пяти рабочих дней со дня получения данного уведомления;

- если работодатель сам обнаружил ошибки в поданных сведениях и подал уточнёнку.

За непредставление сведений о трудовой деятельности предусмотрена ответственность п. 2 ст. 15.33.2 КоАП РФ: предупреждение или наложение административного штрафа на должностных лиц в размере от 300 до 500 рублей. За непредставление сведений о взносах на травматизм за каждый месяц просрочки придётся заплатить 5% от начислений за последние 3 месяца в отчёте, но суммарно не более 30% и не менее 1 000 рублей.

По истечению первого квартала, а также 6 и 9 месяцев каждый страхователь должен направить в СФР Раздел 2 формы 2 ЕФС-1, в котором указаны сведения о сумме начисленных страховых взносах за травматизм на производстве. Нарушение срока подачи этого отчёта грозит страхователю взысканием в размере 5% от общего объёма взносов, начисленных за последние три минувших месяца. Минимальная сумма штрафа – 1000 рублей, а максимальная – 30% от суммы взносов. Штраф налагается не только на компанию, выступающую страхователем, но и на должностное лицо, несущее ответственность за своевременность сдачи отчётных документов. Его размер в пределах 300-500 рублей.

Штрафы за несдачу отчётности в Росстат

Несдача статистических сведений или предоставление недостоверных данных — административное правонарушение. В соответствии со ст. 13.19 КоАП РФ, оно грозит ИП или ООО административным штрафом.

Повторное нарушение влечёт за собой наложение ещё больших санкций. При этом речь идёт не о случаях непредставления (либо представления с нарушением установленного срока) конкретной формы статистической документации, а о несдаче статотчётности в целом независимо от её вида. Понеся ответственность, нарушитель по-прежнему будет обязан предоставить Росстату требуемые документы.

Штрафы за несдачу отчётности в Росприроднадзор

Главный отчётный документ для сдачи в Росприроднадзор – декларация по уплате налога за негативное воздействие на окружающую среду. Документ подаётся в ведомство один раз в год до окончания первого квартала. Сдают его компании, чья деятельность связана с хранением, утилизацией, транспортировкой или сбросом веществ, загрязняющих окружающую среду.

С 1 января 2024 года согласно Законуот 04.08.2023 № 451-ФЗ по экосбору в силу вступили изменения, поэтому в 2025 году компаниям предстоит отчитываться в ведомство в обновленном формате, включающем и произведённую и ввезённую продукцию, которая облагается НВОС.

Если декларация НВОС не будет подана вовремя, юридических лиц ждёт штраф за годовую отчётность в Росприроднадзор в размере от 20 до 80 тысяч рублей, а индивидуальных предпринимателей и должностных лиц – от 3 до 6 тысяч рублей.

Другая отчётность по налогам и взносам

За несдачу 6-НДФЛ либо сдачу не в установленный срок, предусмотрено взыскание в размере 1000 рублей за каждый неполный или полный месяц, прошедший с даты, когда документ должен был быть предоставлен в налоговую согласно с п. 1.2 ст. 126 НК. Нарушителям грозят не только административные штрафы за отчётность, не сданную вовремя, но и блокирование банковского счёта, если форма 6-НДФЛ не будет предоставлена в налоговую инспекцию вовсе.

Несвоевременная сдача РСВ грозит нарушителям уплатой 5% от невнесённой в требуемый срок суммы взносов. Её сумма начисляется за каждый неполный и полный месяц просрочки. Максимальный его размер не может превышать 30%, а минимальный – быть меньше 1000 рублей.

П. 1 ст. 126 НК РФ определяет размер взыскания за непредставление персонифицированных данных о физических лицах. Размер взыскания в этом случае составляют 200 рублей. Работодатель обязуется отчитываться по этим сведениям не только, чтобы не быть оштрафованным, но и для того, чтобы вовремя проинформировать Социальный фонд о своих сотрудниках.

Бухгалтерская отчётность

Штрафы за непредставление бухгалтерской отчётности в налоговую зависят от того, какой именно вид документации не сдан в положенный срок и какая ответственность за это предусмотрена: в соответствии с НК или КоАП. Например, штрафы за непредставление налоговой бухгалтерской отчётности за год и аудиторского заключения зафиксированы в ст. 19.7 КоАП РФ, а за несдачу РСВ – в статье 119 НК.

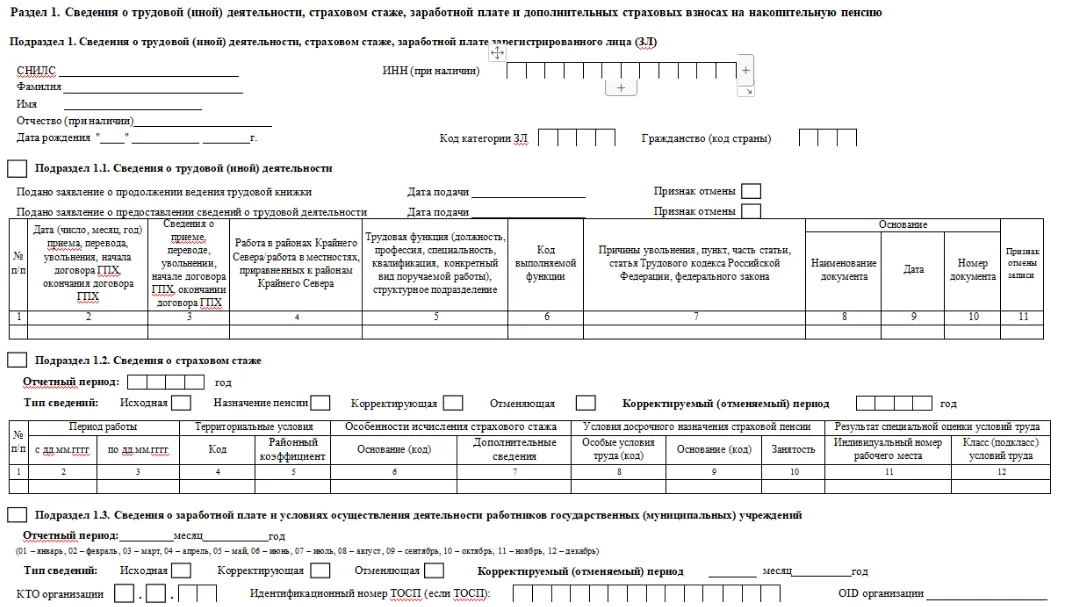

Штрафы за бухотчётность, поданную с нарушениями, и другие виды отчётной документации и указаны в таблице.

Таблица: размеры штрафов за нарушения при сдаче отчётности в 2024 - 2025 г.

| Вид отчётности | Ответственность | ||

|---|---|---|---|

| Организации | Должностных лиц | Дополнительно | |

| ИФНС | |||

| Налоговые декларации и РСВ | 5% от не уплаченной по декларации (расчёту) суммы налога (взносов) за каждый полный и неполный месяц просрочки. Максимум — 30% от недоимки, минимум — 1000 руб. (п. 1 ст. 119 НК РФ) |

Предупреждение или штраф 300–500 руб. (ст. 15.5 КоАП РФ) | Возможно приостановление операций по счетам (подп. 1 п. 3; п. 3.2 ст. 76 НК) |

| Налоговые расчёты (кроме 6-НДФЛ)* | 200 рублей за каждый непредставленный документ (п. 1 ст. 126 НК РФ) | Штраф 300–500 руб. (ст. 15.6 КоАП РФ) | Счёт не блокируется |

| *К налоговым расчётам здесь относятся: квартальные декларации по прибыли; налоговый расчёт о доходах, выплаченных иностранным организациям. |

|||

| 6-НДФЛ | 1000 руб. за каждый полный или неполный месяц со дня для подачи расчёта (п. 1.2 ст. 126 НК РФ) | Штраф 300–500 руб. (ст. 15.6 КоАП РФ) | Возможно приостановление операций по счетам (п. 3.2 ст. 76 НК) |

| Обязательный экземпляр годовой бухгалтерской отчётности | 200 рублей за каждый непредставленный документ (п. 1 ст. 126 НК РФ) | Штраф 300–500 руб. (ст. 15.6 КоАП РФ) | Счёт не блокируется |

| Персонифицированные сведения о физлицах | 200 руб. | Штраф 300–500 руб. (ст. 15.6 КоАП РФ) | — |

| СФР | |||

| ЕФС-1, подраздел 1.1 раздела 1 | — | За просрочку или несдачу — предупреждение или штраф 300–500 руб. (ст. 15.33.2 КоАП РФ) | — |

| ЕФС-1, остальные подразделы раздела 1 | За просрочку, несдачу или ошибки — 500 руб. за каждое застрахованное лицо (ст. 17 закона от 01.04.1996 № 27-ФЗ) | За просрочку или несдачу — предупреждение или штраф 300–500 руб. (ст. 15.33.2 КоАП РФ) | — |

| ЕФС-1, раздел 2 | За просрочку, несдачу или ошибки — 5% от взносов, начисленных к уплате за последние три месяца расчётного периода, за каждый полный или неполный месяц просрочки. Максимум — 30% от недоимки, минимум — 1000 руб. (п. 1 ст. 26.30 закона от 24.07.1998 № 125-ФЗ) |

За просрочку или несдачу — предупреждение или штраф 300–500 руб.(ст. 15.33 КоАП РФ) | — |

| ЕФС-1 — за нарушение электронного способа сдачи | 1000 руб. (ст. 17 закона от 01.04.1996 № 27-ФЗ) | — | — |

| Подтверждение основного вида деятельности | — | — | Установление тарифа по виду деятельности с максимальным уровнем профриска (п. 13 Правил, утв. постановлением Правительства от 01.12.2005 № 713) |

| Росстат | |||

| Статформы | От 20 000 до 70 000 руб. — за первичное нарушение; от 100 000 до 150 000 руб. — за повторное (ст. 13.19 КоАП) | От 10 000 до 270 000 рублей — за первичное нарушение; от 30 000 до 50 000 руб. — за повторное (ст. 13.19 КоАП) | Обязанность возместить Росстату ущерб, возникший в связи с необходимостью исправления итогов сводной документации (ст. 3 закона от 13.05.1992 № 2761-I) |

Оплата штрафов и пеней через ЕНП

При оплате штрафов через Единый налоговый платёж, то ИФНС самостоятельно списывает его сумму с Единого налогового счёта лица, не отчитавшегося перед контролирующими органами в установленные сроки.

Оплата штрафов проходит после того, как с Единого налогового счёта будут списаны недоимки и текущие платежи по НДФЛ, недоимки по другим налогам и сборам, страховым взносам, а также сделаны все необходимые авансовые платежи, уплачены налоги и сборы. Только после этого уплачиваются пени, проценты и штрафы.

Как избежать штрафов за несдачу отчётности

Чтобы не оказаться в неприятной ситуации, когда не вовремя сданная бухгалтерская отчётность или другие виды отчётов приводят к штрафным санкциям, нужно своевременно отправлять все необходимые документы контролирующим ведомствам. Проще и быстрее это можно сделать с помощью сервисов электронного документооборота.

загляните в Каталог

Нужна помощь?

Избежать штрафа поможет сервис сдачи отчетности. Оставьте заявку, мы подключим вашу организацию!