Новая форма РСВ 2021 вступает в силу в феврале 2021 года — предоставлять отчёт за 2020 год нужно уже по ней. Приказ ФНС № ЕД-7-11/751@, который внёс изменения, был опубликован 15 октября 2020 года на официальном сайте налоговой службы.

Расчёт по страховым взносам теперь заполняется по новым стандартам: изменения коснулись титульного листа и кодов, было добавлено новое приложение. Нововведения в первую очередь актуальны для IT-компаний, в особенности — добавленное приложение 5.1.

В этой статье мы рассмотрим основные изменения, которые внёс октябрьский Приказ ФНС.

Новый РСВ с I квартала 2021 года

С чем связаны нововведения

В документ внесли изменения в связи со вступлением в силу ряда Федеральных законов: N 265-ФЗ от 31 июля 2020 г., N 102-ФЗ от 1 апреля 2020 г, N 5-ФЗ от 28 января 2020 г. Эти законы вносят поправки, в частности, в Налоговый кодекс РФ: введение среднесписочной численности в отчёт РСВ, снижение налоговой ставки IT-компаний и т.д. На основе этих законов и был издан соответствующий Приказ ФНС.

Что изменилось в декларации

Все нововведения в документ можно разделить на три группы:

Дополнения на титульном листе.

Добавление новых кодов.

Введение нового приложения.

Титульный лист декларации был дополнен новой строкой — «Среднесписочная численность (чел.)». Это связано с тем, что отдельный отчёт о количестве работников был отменён (п. 3 ст. 80 НК РФ).

Среднесписочная численность, которая теперь будет выставляться на титульном листе расчёта по страховым взносам, определяется по нормам, описанным в Приказе Росстата от 27.11.2019 № 711. Это означает, что сам порядок определения количества работников не изменился.

Отменённый отдельный отчёт подавался не позднее 20 января, в составе РСВ сведения нужно подавать не позднее 1 февраля. Это правило действует с начала 2021 года, а значит подавать расчёт нужно уже в составе декларации.

Новые коды были добавлены в XXI раздел Приказа ФНС N ММВ-7-11/470@, где указан порядок заполнения персонифицированных сведений о застрахованных лицах. Они были добавлены в приложения № 5 и 7.

Коды 20 и 21 уже использовались в заполнении приложений № 1 и 2 к разделу 1 за полугодие 2020 года (Письма ФНС № БС-4-11/9528@ от 09.06.2020 и БС-4-11/5850@ от 07.04.2020). Однако, изменения в форму были привнесены только со вступлением в силу нового приказа.

В Приложение № 5 «Коды тарифа плательщика страховых взносов» было добавлено следующее:

| 20 | Плательщики страховых взносов, признаваемые субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 24 июля 2007 года N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» (Собрание законодательства Российской Федерации, 2007, N 31, ст. 4006; 2020, N 24, ст. 3743) |

| 21 | Плательщики страховых взносов, применяющие пониженные тарифы страховых взносов в соответствии с Федеральным законом от 8 июня 2020 года N 172-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» (Собрание законодательства Российской Федерации, 2020, N 24, ст. 3746) |

| 22 | Плательщики страховых взносов, осуществляющие деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции; применяется начиная с отчётного периода первый квартал 2021 года. |

В Приложении № 7 «Коды категории застрахованного лица» было добавлено следующее:

| МС | Физические лица, которым с части выплат и вознаграждений, определяемой по итогам каждого календарного месяца как превышение над величиной минимального размера оплаты труда, установленного федеральным законом на начало расчётного периода, исчисляются страховые взносы плательщиками, признаваемыми субъектами малого или среднего предпринимательства в соответствии с Федеральным законом от 24 июля 2007 года N 209-ФЗ «О развитии малого и среднего предпринимательства в Российской Федерации» |

| КВ | Физические лица, с выплат и вознаграждений которым исчисляются страховые взносы плательщиками в соответствии с Федеральным законом от 8 июня 2020 года N 172-ФЗ «О внесении изменений в часть вторую Налогового кодекса Российской Федерации» |

| ЭКБ | Физические лица, с выплат и вознаграждений которым исчисляются страховые взносы организациями, осуществляющими деятельность по проектированию и разработке изделий электронной компонентной базы и электронной (радиоэлектронной) продукции; применяется начиная с отчётного периода первый квартал 2021 года |

Для иностранных граждан также были добавлены соответствующие коды, но под другими названиями:

МС → ВЖМС и ВПМС;

КВ → ВЖКВ и ВПКВ;

ЭКБ → ВЖЭК и ВПЭК.

В Приложении 6 код для обозначения свидетельства о предоставлении временного убежища на территории Российской Федерации был изменён с 18 на 19.

Приложение 5.1 было добавлено в 1 раздел расчёта. Приложение добавлено для плательщиков, указанных в пп. 3 и пп. 18 п. 1 ст. 427 НК РФ. К ним относятся IT-компании, которые разрабатывают и реализуют программы или базы данных, а также компании, которые проектируют и разрабатывают электронную продукцию или компонентную базу.

Представителям данных видов деятельности заполнять приложение 5.1 нужно для того, чтобы подтвердить своё право на использование пониженного тарифа. Чтобы получить льготы, организациям также нужно соответствовать трём условиям:

Среднесписочная численность сотрудников за расчётный период должна быть не меньше 7 человек.

Основной вид деятельности должен приносить не менее 90% общего дохода.

IT-компании должны иметь госаккредитацию, а проектировщики и разработчики электронной продукции должны быть включёнными в соответствующий реестр.

Важно: заполнять новое приложение в расчёте за 2020 год не нужно.

В приложении 5.1 в поле 001 указывается код плательщика 1 для IT-компаний, код 2 — для компаний, которые проектируют или разрабатывают электронную продукцию или компонентные базы.

Строка 060 в этом приложении заполняется только плательщиками из пп. 3 п.1 ст. 427 НК РФ. Все остальные строки нужно заполнять и тем, кто указывает код плательщика 1 и тем кто указывает код плательщика 2.

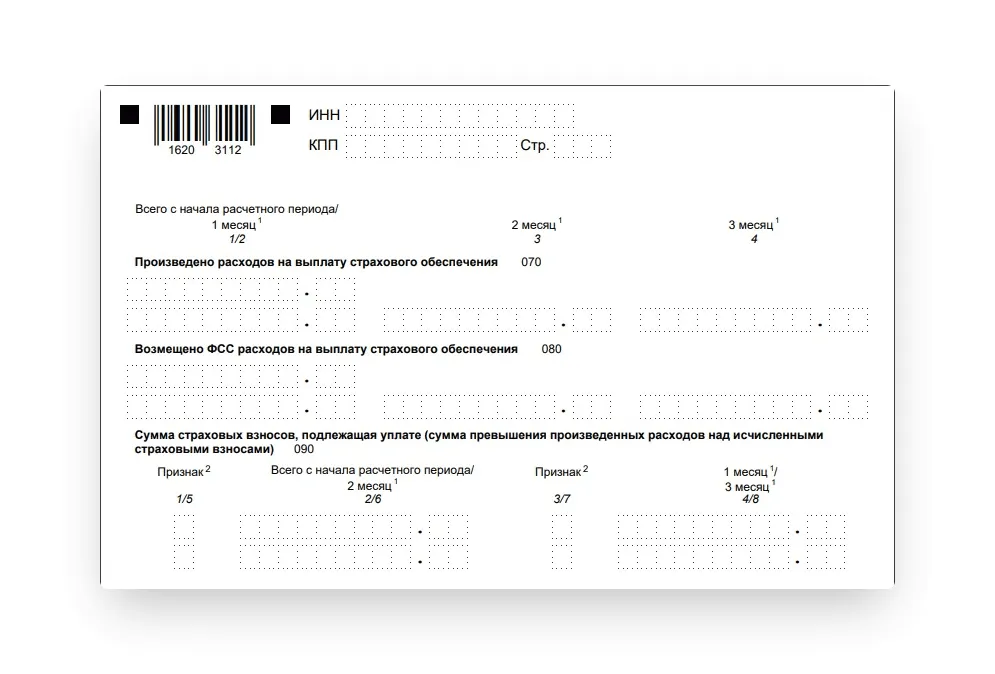

Как заполнить строку 090 в расчёте по страховым взносам

В разных частях расчёта номера строк могут повторятся. Строка 090 встречается во всех разделах — 1, 2 и 3, — и приложениях к ним.

В приложении 2 к разделу 1 в строке 090 указывается сумма страховых взносов, подлежащих к уплате. Показателем, которые нужно указывать в строке, является разница между исчисленными страховыми взносами и производственными расходами, увеличенная на сумму возмещённых расходов.

Упрощённая формула выглядит следующим образом:

Стр. 190 прил. 2 разд. 1 = (стр. 060 прил. 2 разд. 1 - стр. 070 прил. 2 разд. 1) + стр. 080 прил. 2 разд. 1

Признак строки 090 может принимать значение:

1, если сумма, исчисленная по формуле, больше или равно нулю;

2, если сумма, исчисленная по формуле, меньше нуля.

Подробные разъяснения по заполнению дала ФНС в Приказе от 18.09.2019 N ММВ-7-11/470@.

Образец заполнения строки 090 для приложения 2 к разделу 1

Как заполнить приложение 9 к разделу 1 расчёта по страховым взносам

Приложение 9 к разделу 1 заполняется в соответствии с разъяснениями ФНС, изложенными в Письме от 13 февраля 2020 г. № БС-4-11/243. В приложении заполняются сведения, необходимые для применения пп. 1 п. 3 ст. 422 НК РФ, то есть выплат, которые не включаются в базу для исчисления страховых взносов.

Выплаты, которые получают ученики профессиональных и высших образовательных организаций за деятельность в студенческом отряде, не облагаются страховыми взносами. Студенческий отряд должен быть включён в реестр молодёжных и детских объединений, а выплаты должны осуществляться по трудовым договорам или по договорам ГПХ.

Приложение 9 разделено на четыре части:

Итоги выплат.

Сведения об обучающихся.

Сведения о форме обучения.

Сведения о студенческом отряде.

Отдельные вопросы вызывают строки 010 и 080. В Письме ФНС данные конкретные разъяснения: в строках отражается база для исчисления страховых взносов на обязательное социальное страхование. Сумма отражается в пределах установленной предельной величины базы с начала расчётного периода, за последние три месяца расчётного периода, а также с трёх последних месяцев расчётного периода.

Изменилась декларация, но не изменился срок подачи документа: расчёт по страховым взносам в 2021 году должен быть отправлен в контролирующий орган не позднее 1 февраля.

Новую декларацию можно посмотреть и скачать здесь → «Форма расчёта по страховым взносам». Заполнить и отправить её можно в сервисе «Астрал.Отчёт 5.0» для сдачи отчётности по актуальным формам во все контролирующие органы.