В 2022 году в России начался эксперимент: правительство предложило новый способ уплаты налогов и взносов для бизнеса. В 2023 году единый налоговый платёж (ЕНП) должны использовать все компании и ИП. Теперь вместо оформления отдельных платёжек бизнес сможет платить налоги и взносы одним платежом. А налоговая сама распределит необходимые суммы по разным КБК. Рассказываем, как работать по новым правилам.

Для чего нужен единый налоговый платёж

Сейчас налогоплательщику необходимо заполнять платёжное поручение по каждому налогу и взносу. Платёжки содержат множество реквизитов, в которых легко ошибиться. В результате деньги попадают в «невыясненные платежи», и у налогоплательщиков возникает недоимка. Исправить эту ситуацию поможет единый налоговый платёж (ЕНП).

Схема работы по новым правилам проста: налогоплательщик перечисляет деньги на единый налоговый счёт (ЕНС), открытый в Федеральном казначействе, и подаёт в ФНС уведомление об исчисленных налогах и взносах. В уведомлении указана точная сумма конкретного платежа, которую надо перевести в бюджет. А налоговая сама распределяет эти средства на уплату того или иного налога, сбора, взносов, пеней, штрафов и процентов.

Новый порядок налоговой уплаты регулируется статьёй 45.2 НК РФ.

Что входит в единый налоговый платёж

В состав единых налоговых платежей входят несколько видов перечислений:

- налоги и авансовые платежи по ним;

- страховые взносы, за исключением взносов на травматизм;

- сборы, за исключением госпошлин;

- акцизы;

- налоговые пени и штрафы.

Самозанятые имеют право платить налог на профессиональный доход по старым правилам. Использовать новую схему для перевода НПД не обязательно. Сбор за пользование объектами животного мира, водными ресурсами и биоресурсами также можно перечислять как раньше.

Как ФНС распределяет средства

Деньги со счёта будут распределяться в порядке очереди:

- В счёт налоговой задолженности, если она есть.

- В счёт текущих платежей по налогам и взносам, по которым уже настал срок уплаты. Сначала засчитываются платежи с более ранним сроком уплаты, потом — с более поздним.

- В счёт пени.

- В счёт процентов.

- В счёт налоговых штрафов

Если денег на счёте недостаточно, чтобы покрыть платежи по налогам и взносам с одинаковым сроком уплаты, инспекция распределит их между разными статьями пропорционально их суммам.

Какие уведомления нужно подать в ФНС

ИП и юридические лица должны сообщать в налоговую об исчисленных суммах налогов и взносов. Для этого они отправляют следующие документы:

- Уведомление об исчисленных суммах налогов, авансовых платежей, страховых взносов. Срок отправки — не позднее пяти рабочих дней до крайней даты их перечисления.

- Уведомление об НДФЛ, который работодатель заплатил за своих сотрудников. Срок подачи — не позднее 5-го числа месяца, следующего за месяцем выплаты физлицам доходов. При попадании указанной даты на выходной или праздничный день срок, как обычно, продлевается до ближайшего следующего за ним рабочего дня.

Из этих уведомлений налоговики будут получать информацию о суммах налоговых обязательств и на их основании принимать решение о зачёте единых налоговых платежей.

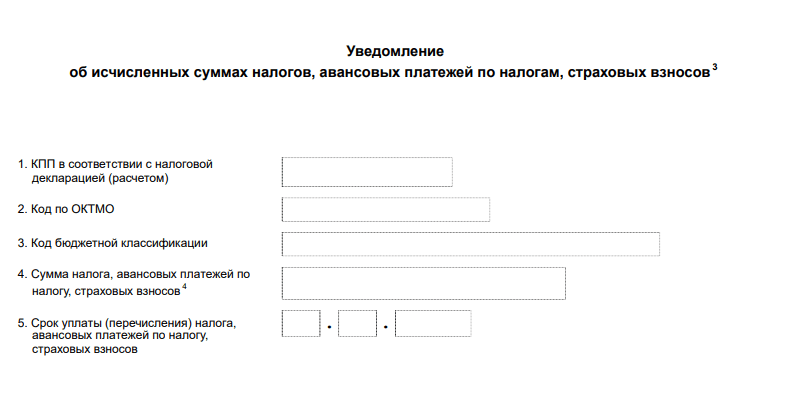

Форма и формат уведомления утверждены приказом ФНС России № ЕД-7-8/179@.

Уведомление подаётся отдельно по каждому виду налога, авансовой платы, страховых взносов, имеющих разные КБК, разные сроки. Преимущество в том, что уведомление проще заполнять, чем платёжное поручение. В уведомлении нужно указать следующие данные:

- Код отделения ФНС по месту нахождения компании.

- ИНН компании или индивидуального предпринимателя.

- Код причины постановки на учёт (КПП) — только для юридических лиц.

- Код территории по Общероссийскому классификатору территорий муниципальных образований (ОКТМО).

- Код бюджетной классификации (КБК).

- Размер налога или взноса.

- Срок уплаты налога или взноса.

- Ф. и. о. налогоплательщика или его представителя, который проводит оплату.

- Реквизиты документа, который подтверждает полномочия представителя.

Как исправить ошибку в уведомлении

Если уведомление об исчисленных суммах налогов заполнено неправильно, бухгалтер может отправить в ФНС корректировку.

- Нужно исправить сумму. Заполните новое уведомление с прежними реквизитами (КПП, КБК, ОКТМО, период) и укажите новую сумму.

- Нужно исправить реквизиты. Заполните два блока с данными. В первом блоке укажите те реквизиты, которые вы ранее вписали в неверное уведомление. В графе «Сумма» поставьте ноль. Во втором блоке приведите правильные реквизиты и укажите сумму.

Возврат средств

Остаток средств, который инспекция не зачтёт в счёт уплаты налогов и взносов, можно вернуть. Для этого нужно подать заявление о возврате в ИФНС. Скачать бланк заявления в формате PDF можно на нашем сайте. В заявлении на возврат налоговых платежей нужно указать вид налога или сбора и дать реквизиты банковского счёта компании.

В течение 10 дней после получения заявления ИФНС примет решение, вернуть деньги или отказать. Затем в течение 5 рабочих дней она должна сообщить налогоплательщику о своём решении.

Вернуть деньги налоговики должны в течение месяца со дня получения заявления. В случае опоздания они должны будут вернуть сумму с процентами, начисленными по ключевой ставке Центробанка, которая действовала в дни просрочки.

Если платёж за налогоплательщика совершило третье лицо — например, директор компании или родственник ИП, то этот человек не может подать заявление на возврат денег.

Сроки уплаты ЕНП и сдачи отчётности

Уплата налоговых взносов и страховых сборов в 2023 году будет происходить в новые сроки. Все средства будет нужно перевести до 28-го числа. Приведём график платежей в 2023 году.

| Налог на имущество организаций | До 28 апреля, июля, октября. Налог за истекший год нужно заплатить до 28 февраля 2023 |

| Налог на прибыль | До 28 числа каждого месяца. Налог за истекший год — до 28 апреля 2023 |

| УСН | До 28 апреля, июля, октября. Налог за истекший год компании платят до 28 марта, ИП — до 28 апреля 2023 |

| НДС | До 28 числа каждого месяца |

| НДФЛ, удержанный с зарплаты сотрудников | До 28 числа текущего месяца |

| Прочие взносы за сотрудников | До 28 числа каждого месяца |

Отчётность по налогам и взносам в 2023 году нужно сдавать до 25-го числа.

| Декларация по налогу на прибыль | За 2022 год | 27 марта 2023 года |

| За I квартал 2023 года | 25 апреля 2023 года | |

| За I полугодие 2023 года | 25 июля 2023 года | |

| За 9 месяцев 2023 года | 25 октября 2023 года | |

| Декларация по НДС | За IV квартал 2022 года | 25 января 2023 года |

| За I квартал 2023 года | 25 апреля 2023 года | |

| За II квартал 2023 года | 25 июля 2023 года | |

| За III квартал 2023 года | 25 октября 2023 года | |

| Декларация по налогу на имущество | За 2022 год | 27 марта 2023 года |

| За 2023 год | 25 марта 2023 года | |

| 6-НДФЛ | За 2022 год | 27 февраля 2023 года |

| За I квартал 2023 года | 25 апреля 2023 года | |

| За I полугодие 2023 года | 25 июля 2023 года | |

| За 9 месяцев 2023 года | 25 октября 2023 года | |

| Расчёт по страховым взносам (РСВ) | За 2022 год | 25 января 2023 года |

| За I квартал 2023 года | 25 апреля 2023 года | |

| За I полугодие 2023 года | 25 июля 2023 года | |

| За 9 месяцев 2023 года | 25 октября 2023 года |

Документы по налоговому платежу в сервисах для сдачи электронной отчётности

В сервисах для сдачи электронной отчётности от «Калуга Астрал» возможен импорт и передача в налоговую всех видов документов по ЕНП. Поддерживаются следующие виды документов:

- Заявление о применении особого порядка уплаты налогов единым налоговым платежом (1110356) формата 5.01

- Заявление о возврате денежных средств (КНД 1110357) формата 5.01

- Заявление о зачёте налога (КНД 1150057) формата 5.03

- Заявление о возврате налога (КНД 1150058) формата 5.03

- Уведомление об исчисленных суммах налогов, авансовых платежей по налогам, страховых взносов" (КНД 1110355) формата 5.01

Часто задаваемые вопросы

В 2023 году ЕНП должны применять все компании и ИП, которые работают на территории России. Не пользоваться единым налоговым счётом имеют право только самозанятые.

Налогоплательщикам не обязательно знать номер счёта. Номер ЕНС не нужен при перечислении налогов. Единый налоговый счёт налогоплательщика привязан к его ИНН, поэтому налоговая всегда знает, кто именно перевёл платёж.

Все налогоплательщики переводят средства в Управление Федерального казначейства по Тульской области.:

| Название и номер поля в платёжном документе | Что требуется указать |

|---|---|

| 61. ИНН получателя платежей | 7727406020 |

| 103. КПП получателя платежей | 770801001 |

| Наименование банка получателя платежей | ОТДЕЛЕНИЕ ТУЛА БАНКА РОССИИ//УФК по Тульской области, г Тула |

| БИК банка получателя платежей (БИК ТОФК) | 017003983 |

| 15. Номер счёта банка получателя платежей (номер банковского счёта, входящего в состав единого казначейского счёта) | 40102810445370000059 |

| 16. Получатель платежей | Управление Федерального казначейства по Тульской области |

| 17. Номер счёта получателя | 03100643000000018500 |