Рост требований к контролю и прозрачности в сфере товарооборота растёт с каждым годом. Именно поэтому государство активно внедряет новые механизмы, которые помогают следить за потоком ввозимых товаров.

В статье мы разберём, что такое отчёт о прослеживаемых товарах, кто его должен сдавать и когда. Также поговорим о заполнении и других обязательных этапах подготовки документации.

Что такое прослеживаемость товаров и зачем она нужна

Каждая партия иностранного товара, относящегося к числу прослеживаемых, ввозимая на территорию РФ, получает собственный регистрационный номер (РНПТ). Этот номер указывается во всех документах, отчётах и декларация, за счёт чего государство узнаёт о его передвижении. Это и есть прослеживаемость.

К прослеживаемым товарам в 2025 году относятся:

- тепловые насосы;

- холодильное и морозильное оборудование;

- промышленная, погрузочная, а также строительная техника (катки, грейдеры, бульдозеры, вилочные погрузчики, экскаваторы);

- детские автомобильные кресла и коляски;

- телерадиоаппаратура, в том числе проекторы, мониторы;

- стиральные машины промышленные и бытовые.

Полный перечень прослеживаемых товаров утверждён постановлением Правительства от 01.07.2021 №1110.

Отчёт по операциям с товарами, подлежащими прослеживаемости – один из инструментов государственного контроля за товарами этой категории.

Основные функции такого пристального наблюдения:

- Борьба с «серым импортом» (пересечением иностранным товаром границы без специального разрешения от производителя).

- Слежение за передвижением ввезённых товаров по территории.

- Пресечение уклонения от уплаты таможенных и налоговых платежей.

- Уменьшение доли контрабанды на своём рынке.

Также это позволяет не только регистрировать ввоз импорта, но и следить за потоками внутри страны.

Кто сдаёт отчёты по прослеживаемым товарам

Согласно Постановлению Правительства № 1110, все предприниматели, которые работают с импортными товарами определённой категории, должны вести специальный учёт контроля всех действий (покупка / продажа / списание / утилизация).

Формировать и представлять его должны 2 группы предпринимателей:

- бизнесы, которые используют любую систему налогообложения, кроме ЕСХН;

- российские и зарубежные юридические лица и индивидуальные предприниматели, которые перевозят свой товар через таможенную границу.

При этом есть нюанс: если продукция указана в НДС-декларации, тогда отчёт составлять не нужно. Также это относится и к самозанятым – им не нужно вести и сдавать документацию на импорт.

НДС-декларация – это ежеквартальный отчёт организаций о суммах, полученных и потраченных за определённый период времени. Более подробно о том, как её заполнять и зачем она нужна, можно прочитать в нашем материале.

Какие отчёты нужно сдавать

Предприниматели, работающие с товарами из перечня прослеживаемых, сдают несколько видов отчётности.

- Отчёт о прослеживаемости товаров. Он сдаётся в налоговую инспекцию в электронном формате. В него вносят данные об участнике товарного оборота (организации), периоде проведения операций с прослеживаемой продукцией и их видах, а также информацию о контрагенте и первичных учётных документах.

- Уведомление об остатках прослеживаемых товаров. Также сдаётся в налоговую инспекцию. Документ содержит сведения о компании-участнике товарооборота, дату акта инвентаризации и наименования товаров, имеющихся на остатках компании, а также их стоимость без НДС и количество.

- Уведомление о ввозе прослеживаемых товаров. Сдаётся в ФНС компаниями-импортёрами в течение 5 рабочих дней с момента получения новой партии товаров. В ответ на уведомление ФНС высылает документ с номерами РНПТ, присвоенными ввезённым товарам. Документ сдаётся по форме КНД 1169008 в электронном формате.

- Уведомление о перемещении прослеживаемых товаров. Сдают компании, которые осуществляют экспорт товаров в страны ЕАЭС в течение 5 рабочих дней после отгрузки товаров. В документе указываются сведения о товарах, их перечень и наименования, а также пункты назначения, дата подачи уведомления.

Отчёт о прослеживаемых товарах: порядок заполнения

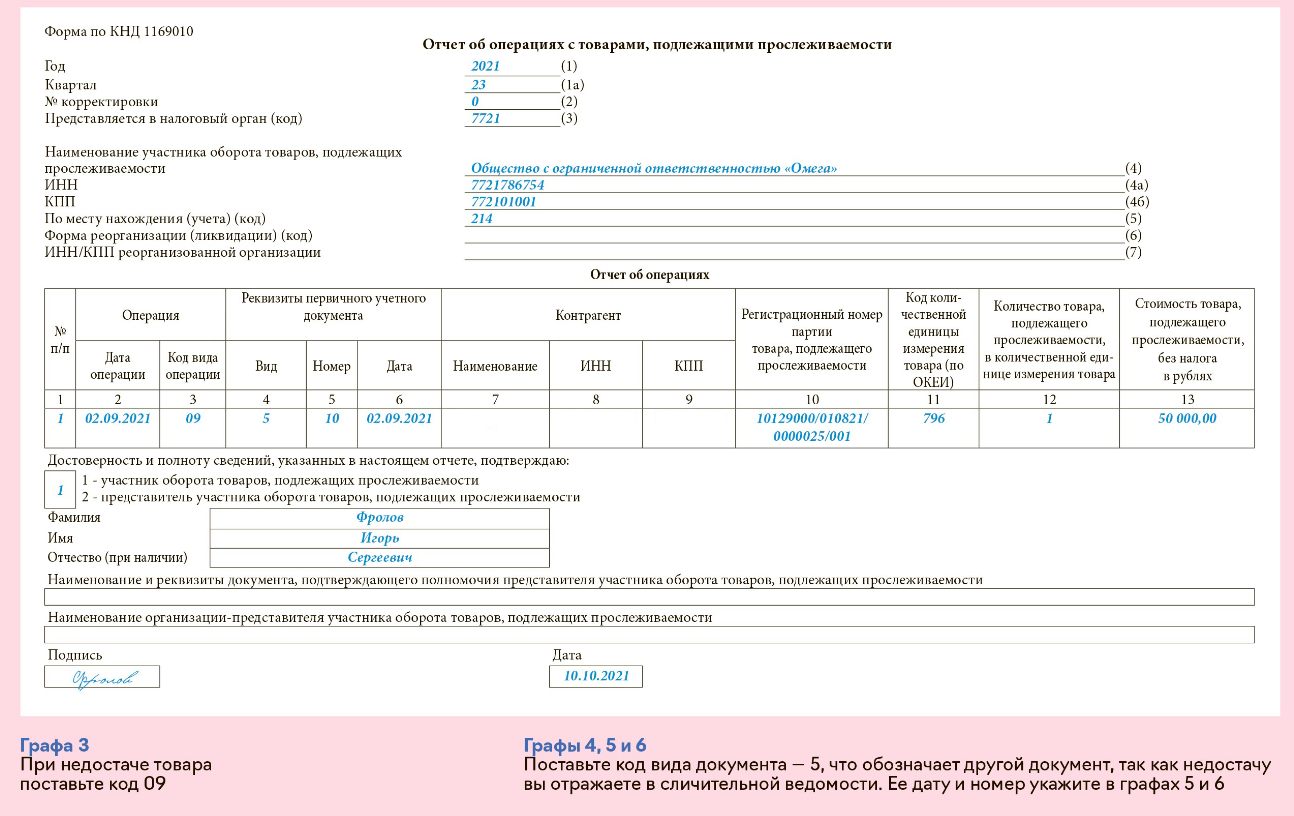

Отчёт о прослеживаемых товарах регламентирован Приказом ФНС России от 8 июля 2021 года № ЕД-7-15/645@. В Приложении №4 к этому документу содержится бланк формы КНД 1169010 «Отчёт об операциях с товарами, подлежащими прослеживанию».

Документ состоит из двух разделов.

- Титульный лист с информацией о компании, сдающей отчётность, и датой его заполнения.

- Основная часть, в которой содержатся сведения о движении иностранных товаров, подлежащих отслеживанию. Она состоит из таблицы, где указываются все производимые операции, а также сведения о первичных учётных документах и контрагентах.

Скачать форму КНД 1169010 «Отчёт об операциях с товарами, подлежащими прослеживанию».

Все необходимые данные заполняются в ней с помощью УПД и других документов для ввоза товаров.

- Личные данные организации (ИНН, КПП, год, № квартала и т.д.).

- Код вида операции (нужно поставить соответствующую цифру: 21 – I квартал, 22 – II квартал, 23 – III квартал, 24 – IV квартал).

- Реквизиты УПД.

- Регистрационный номер партии товаров (РНПТ).

- Коды операции – специальные цифры, которые присвоены каждой операции с прослеживающими товарами (полный список прикреплён в Приказе).

- Данные контрагента. Если у компании, помимо главного офиса, есть ещё представительства в России, то в пунктах 4-4б нужно внести данные именно основного.

- Числовые показатели – стоимость и количество товаров.

Существует 39 кодов, которые вносятся в отчёт. Они разбиты на 4 группы по назначению операций прослеживаемости:

- 1 группа: с 1 по 9 (прекращение);

- 2 группа: с 10 по 12 (возобновление);

- 3 группа: 13 и 14 (получение товара / имущества, не связанные с реализацией);

- 4 группа: с 15 по 39 (непосредственно их получение и реализация).

Сроки сдачи отчёта об операциях с прослеживаемыми товарами в 2025 году

Все организации должны сдать документы не позднее 25-числа месяца, идущего сразу после отчётного квартала.

| № квартала | Основная дата (на 2025 г.) |

|---|---|

| I квартал | 25 апреля |

| II квартал | 25 июля |

| III квартал | 25 октября |

| IV квартал | 25 января (сл. года) |

Способы подачи отчёта по прослеживаемым товарам

Все необходимые данные об операциях с товарами, подлежащими прослеживанию, нужно отправить в ИФНС, к которому прикреплена организация.

Если же вы являетесь индивидуальным предпринимателем, тогда отчётность сдаётся в налоговый орган по месту жительства.

Типичные ошибки при заполнении и сдаче отчёта

Чаще всего в заполнении этого документа допускаются такие ошибки:

- Отсутствие реквизитов, электронных счетов-фактур и УПД.

- Не указаны сведения о единицах измерения, количестве, цене товаров. подлежащих отслеживанию, без НДС.

- Неверные сведения, когда вместо того, чтобы внести данные в декларацию, компания вписывает их в этот отчёт.

- Ошибочное оформление возврата товара из-за того, что для его оформления сформирован первичный счёт вместо корректировочного и не сформирован новый договор поставки.

- Не выставлен корректировочный счёт-фактура, если изменилась стоимость товаров.

Штрафы за нарушение правил прослеживаемости

Если компания не сдала отчёт в налоговую инспекцию или же отправила его позже установленного срока, сумма штрафа составит от 1 000 до 100 000 рублей.

При предоставлении счетов-фактур в бумажном варианте предусмотрена финансовая ответственность в пределах от 200 до 100 000 рублей.

За искажение реквизитов и данных организации придётся уплатить взыскание в размере 1 000 рублей.

И наконец, если не указан РНПТ в документах, штраф будет составлять от 1 000 до 100 000 рублей.

Полезные ссылки

Сервис «Товары, подлежащие прослеживаемости» на сайте ФНС

Сервис «Проверка регистрационного номера партии товара (РНПТ)» на сайте ФНС

Часто задаваемые вопросы

РНПТ присваивается каждой партии ввозимых товаров, которые относятся к категории прослеживаемых. Выдаёт его налоговая инспекция. Номер составляется из цифр номера налоговой декларации и порядкового номера товара.

Для этого нужно включить функцию отслеживания товаров, проставить соответствующие карточки номенклатуры и провести инвентаризацию. При приобретении товаров прослеживаемой категории нужно сформировать документ «Приобретение товаров и услуг» и внести номер РНПТ.

Нужно попросить поставщика прислать исправленный счёт-фактуру, в котором указан регистрационный номер партии товара.

Сделать это можно отправкой корректировочного уведомления. Срок его отправки в ФНС – следующий рабочий день после обнаружения допущенной ошибки.

Проверить, получен ли ФНС отчёт о прослеживаемых товарах, можно с помощью сервиса проверки идентификатора (РНПТ) на сайте налоговой инспекции. Нужно ввести ОКПД2 или код ТН ВЭД, чтобы проверить, есть ли в нём продукция прослеживаемой категории.

Заключение

Отчёт о прослеживаемых товарах – инструмент контроля за перемещением продукции, ввозимой на территорию нашей страны. Его сдают все компании, работающие с импортом товаров этой категории. Все документы, используемые в системе прослеживаемости (счета-фактуры, УПД, декларации, отчёты, уведомления) сдаются в электронном формате и заверяются квалифицированной электронной подписью.

Самая актуальная информация о налогах и отчётности в наших телеграм-каналах «1С-Отчётность» и «Астрал Отчёт». Подписывайтесь и узнавайте о нововведениях первыми!