3-НДФЛ — налоговая декларация, которую сдают ИП на ОСНО. Также эту декларацию сдают адвокаты, нотариусы и другие граждане, самостоятельно получившие доход в истёкшем году. Стандартная ставка налога — 13%, по ней облагаются все доходы ИП, полученные от предпринимательской деятельности. Расскажем, как происходит сдача 3-НДФЛ ИП.

Кто сдаёт 3-НДФЛ

Декларацию 3-НДФЛ сдают при получении дохода, с которого необходимо уплатить налог, или для возврата части налога, ранее уплаченного в бюджет. Согласно НК РФ, по итогам года отчитаться по форме 3-НДФЛ должны:

- ИП на ОСНО;

- адвокаты и нотариусы, учредившие частные кабинеты;

- главы фермерских хозяйств;

- налоговые резиденты РФ, получившие в отчётном году доход в других странах, то есть лица, которые фактически проживали на территории России не менее 183 дней в году, но получали средства из иностранных источников за её пределами;

- граждане, получившие доход от сдачи своего имущества в аренду или от выполнения договоров ГПХ (при условии, что заказчик не исполнил обязанность налогового агента). Кроме того, 3-НДФЛ подаётся при продаже имущества.

Декларировать получение доходов при продаже имущества нужно всегда, а платить налог — нет. Это надо сделать только в том случае, если налогоплательщик владел имуществом менее трёх лет.

Что касается объектов недвижимости, то заплатить подоходный налог необходимо при продаже квартиры или дома в двух случаях:

- недвижимость находилась в собственности менее 5 лет, если она приобретена после 1 января 2016 года;

- недвижимость находилась в собственности менее 3 лет, если была куплена до 1 января 2016 года либо получена по наследству, в дар, по договору пожизненного содержания с иждивением, в результате приватизации.

Граждане, которые выиграли в лотерею или на спортивных тотализаторах, тоже уплачивают налог от суммы своего выигрыша. Но в этом случае налоговыми агентами являются организаторы данных акций и розыгрышей, которые выплатили им сумму выигрыша. Если подарок получен в натуральной форме, победитель уплачивает налог с него самостоятельно. В этом случае ему следует заполнить и сдать форму 3-НДФЛ. 3-НДФЛ за 2021 год могут не сдавать те, чей доход от продажи имущества меньше, чем имущественный вычет. При расчёте НДФЛ учитывайте такие вычеты (ч. 2 ст. 220 НК РФ):

- 1 000 000 рублей — имущественный вычет при продаже жилой недвижимости, которой владели менее трёх (для некоторых групп – пяти) лет;

- 250 000 рублей — вычет от продажи иного недвижимого имущества, которым владели меньше минимального срока владения объектом;

- 250 000 рублей — вычет от продажи недвижимости (кроме акций и ценных бумаг), которой владели менее трёх или пяти лет.

3-НДФЛ для ИП на спецрежимах

ИП на УСН или другом спецрежиме не платит НДФЛ, если получает доход от бизнеса. Но есть исключительные случаи:

- если в течение налогового периода ИП утратил право на использование в своей деятельности УСН или другого спецрежима и перешёл на ОСНО;

- если ИП продаёт своё недвижимое или движимое имущество, которое не используется в предпринимательской деятельности;

- если ИП получил от организации деньги как частное лицо и эта организация не выступает в качестве налогового агента (например, при получении беспроцентного займа экономия на процентах будет доходом);

- если он выиграл в лотерею;

- если ИП получил иностранную валюту в рамках выплат по деятельности, не связанной с предпринимательством;

- если ему выплачены дивиденды.

Если возникли обстоятельства, приведённые в перечне, ИП придётся уплатить подоходный налог и сдать 3-НДФЛ.

3-НДФЛ ИП: срок сдачи в 2024 - 2025 г.

По общим правилам декларацию сдают до 30 апреля года, следующего за отчётным. Но в 2024 году с учётом выходных и праздничных дней крайний срок сдачи 3-НФДЛ переносится на 2 мая.

Срок сдачи декларации 3-НДФЛ за 2024 год - 30.04.2025 года.

Срок сдачи декларации 3-НДФЛ за 2025 год - 30.04.2026 года.

1С-Отчетность

Что является доходом ИП на ОСНО для 3-НДФЛ

Заполняя 3-НДФЛ за год, ИП учитывает все доходы за исключением тех, что не облагаются налогом.

Доходом предпринимателя на ОСНО считаются все поступления от реализации товаров, выполнения работ и оказания услуг — на расчётный счёт и в кассу предпринимателя. Доходы могут быть получены в денежной и натуральной форме. Датой получения дохода в денежной форме считается день поступления денежных средств на расчётный счёт или в кассу предпринимателя, а датой получения дохода в натуральной форме — день передачи товаров, работ, услуг.

На все полученные доходы ИП на ОСНО оформляет документы: накладная, акт или счёт-фактура.

К доходам, которые не облагаются налогом, относятся:

- государственные пособия (за исключением больничного пособия);

- компенсации, выплачиваемые в соответствии с законодательством России (федеральным, региональным или местным);

- гранты;

- компенсации расходов, понесённых в рамках договоров ГПХ на безвозмездное выполнение работ (оказание услуг);

- доходы от реализации заготовленных дикорастущих плодов, ягод, орехов, грибов и других пригодных для употребления в пищу лесных ресурсов;

- доходы от продажи жилых домов, квартир, комнат, садовых домов или долей в них, а также транспортных средств, которые использовались в предпринимательской деятельности. Освобождение от НДФЛ действует, если такое имущество находилось в собственности предпринимателя в течение минимального срока;

- некоторые виды подарков в денежной и натуральной формах;

- суммы, полученные из бюджета на возмещение затрат (части затрат) на уплату процентов по займам (кредитам);

- единовременная помощь на бытовое обустройство начинающему фермеру, выплаченная за счёт бюджетных средств после 1 января 2012 года.

Если ИП совмещает предпринимательскую деятельность и работу по найму, в декларацию 3-НДФЛ заработная плата не включается.

Что считается расходами ИП на ОСНО

Расходами считаются любые затраты по бизнесу. Это может быть аренда, покупка материалов, оплата коммунальных услуг, услуг связи и прочее. Если у предпринимателя есть сотрудники, можно учитывать расходы по их заработной плате и начисленным страховым взносам. Это выгодно — из доходов вычитаются расходы, и НДФЛ платится с чистой прибыли.

Если расходов мало или расходные документы не сохранились, можно воспользоваться вычетом по нормативу. Он составляет 20% от всей суммы доходов за календарный год (абз. 5 ст. 221 НК РФ).

Кроме того, предприниматель на ОСНО при расчёте налога может воспользоваться налоговыми вычетами, которые положены физическому лицу — имущественный, стандартный, социальный.

Но некоторые расходы нельзя поставить к вычету. К ним относятся: земельный налог, НДС, безнадёжные долги, налог на имущество, расходы на покупку земельных участков и полисы ОСАГО.

Форма 3-НДФЛ для ИП на ОСНО

Новая форма 3-НДФЛ утверждена Приказом ФНС России от 15 октября 2021 года № ЕД-7-11/903@ (ред. от 11.09.2023). Бланк включает в себя титульный лист и два основных раздела. Первый раздел заполняют все. Второй раздел и 8 приложений к нему заполняются только в том случае, если есть сведения, которые в них следует указывать, в зависимости от статуса налогоплательщика.

Форма была обновлена Приказом ФНС России от 11.09.2023 N ЕД-7-11/615@. Начиная с отчётности за 2023 следует применять именно обновлённый вариант бланка.

Скачать бланк 3-НДФЛ для заполнения

3-НДФЛ: образец заполнения для ИП

Разберём подробно, как правильно заполнить декларацию 3-НДФЛ для индивидуального предпринимателя.

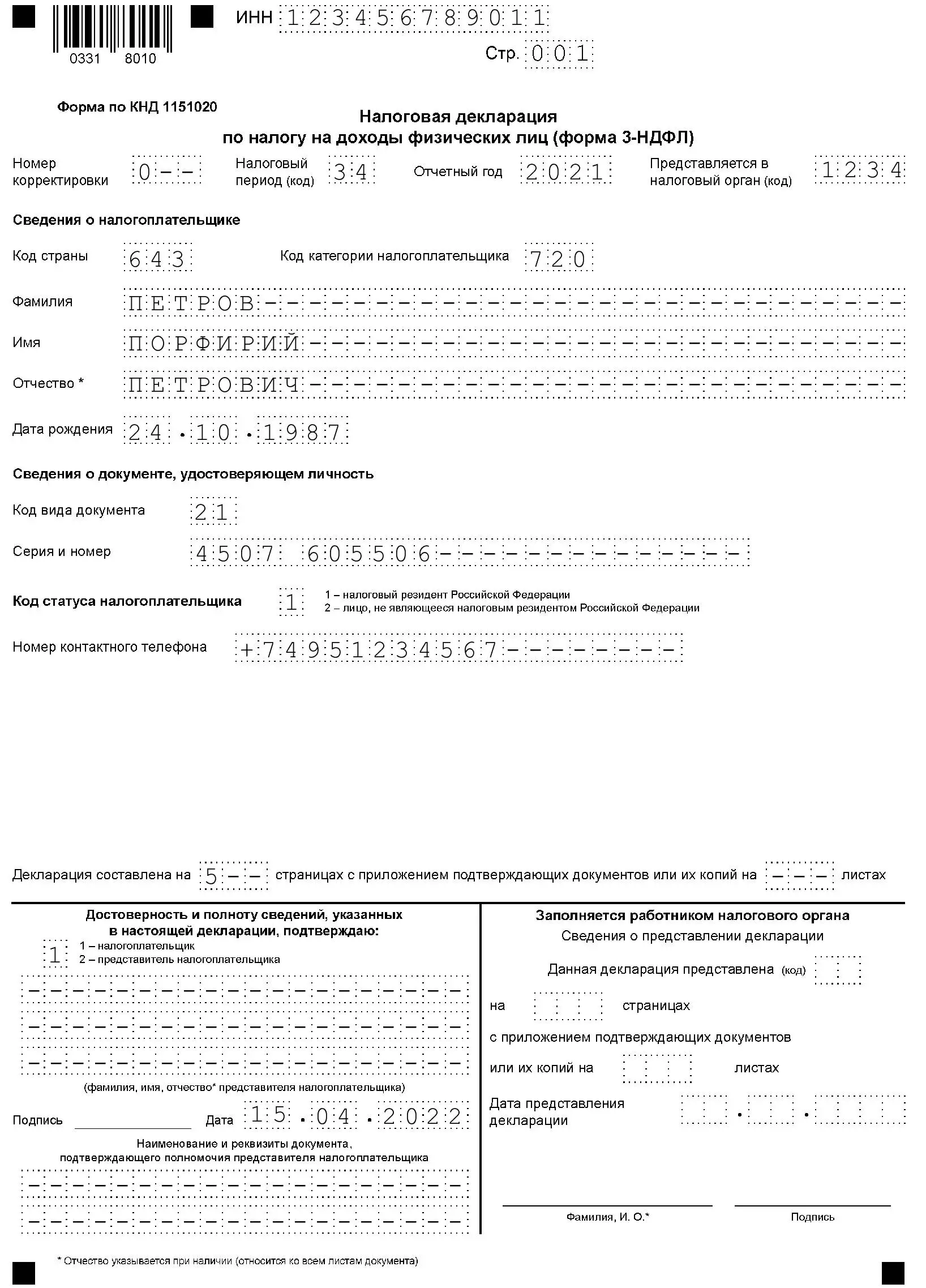

Титульный лист

Заполнение 3-НДФЛ ИП на ОСНО начинается с титульного листа. В пункте «ИНН» на титульном и всех остальных листах указывают корректный идентификационный номер налогоплательщика. Если отчёт сдаётся впервые, то в графе «Номер корректировки» следует указать «0--», а если сдаётся исправленный документ, то ставится порядковый номер исправления. В графе «Налоговый период (код)» ставится код отчётного периода, для годовой отчётности это код 34. Если декларация сдаётся не за год, то указывают такие значения:

- первый квартал — 21;

- полугодие — 31;

- девять месяцев — 33.

Поле «Отчётный налоговый период» предназначено для указания года, доход за который декларируется. Кроме того, следует правильно заполнить графу «Предоставляется в налоговый орган (код)». В неё вписывается четырёхзначный номер налогового органа, в котором налогоплательщик состоит на учёте. В этом коде первые две цифры — это номер региона, а последние — код инспекции ФНС. Затем указывается код категории налогоплательщика. Все используемые значения приведены в приложении № 1 к порядку заполнения отчёта. Вот некоторые из них:

- ИП — 720;

- нотариус — 730;

- адвокат — 740;

- физические лица без статуса ИП — 760;

- фермер — 770.

О себе налогоплательщик сообщает следующие сведения: фамилию, имя, отчество, дату рождения (полную), паспортные данные. Коды для указания вида документа, удостоверяющего личность, приведены в приложении № 2 к порядку заполнения отчётной формы.

Поле «Статус налогоплательщика» предназначено для обозначения резидентства, цифра 1 в нём означает, что налогоплательщик — резидент РФ, а цифра 2 — нерезидент РФ. Также на титульном листе указывают общее число листов в отчёте, ставят подпись и дату его заполнения.

Если отчёт сдаётся через представителя, то указываются его полные данные и прикладывается копия документа, подтверждающего его полномочия. При заполнении этого раздела обратите внимание на указание правильного КБК для уплаты налога и его тип. Указывать ФИО представителя следует на каждой странице.

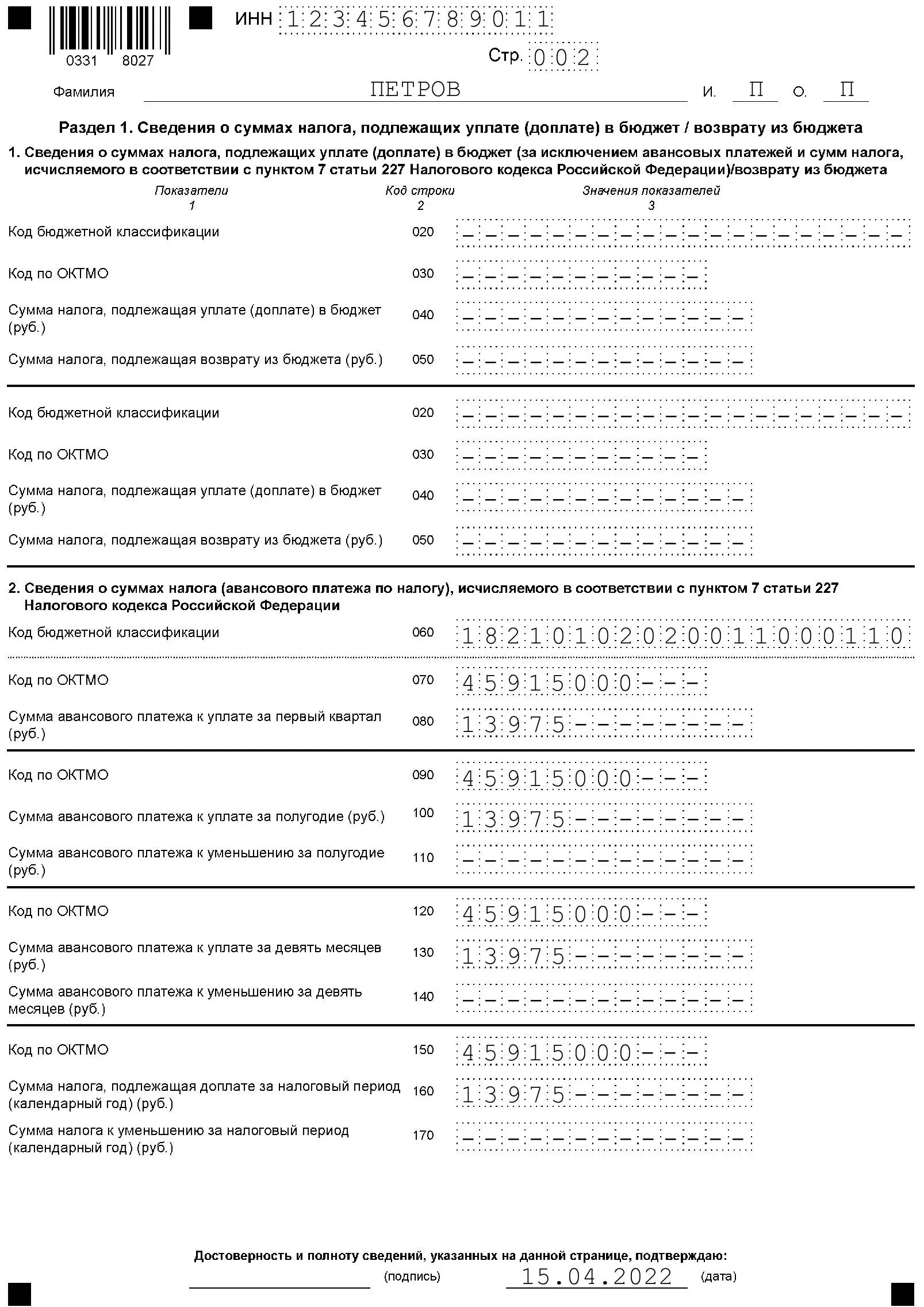

Остальные листы

Из оставшихся листов налогоплательщик заполняет те, для заполнения которых у него есть данные. Обязательным для всех является только заполнение Раздела 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет / возврату из бюджета». В нём приводятся соответствующие данные о сумме НДФЛ или вычета. Здесь же указываются суммы авансов, перечисленных ИП в счёт подоходного налога в течение отчётного года.

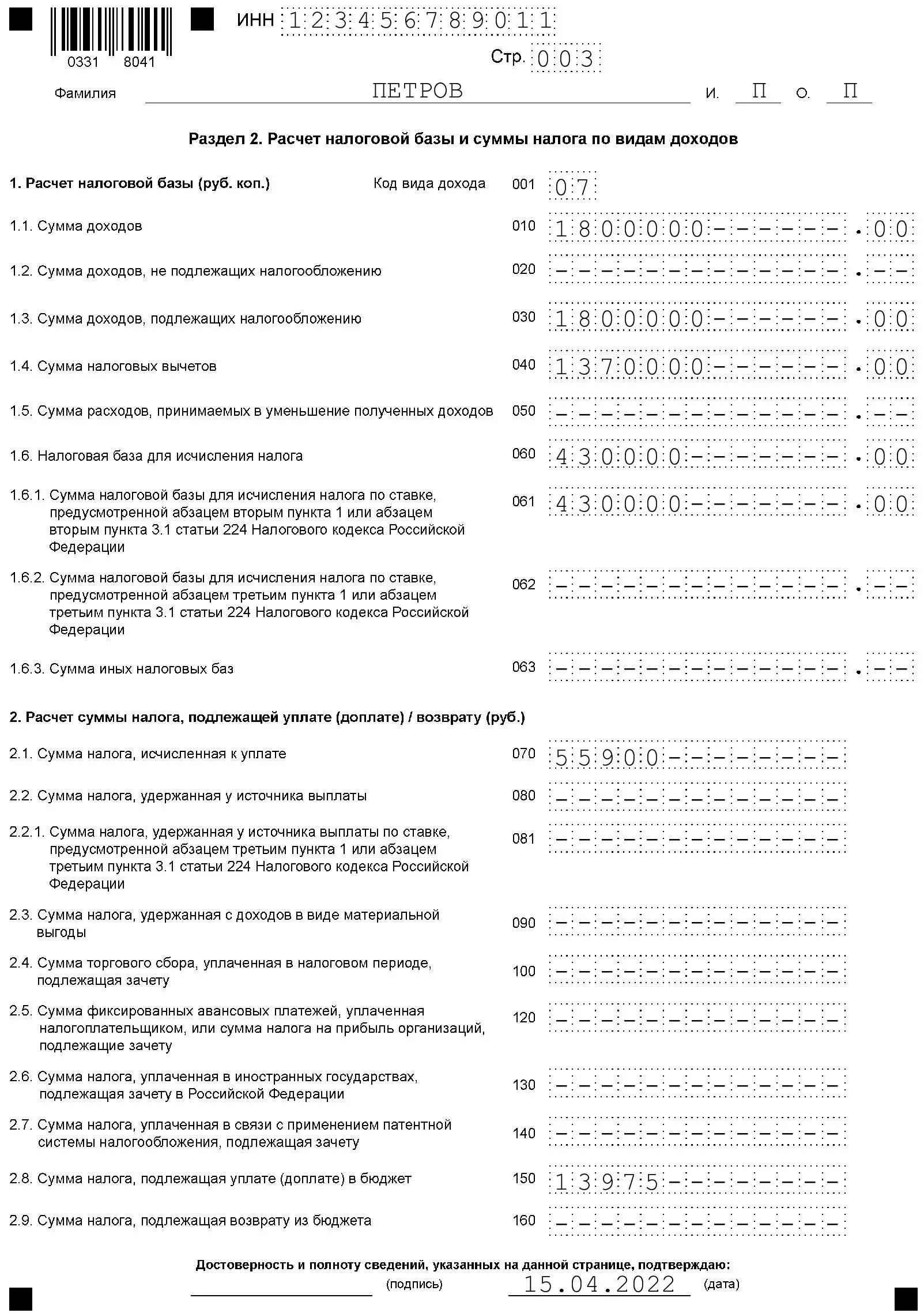

В Разделе 2 проводится расчёт налоговой базы и суммы налога по видам доходов. Здесь же указывается код вида дохода в 3-НДФЛ: все коды приведены в приложении № 3 к Приказу № ЕД-7-11/903@. Например, доходы от предпринимательской, адвокатской деятельности и частной практики отражаются по коду 07.

Далее заполняется Приложение 1 «Доходы от источников в Российской Федерации». В нём предприниматель указывает все источники доходов в России, их реквизиты и суммы, если получил и другое вознаграждение, кроме предпринимательской деятельности.

В аналогичном Приложении 2 указывают доходы от источников за пределами РФ, с указанием сумм и полных реквизитов.

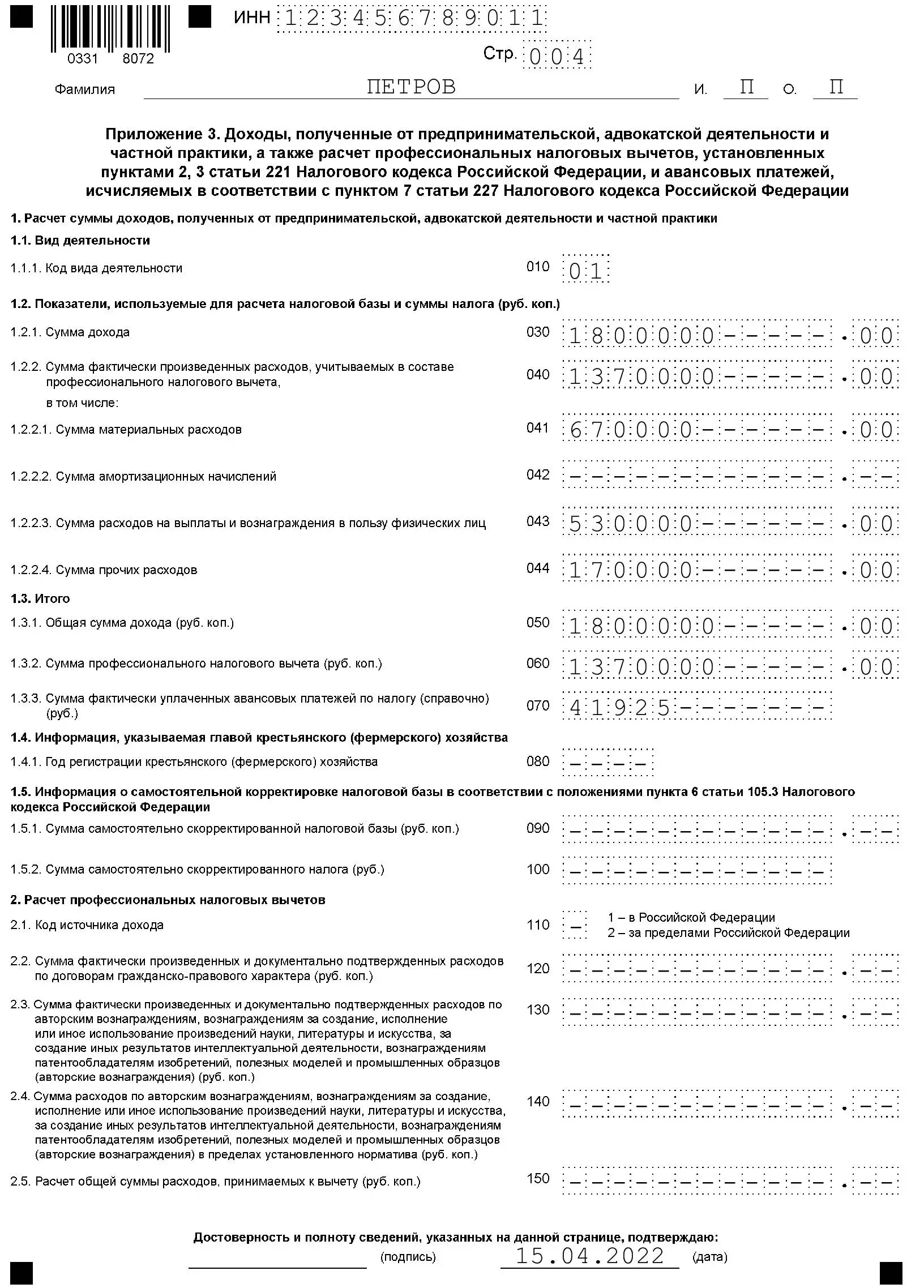

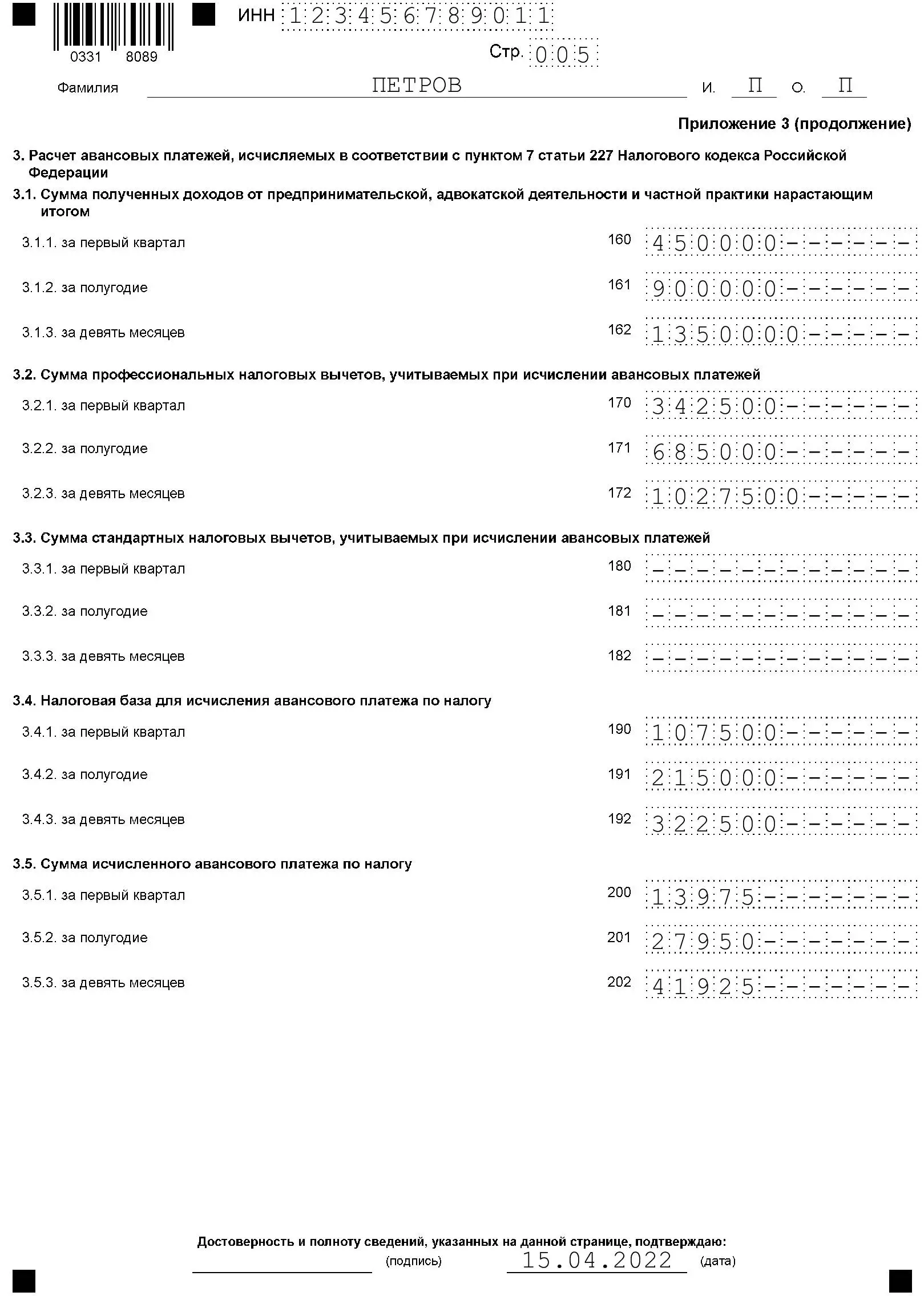

Приложение 3 «Доходы, полученные от предпринимательской, адвокатской деятельности и частной практики» содержит обобщённую информацию о доходах, полученных от ведения предпринимательской деятельности за отчётный период.

Скачать образец декларации 3-НДФЛ для ИП

Штрафы за несдачу 3-НДФЛ

За неуплату НДФЛ предусмотрен штраф в размере 5% от неуплаченной суммы налога за каждый месяц со дня просрочки, в том числе неполный.

За просрочку или несдачу отчёта, если в нём нет суммы НДФЛ к уплате, сумма штрафа фиксированная — 1000 рублей.

Если налог к уплате есть, то штраф составит до 30% от суммы начисленного налога за всё время просрочки.

Оставьте заявку, и наш менеджер свяжется с вами.

загляните в Каталог