Юридические лица, работающие в России и имеющие недвижимость на балансе, обязаны платить специальный налог в соответствии с гл. 30 НК РФ. Расскажем, как работать с налогом на имущество организаций в 2024 году и какая ответственность предусмотрена за нарушение порядка уплаты и сдачи отчётности по нему.

Объекты налогообложения

Налог на имущество начисляется организациям, которые владеют недвижимостью. Подробные сведения о том, что относится к движимому и недвижимому имуществу, приведены в ст. 130 ГК РФ. Приведём примеры объектов, которые закон признаёт недвижимостью:

- различные строения и сооружения, а также объекты, строительство которых не завершено;

- помещения жилого и нежилого типа, имеющие неотделимые улучшения (сооружения, которые невозможно демонтировать без нанесения вреда самому объекту);

- суда внутреннего плавания, а также морские и воздушные суда, подлежащие обязательной государственной регистрации.

Теперь перечислим признаки, по которым можно определить, что недвижимость подлежит обложению налогом на имущество организаций.

- Объект учитывается на бухгалтерском балансе на счёте 01 «Основные средства». Подробнее об основных средствах и их учёте можно прочесть в нашем отдельном материале.

- Объект учитывается на счёте 03 «Доходные вложения в материальные ценности».

- Недвижимость облагается по среднегодовой стоимости в соответствии с п. 1 ст. 375 НК РФ.

- Налоговая база недвижимости определяется как кадастровая стоимость в соответствии с п. 2 ст. 375.

Когда платить не нужно

Налог на имущество организаций платить не нужно, если:

- недвижимость входит в перечень из п. 4 ст. 374 НК РФ (земельные участки, природные объекты, ледоколы, ядерные установки, космические объекты и т.д.)

- предприятие применяет УСН и владеет объектами, облагаемыми по среднегодовой стоимости (ст. 346.11 НК РФ).

- предприятие применяет спецрежим ЕСХН и использует недвижимость для нужд сельскохозяйственной деятельности (ст. 346.1 НК РФ)

Льготы при уплате налога на имущество

Данный налог относится к региональным платежам. Следовательно, власти конкретных субъектов РФ могут уменьшать базовые ставки, утверждать льготы и даже освобождать от налога отдельные категории плательщиков (п. 2 ст. 372 НК РФ). Точную информацию по региональным льготам можно посмотреть на официальном сайте ФНС в разделе «Справочная информация о ставках и льготах по имущественным налогам».

Но есть такие виды предприятий, которых законодательство РФ полностью освобождает от уплаты налога на имущество организаций в 2024 году. Например:

- организации, относящиеся к религиозной или уголовно-исполнительной системе;

- общероссийские общественные организации инвалидов;

- управляющие компании и организации-участники Инновационного центра «Сколково»;

- производители фармацевтической продукции (ветеринарных иммунобиологических препаратов, предназначенных для борьбы с эпидемиями и эпизоотиями).

Изменения 2024 года

При исчислении и уплате налога на имущество организаций следует учитывать изменения, внесённые Федеральным законом от 31 июля 2023 № 389-ФЗ. Все изменения действительны с 1 января 2024 года.

| Что изменилось | Подробности |

|---|---|

| Новые сроки сдачи декларации | Раньше налогоплательщики должны были сдавать декларацию не позднее 25 марта следующего за отчётным годом. Теперь крайний срок — это 25 февраля. Таким образом, сдавать уведомление ЕНП по годовому платежу больше не нужно, так как сдача декларации теперь происходит раньше, чем крайний срок уплаты (28 февраля). |

| Новые сроки подачи уведомления о выборе ИФНС | Бывает, что недвижимость организации, облагаемая по среднегодовой стоимости, располагается на территориях, подконтрольных разным ИФНС, но в пределах одного субъекта РФ. В таком случае организация вправе подать уведомление о выборе одной инспекции для отчётности по всем таким объектам. Ранее уведомление нужно было сдавать не позднее 1 марта. Но с 2024 года крайний срок перенесён на 1 февраля. При этом время рассмотрения данного уведомления тоже сокращено — 10 рабочих дней вместо прежних 30. |

| Изменения в базовых ставках | Размер ставок устанавливают сами субъекты РФ. Но Налоговый кодекс предусматривает некоторые ограничения, например, максимально возможный размер ставки равен 2,2 %, а в отношении объектов на основе кадастровой стоимости — 2 %. С 2024 действует ещё одно ограничение — максимальная ставка для недвижимости, принадлежащей личному фонду на праве собственности и с налоговой базой, исчисляемой по кадастровой стоимости (актуально только для объектов ценой менее 300 млн рублей). Указанная величина равна 0,3 %. |

| Продление срока действия предельной налоговой ставки 1,6% для отдельных категорий недвижимости | Перечень имущества, попадающего под ставку 1,6%, утверждён постановлением Правительства от 23 ноября 2017 № 1421. Сюда входят железнодорожные пути общего пользования и сооружения, являющиеся их неотъемлемой частью. Сейчас действие указанной ставки продлено до конца 2026. |

| Отмена заявлений на прекращение уплаты налога | Раньше в случае гибели или уничтожения облагаемого имущества нужно было подавать в ИФНС заявление о прекращении исчисления и уплаты налога. Теперь налоговая будет получать подобную информацию путём межведомственного взаимодействия и самостоятельно прекращать исчисление налога с первого числа того месяца, в котором произошло событие. |

Как определить налоговую базу

Базой для исчисления налога на имущество может быть среднегодовая или кадастровая стоимость.

По среднегодовой облагается недвижимость, которая:

- не может облагаться как-либо иначе на основании регионального законодательства;

- принадлежит предприятию на правах собственности, оперативного управления или хозяйственного ведения;

- отражена на счетах 01 или 03 бухгалтерского баланса;

- получена по концессионному соглашению и отражена на забалансовых счетах.

Закрытый перечень недвижимости, облагаемой по кадастровой стоимости, можно посмотреть в ст. 378.2 НК РФ. Региональные власти должны проводить оценку недвижимости и предоставлять данные в Росреестр, который, в свою очередь, вносит в ЕГРН сведения о кадастровой стоимости объектов, прошедших оценку.

Если объект нигде не прописан, он облагается по среднегодовой стоимости. Если же объектов указан в законодательстве, но кадастровая стоимость по нему не определена, допустимо исчисление по среднегодовому показателю.

Налоговые ставки и отчётные периоды

Налог на имущество организаций в 2024 году исчисляется по двум базовым ставкам:

- 2% — для расчёта по кадастровой стоимости;

- 2,2% — для расчёта по среднегодовой стоимости.

Также НК РФ предусмотрена льготная ставка 1,6% для объектов железнодорожной инфраструктуры.

Все указанные значения являются максимальными. Власти отдельных субъектов вправе устанавливать на своей территории более низкие ставки и утверждать льготы для различных категорий плательщиков.

Как рассчитать налог на имущество организаций в 2024 году

Организации, в отличие от индивидуальных предпринимателей, должны самостоятельно рассчитывать налог на недвижимость. Порядок исчисления прямо зависит от налоговой базы конкретного объекта.

По кадастровой стоимости

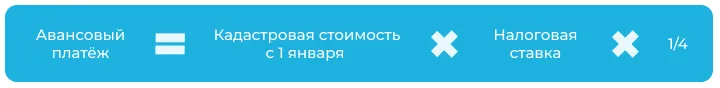

Для этого расчёта нужно использовать данные, указанные в ЕГРН на 1 января отчётного года. Авансовый платёж рассчитывается по формуле:

Сумма для уплаты годового платежа будет рассчитываться иначе:

Если объект был приобретён или продан в течение налогового года, в формулу нужно будет добавить дополнительный множитель – коэффициент владения. Найти его можно так:

По среднегодовой стоимости

Чтобы рассчитать налог по этой налоговой базе, сначала нужно определить:

Здесь:

- О1 — это суммарное значение остаточной стоимости объекта на 1 число каждого месяца отчётного года;

- О2 – остаточная стоимость объекта на 31 декабря отчётного года.

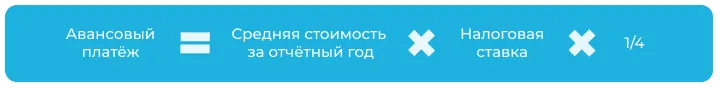

Зная это значение, можно приступать к расчёту платежей:

Налог на имущество организаций: сроки уплаты в 2024 году

В 2024 году действуют единые сроки уплаты авансовых платежей — не позднее 28 числа месяца, следующего за отчётным кварталом. Итоговый платёж — до 28 февраля следующего года.

Если крайний срок выпадает на выходной или праздничный день, допустимо перенести его на ближайший рабочий.

Оплата налога на имущество организаций в 2024 осуществляется только в составе Единого налогового платежа. Образец платёжного поручения ЕНП можно скачать по ссылке ниже:

Платёжное поручение по ЕНП в 2024 году

Налог на имущество организаций: сроки сдачи отчётности 2024

Главным отчётным документом для налога на имущество организаций является декларация КНД 1152026, утверждённая Приказом ФНС России от 24 августа 2022 N ЕД-7-21/766@.

Отчётность по объектам с кадастровой стоимостью была отменена в 2022 году. Российские организации больше не заполняют Раздел 3 в декларации. Однако не стоит забывать про Уведомление по ЕНП, которое обязательно необходимо представлять в ФНС при уплате авансовых и итоговых платежей по таким объектам. Крайний срок сдачи уведомления — 25 число месяца, в котором происходит уплата.

По имуществу со среднегодовой стоимостью уведомление ЕНП оформляется при авансовых платежах, а по итогам года представляется декларация (до 25 февраля). Порядок заполнения документа можно посмотреть в Приложении 3 Приказа N ЕД-7-21/766@.

Скачать бланк декларации КНД 1152026

Штрафы за неуплату налога и несдачу декларации

Организацию, не заплатившую налог, ждёт штраф, размер которого зависит от особенностей нарушения (ст. 122 НК РФ):

- налоговая база была занижена из-за несоблюдения правил учёта доходов, расходов и объектов налогообложения, либо вследствие неправильного исчисления — 20% от положенной суммы;

- неуплата произошла умышленно из-за занижения налоговой базы и других неправомерных действий — 40% от положенной суммы.

За несдачу декларации также полагается штраф:

- для организации — 5% от неуплаченной суммы по декларации за каждый полный и неполный месяц просрочки отчётности (но не менее 1000 рублей и не более 30% от неуплаченной вовремя суммы), также возможна блокировка расчётного счёта;

- для должностного лица — от 300 до 500 рублей.