Дивиденды относятся к той прибыли компании, которую она делит между своими инвесторами, владеющими акциями. В соответствии с НК РФ дивиденды облагаются подоходным налогом. Расскажем, как исчисляется НДФЛ с дивидендов в 2024 году и что влияет на размер ставки этого налога.

Как облагаются дивиденды

Лицо, которое владеет акциями компании, выплачивающей дивиденды, автоматически получает право на долю с прибыли. Размеры выплат и их периодичность (от 1 до 12 раз в год) заранее должны быть прописаны в политике компании и утверждены на собрании акционеров.

Компания, производящая выплаты, независимо от применяемой системы налогообложения и особенностей получателей, признаётся налоговым агентом. Следовательно, в её обязанности входит исчисление, удержание и перечисление в государственный бюджет налога с дивидендов как физических, так и юридических лиц.

- Выплаты физлицам (в том числе предпринимателям и самозанятым) облагаются НДФЛ (п. 3 ст. 214, п. 1 ст. 226 НК РФ);

- Выплаты юрлицам облагаются налогом на прибыль (п. 3 ст. 275 НК РФ).

Налогообложение дивидендов для резидентов и нерезидентов РФ

Налоговый статус получателя выплат непосредственно влияет на размер налоговой ставки. Так, дивиденды резидентов РФ облагаются по ставкам:

- 13% — если налоговая база не превышает лимит 5 млн рублей в год;

- 15% — если налоговая база превышает лимит 5 млн рублей в год.

Для нерезидентов, независимо от налоговой базы, ставка налога на выплаты дивидендов — НДФЛ 15%, если иные ставки не предусмотрены специальными соглашениями с иностранными государствами в целях избегания двойного налогообложения.

Ставка НДФЛ при выплате дивидендов физическим лицам

Налогообложение для участников физлиц зависит от их налогового статуса: являются ли они резидентами на момент совершения выплат. Если да, то ставка составит 13% или 15% (при превышении лимита 5 млн рублей). Для нерезидентов РФ начисление НДФЛ с дивидендов в любом случае будет осуществляться по прогрессивной ставке 15%.

Исчисление и выплата налога на дивиденды в РФ — обязанность налогового агента, которым является компания. В общем случае физические лица получают выплаты уже после вычета НДФЛ, поэтому самостоятельно вычислять и уплачивать налог не нужно. Однако в ряде случаев всё-таки может возникнуть такая потребность. Рассмотрим это подробнее.

Когда платить НДФЛ с дивидендов нужно самому

Физлица сталкиваются с необходимостью самостоятельной уплаты НДФЛ с дивидендов в нескольких случаях.

- Дивиденды передаются в имущественной, а не в денежной форме, из-за чего налоговый агент не может удержать НДФЛ. Компания в обязательном порядке отчитывается перед налоговой об этом, и все обязанности по уплате налога переходят к получателю.

- Компания, производящая выплаты, неправильно удержала налог (например, по ставке 13% вместо требуемых 15%). ФНС по окончании года проведёт перерасчёт и выставит физлицу налоговое уведомление с требованием заплатить недостающую сумму.

- Физлицо получает выплаты от иностранных компаний (ст. 228 НК РФ).

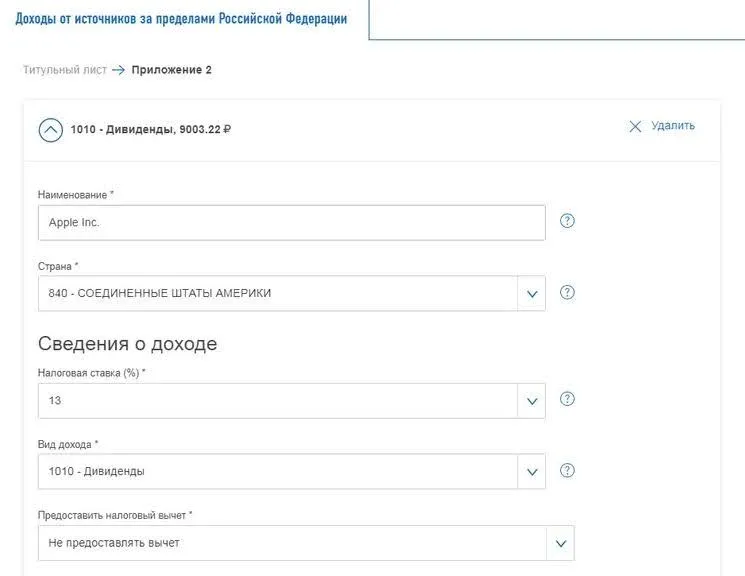

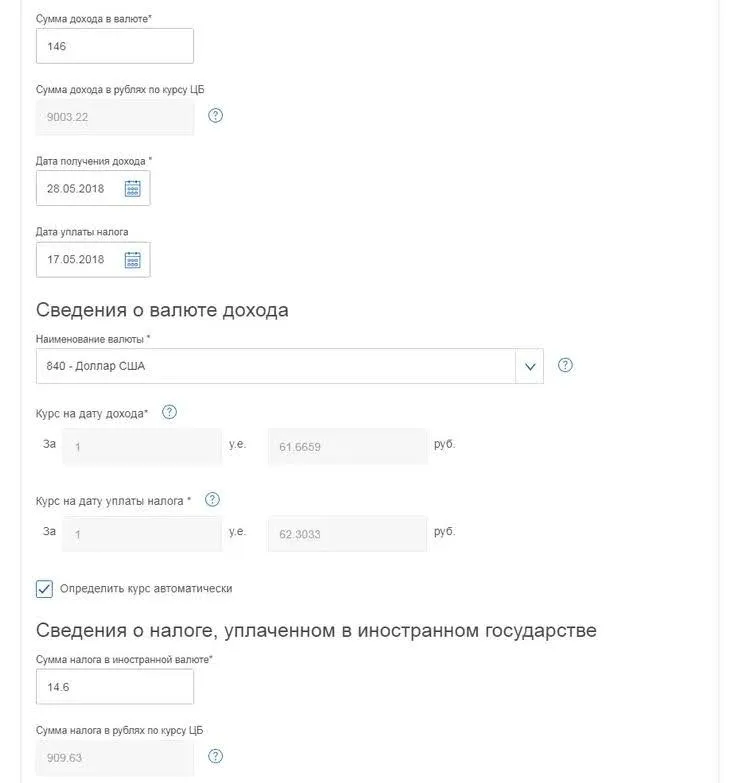

Во всех указанных случаях налогоплательщику необходимо заполнить декларацию 3-НДФЛ, чтобы отчитаться перед ФНС о своих доходах. Сделать это можно через личный кабинет налогоплательщика на официальном сайте налоговой или через портал «Госуслуги».

Ниже представлен пример заполнения декларации 3-НДФЛ на сайте ФНС:

Декларацию 3-НДФЛ необходимо сдать до 30 апреля года, следующего за отчётным периодом (календарным годом, в котором были получены выплаты). Сам налог следует погасить до 15 июля того же года, в котором сдали декларацию.

Налог на выплату дивидендов для юридических лиц в 2024 году

Налоги с дивидендов учредителей могут выплачиваться не только физическим, но и юридическим лицам. Нередко держателями акций становятся различные ООО. Налогообложение в таких случаях производится по правилам, утверждённым ст. 284 НК РФ.

В 2024 году расчёт налога на прибыль с дивидендов для юридических лиц производится по ставкам 0%, 13% и 15%.

| Особенности юридического лица | Ставка налога на прибыль |

|---|---|

| Материнская компания или организация, которая на момент принятия решения о выплате дивидендов владеет минимум 50% уставного капитала на протяжении 365 дней подряд (подп. 1 п. 3 ст. 284 НК РФ) | 0% |

| Российские организации, не отвечающие условиям для получения нулевой ставки. А также организации, получающие выплаты по акциям, права на которые удостоверены депозитарными расписками (подп. 2 п. 3 ст. 284 НК РФ) | 13% |

| Иностранные компании, получающие дивиденды по акциям российских организаций или в иной форме от участия в капитале организации (подп. 3 п. 3 ст. 284 НК РФ) | 15% |

Расчёт налога с дивидендов

Рассмотрим два варианта вычисления суммы НДФЛ с дивидендов.

Вариант 1

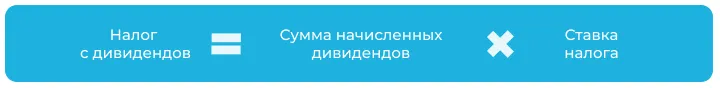

Компания производит выплаты, но сама их не получает. Расчёт налога будет производиться в соответствии с п. 2.3 ст. 210 и п. 3, 4 ст. 214 НК РФ по следующей формуле:

Вариант 2

Организация сначала получает дивиденды от других организаций, а потом платит их сама. Тогда налог считается сложнее (п. 5 ст. 275 НК РФ), поскольку НДФЛ при таких условиях можно уменьшить на величину уплаченного налога на прибыль.

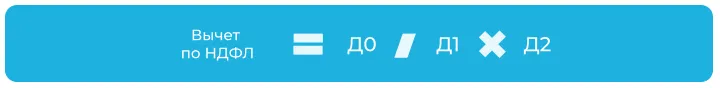

Сначала нужно рассчитать размер вычета:

Здесь:

- величина «Д0» — дивиденды, начисленные участнику;

- величина «Д1» — сумма дивидендов, начисленная всем участникам;

- величина «Д2» — сумма дивидендов, которые получила компания (сюда включаются те выплаты, которые не облагались налогом на прибыль по ставке 0% или ранее не учитывались при расчёте налогов с выплат, осуществлённых ранее).

Теперь можно рассчитать НДФЛ с выплат, начисленных участнику, по формуле:

Сроки уплаты НДФЛ с дивидендов

Для подоходного налога, удержанного с дивидендов в момент их выплаты физлицу, действуют те же сроки уплаты, что и по другим НДФЛ. С 1 января 2024 года платить подоходный налог и сдавать соответствующее уведомление ЕНП нужно так:

- за период с 1 по 22 число текущего месяца — не позднее 25 числа (сдача уведомления) и не позднее 28 числа (уплата налога);

- за период с 23 по последнее число месяца — не позднее 3 числа следующего месяца (сдача уведомления) и не позднее 5 числа следующего месяца (уплата налога);

- за период с 23 по 31 декабря — до последнего рабочего дня текущего года (и уведомление, и уплата налога)

Как платить налоги с дивидендов в 2024 году: КБК для ЕНП

В 2024 году все налоги перечисляются на КБК Единого налогового платежа — 182 0 10 61201 01 0000 510. Однако в уведомлении ЕНП по НДФЛ необходимо указывать КБК уже не ЕНП, а самого налога. В случае с резидентами код зависит только от ставки, использованной при расчёте налога:

- если 13% — КБК 182 1 01 02130 01 1000 110;

- если 15% — КБК 182 1 01 02140 01 1000 110.

Для нерезидентов в уведомлении ЕНП проставляется КБК 182 1 01 02010 01 1000 110.

Скачать образец платёжного поручения ЕНП

Скачать образец уведомления ЕНП

Отчётность по дивидендам

Организации обязаны отражать дивиденды, выплаченные физлицам, в расчёте 6-НДФЛ. Сведения фиксируются следующим образом:

- в Разделе 1 отражается НДФЛ с выплат, которые подлежат перечислению за каждый месяц отчётного квартала (отдельно по каждому КБК);

- в Разделе 2 отражается сумма начислений, выплаченных в отчётном периоде (отдельно по каждой ставке и по каждому КБК).

При заполнении годового отчёта дивиденды отражаются ещё и в Приложении 1.