Форма 6-НДФЛ — это расчёт, с помощью которого работодатели информируют ФНС о том, какие выплаты получили работники компании и какой налог на доходы физических лиц был удержан с этих выплат. Расскажем, какую форму 6-НДФЛ применять в 2025 году и разберём порядок её заполнения и сдачи.

Кто должен сдавать 6-НДФЛ

Сдавать отчёт 6-НДФЛ обязаны все налоговые агенты (организации и ИП), перечисляющие налоги в бюджет РФ вместо самих налогоплательщиков-физлиц. Такими налоговыми агентами считаются лица, которые выплачивают кому-либо доход, облагаемый НДФЛ, например, выдают заработную плату или материальную помощь своим сотрудникам.

Таким образом, 6-НДФЛ должны сдавать:

- российские организации;

- обособленные подразделения иностранных организаций в РФ;

- индивидуальные предприниматели.

Если организация или ИП не имеет работников и, соответственно, не выплачивает доходы физическим лицам, то сдавать расчёт по форме 6-НДФЛ не нужно.

Какая форма 6-НДФЛ используется в 2025 году

Расчёт 6-НДФЛ необходимо оформлять по правилам, указанным в Приказе ФНС РФ от 09 января 2024 года № ЕД-7-11/1@.

Налоговая реформа 2025 года внесла существенные изменения в порядок исчисления подоходного налога, а именно, ввела прогрессивную пятиступенчатую шкалу НДФЛ взамен привычной двухступенчатой. Подробно об этом мы рассказываем в отдельном материале.

Однако на форме расчёта 6-НДФЛ эти изменения никак не отразились. ФНС заявила, что конфигурация бланка, представленного в Приказе № ЕД-7-11/1@, в полной мере совместима с особенностями новой прогрессивной шкалы, поэтому потребности в разработке новой формы нет.

Скачать бланк 6-НДФЛ на 2025 год

Порядок заполнения отчёта 6-НДФЛ в 2025 году

Расчёт 6-НДФЛ относится к отчётности квартального типа и оформляется каждые три месяца. Разберём структуру и содержание формы 6-НДФЛ на примере заполнения расчёта за первый квартал 2024 года.

Титульный лист

Первым делом в шапке титульного листа, как и на всех последующих страницах, указывается ИНН и КПП предприятия. Далее фиксируется информация об организации и отчётном периоде.

- Если отчёт заполняется впервые, то номер корректировки «0», если это первый корректировочный отчёт — номер «1», второй — «2» и т.д.

- Код отчётного периода: первый квартал — «21», второй — «31», третий — «33», полный год – «34». Календарный код — 2024.

- Код налогового органа (ИФНС), в который сдаётся отчётность.

- Код по месту нахождения: для большинства организаций это «214» (по месту нахождения российской организации), а для ИП — «120» (по месту жительства индивидуального предпринимателя). Все остальные коды можно найти в Приложение N 2 к Порядку заполнения формы 6-НДФЛ, утверждённому Приказом ФНС России от 19.09.2023 N ЕД-7-11/649@.

- Наименование организации (или ФИО предпринимателя), код по ОКТМО и контактный телефон.

- Количество страниц.

- Код реорганизации или ликвидации (при необходимости). Например, «0» – при ликвидации предприятия, «9» — при закрытии обособленного подразделения. Все коды указаны в Приложении 4 к Приказу ФНС от 19.09.2023 N ЕД-7-11/649@.

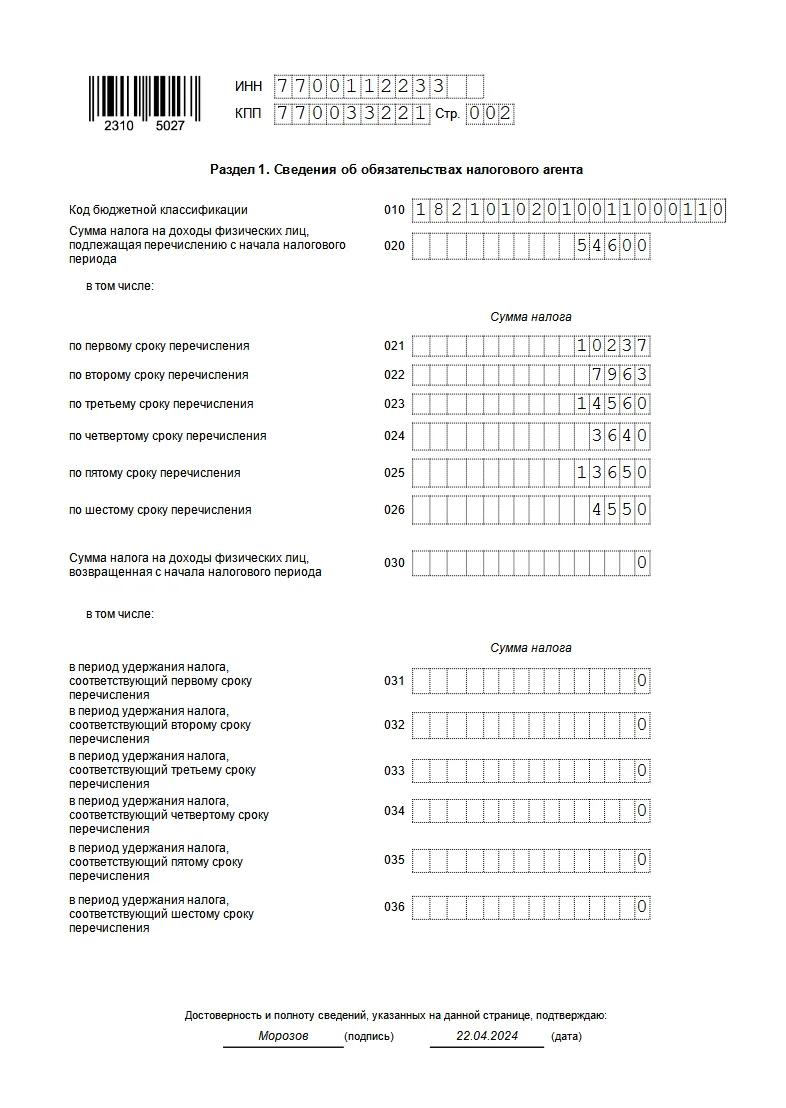

Раздел 1. Сведения об обязательствах налогового агента

- Строка 010: код бюджетной классификации (КБК) по налогу. Уточнить свой КБК можно на сайте ФНС. Для каждого КБК заполняется отдельный бланк с разделом 1.

- Строка 020: общая сумма налога, которая подлежит перечислению за период с начала отчётного года.

- Строки 021–026: суммы налогов, распределённые по шести срокам перечисления. Сумма значений строк 021-026 должна равняться значению графы 020.

- Строки 030–036 заполняются, если сотрудникам возвращали удержанный налог.

В 2025 году поля 021-026 и 031-036 нужно заполнять исходя из следующих сроков:

| Отчётный период | Сроки перечисления налога | |||||

|---|---|---|---|---|---|---|

| 021 / 031 | 022 / 032 | 023 / 033 | 024 / 034 | 025 / 035 | 026 / 036 | |

| Первый квартал | С 1 по 22 января | С 23 по 31 января | С 1 по 22 февраля | С 23 по 28 февраля | С 1 по 22 марта | С 23 по 31 марта |

| Второй квартал | С 1 по 22 апреля | С 23 по 30 апреля | С 1 по 22 мая | С 23 по 31 мая | С 1 по 22 июня | С 23 по 30 июня |

| Третий квартал | С 1 по 22 июля | С 23 по 31 июля | С 1 по 22 августа | С 23 по 31 августа | С 1 по 22 сентября | С 23 по 30 сентября |

| Год | С 1 по 22 октября | С 23 по 31 октября | С 1 по 22 ноября | С 23 по 30 ноября | С 1 по 22 декабря | С 23 по 31 декабря |

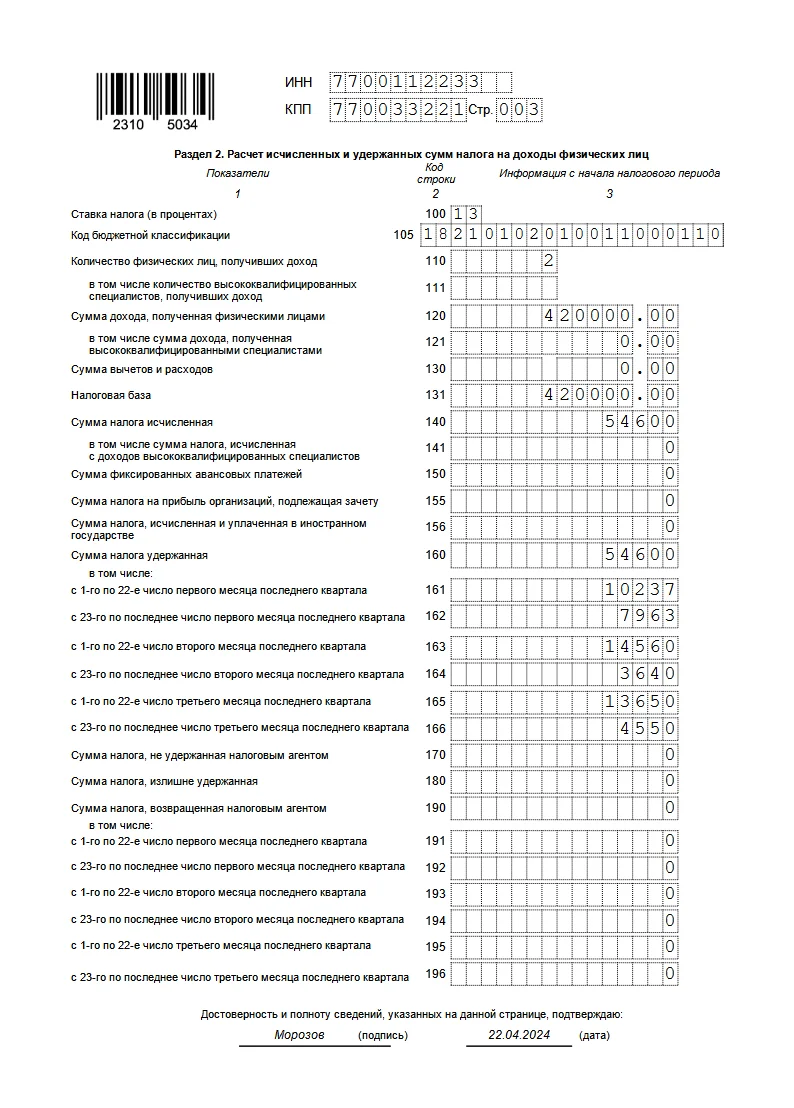

Раздел 2. Расчёт исчисленных и удержанных сумм налога на доходы физических лиц

- Строка 100: ставка НДФЛ (13% или 15%). Для каждой ставки НДФЛ нужно заполнять отдельный бланк раздела 2.

- Строка 105: КБК (такой же, как в строке 010 раздела 1).

- Строка 110: общее число физических лиц, которые получили выплаты в течение отчётного периода.

- Строка 111: количество высококвалифицированных специалистов, которые получили выплаты.

- Строка 120: сумма дохода, который был выплачен физлицам.

- Строка 121: сумма дохода, полученная высококвалифицированными специалистами.

- Строка 130: общая сумма налоговых вычетов, которые получили физлица.

- Строка 131: налоговая база, рассчитанная нарастающим итогом с начала года.

- Строка 140: общая сумма НДФЛ.

- Строки 141: суммы налога с доходов высококвалифицированных специалистов.

- Строка 150: заполняется, если в компании есть иностранный сотрудник, который работает по патенту и уплачивает фиксированный авансовый платёж. Эта сумма зачтётся в счёт НДФЛ.

- Строка 155: заполняется компаниями, которые рассчитывают НДФЛ при выплате дивидендов.

- Строка 156: сумма налога, исчисленная и уплаченная в иностранном государстве.

- Строки 160–196: суммы удержанного НДФЛ, налога, который не получилось удержать, излишне удержанного и возвращённого НДФЛ.

Приложение 1. Справка о доходах и суммах налога физлиц

В общем случае справка 6-НДФЛ в течение календарного года не заполняется, а включается только в состав годового отчёта. Но необходимость заполнения может возникнуть также в случае ликвидации / реорганизации юрлица или прекращения деятельности ИП.

Справка состоит из четырёх разделов и приложения. Заполнять её нужно отдельно по каждому физлицу, получившему доход.

- В Разделе 1 фиксируются данные физлица (ФИО, статус, номер и серия паспорта, дата рождения и т.д.).

- В Разделе 2 указывается общая сумма НДФЛ, который был исчислен и удержан с доходов физлица.

- Раздел 3 предназначен для отражения стандартных, социальных и имущественных налоговых вычетов.

- Раздел 4 содержит информацию о доходах, с которых не был удержан НДФЛ.

- В Приложении справки прописываются суммы доходов физлица по месяцам.

Астрал Отчет 5.0

Сроки сдачи отчётности 6-НДФЛ в 2025 году

Форму 6-НДФЛ нужно отправлять до 25-го числа того месяца, который следует за отчётным периодом. Исключение — годовой отчёт, который необходимо сдать до 25 февраля следующего года.

| Отчётный период | Крайний срок сдачи 6-НДФЛ с учётом переносов |

|---|---|

| Годовой отчёт за 2024 год | 25 февраля 2025 года |

| 1 квартал | 25 апреля 2025 года |

| 2 квартал (полугодие) | 25 июля 2025 года |

| 3 квартал (9 месяцев) | 27 октября 2025 года |

| Годовой отчёт за 2025 год | 25 февраля 2026 года |

Способы сдачи 6-НДФЛ в 2025 году

Юридические лица и ИП сдают отчётность по 6-НДФЛ в инспекцию ФНС по месту регистрации. Если у компании есть обособленные подразделения, они сдают бумаги отдельно, по своему месту учёта. Обратите внимание на то, что сотрудники такого филиала должны заключить трудовой договор или договор ГПХ именно с подразделением, а не с головной компанией.

Если обособленные подразделения и компания находятся в одном муниципальном образовании, организация может сдать всю отчётность в одну инспекцию. Предварительно нужно отправить в ФНС специальное заявление о выборе подразделения. Если же все филиалы находятся в разных муниципалитетах, сдавать формы 6-НДФЛ придётся по отдельности.

Юрлица и ИП имеют право сдать бумажную отчётность по 6-НДФЛ, только если в компании получили выплаты не более 10 человек. Во всех остальных случаях отчёт сдаётся в электронном виде. Это можно сделать через сайт налоговой службы или с помощью специального сервиса от оператора электронного документооборота.

Ответственность за нарушение порядка сдачи 6-НДФЛ

Если отправленный расчёт 6-НДФЛ будет содержать недостоверные сведения, предприятие получит штраф в соответствии со статьёй 126.1 НК РФ, который составит 500 рублей для налогового агента и 300-500 рублей для руководителя. Если же компания сдаст бумажный отчёт вместо электронного, она будет оштрафована по статье 119.1 НК РФ и заплатит 200 рублей.

Несоблюдение сроков сдачи отчётности по 6-НДФЛ также карается штрафом. Согласно пункту 1.2 статьи 126 Налогового кодекса, за каждый месяц опоздания компании придётся платить по 1 000 рублей. Ответственному сотруднику могут назначить штраф за несдачу 6-НДФЛ в размере от 300 до 500 рублей.

Часто задаваемые вопросы о 6-НДФЛ

Новая шкала налога не оказывает прямого влияния на порядок заполнения формы 6-НДФЛ, так как основной принцип расчёта сохранился: более высокая ставка налога применяется не ко всем доходам физлица, а только к той части, что превышает установленный лимит. Достаточно помнить о применяемых ставках:

- 13% — доходы до 2,4 млн рублей;

- 15% — доходы от 2,4 млн до 5 млн рублей;

- 18% — доходы от 5 млн до 20 млн рублей;

- 20% — доходы от 20 млн до 50 млн рублей;

- 22% — доходы свыше 50 млн рублей.

Выплаченные дивиденды признаются доходами участников и облагаются НДФЛ по действующей ставке. И сами дивиденды, и удержанный с них налог необходимо отражать в разделе 2 расчёта 6-НДФЛ.

Если работник получает налоговый вычет у работодателя, НДФЛ с его доходов нужно пересчитать. В разделе 2 расчёта 6-НДФЛ есть специальные строки для отражения сумм возвращённого налога — 190 - 196.