Онлайн-касса и фискальный накопитель — это устройства, которые должна иметь в распоряжении каждая компания, продающая товары и оказывающая услуги населению. Данные о контрольно-кассовой технике, как и о другом имуществе предприятия, необходимо отразить в документах для бухгалтерского и налогового учёта. Рассмотрим, как отражается приобретение кассы и фискального накопителя в бухгалтерском учёте и налоговом.

Из чего складывается первоначальная цена ККТ

Приобретение онлайн-кассы – это не только непосредственно покупка ККМ, но и дополнительные расходы, которые влечёт:

- её доставка;

- выбор устройства, включая консультации специалистов;

- приобретение фискального накопителя;

- установка и настройка кассового программного обеспечения.

Помимо этого, чтобы работать с кассой, нужно заключить договор с оператором фискальных данных.

Учёт онлайн-кассы: основное средство или материальный запас

Предприниматели могут учитывать кассу в составе объектов основных средств (ОС) или материального запаса (МЗ). Чтобы разобраться в том, к какому классу отнести устройство, нужно изучить признаки основных средств. Они перечислены в ФСБУ 6/2020.

Основными средствами считают предметы, которые:

- имеют материально-вещественную форму;

- применяются компанией во время обычной деятельности: при производстве и продаже продукции, при выполнении работ, для управления предприятием;

- используются организацией более 12 месяцев;

- могут принести компании доход в будущем. Если речь идёт о некоммерческой организации, то основное средство должно помочь ей добиться тех целей, ради которых создано это объединение.

В каждой компании должен быть указан нижний предел стоимости основного средства. Сегодня компании могут установить в качестве предела любую сумму, которая будет им удобна. Например, если организация решила, что нижний предел стоимости основного средства равен 100 тысячам руб., то кассу за 120 тысяч руб. нужно проводить как ОС, а кассу за 50 тысяч — как МЗ.

| Действия | Проводки |

|---|---|

| Приобретение кассовой техники стоимостью до 40 000 руб. | |

| Приобретение техники и оформление как МПЗ | Дебет 10 / Кредит 60 |

| Списание расходов на настройку | Дебет 26 (44) / Кредит 60 (76) |

| Введение в эксплуатацию | Дебет 26 (44) / Кредит 10 |

| Приобретение кассовой техники стоимостью дороже 40 000 руб. | |

| Получение техники и оформление как ОС | Дебет 08 / Кредит 60 |

| Включение расходов на настройку в счёт ОС | Дебет 08 / Кредит 60 (76) |

| Введение в эксплуатацию | Дебет 01 / Кредит 08 |

ККТ как основное средство

При приёме техники, которая будет числиться в составе основных средств, информацию об устройстве нужно отразить на счёте 08 «Вложения во внеоборотные активы». Первоначальную цену кассового аппарата необходимо списать в дебет счёта 01 «Основные средства». Бухгалтеру нужно составить акт о приёме объекта по форме № ОС–1.

В первоначальную стоимость устройства потребуется включить цену:

- техники и фискального накопителя;

- кода активации ОФД;;

- затраты на консультацию при покупке аппарата;;

- доставки и установки;;

- программного обеспечения и затраты на его настройку.;

Все суммы указываются без НДС. Стоимость аппарата будет погашена во время начисления амортизации.

Например, если компания купила кассу с фискальным накопителем за 64 тысячи рублей и обратилась в сервисный центр для настройки оборудования, проводки будут такими:

- Дебет 08 Кредит 60 64000,00 руб.: приобретена;

- Дт 19 Кт 60 12800,00 руб.: входной НДС по приобретению;

- Дт 08 Кт 60 10000,00 руб.: настройка;

- Дт 19 Кт 60 2000,00 руб.: входной НДС по услуге настройки;

- Дт 68 Кт 19 14800,00 руб.: к вычету НДС;

- Дт 01 Кт 08 -74000,00 руб.: оприходована как основное средство.

ККТ как материальный запас

Если бухгалтер принимает кассу в качестве материального запаса, она будет проходить по счёту 10 «Материалы». В первоначальную цену запасов войдут все расходы на доставку и настройку оборудования, а также стоимость фискального накопителя. Проводка будет выглядеть следующим образом:

- Дебет 10 Кредит 60 64000,00 рублей: оприходована.

Как отразить покупку кассы в налоговом учёте

Порядок отражения её покупки зависит от системы налогообложения и стоимости оборудования.

Для ОСНО

Если касса не амортизируемая, то она относится к материальным расходам.

В случаях когда цена техники выше 100 тыс. рублей и бизнес использует кассу больше года, она считается амортизируемым имуществом, поэтому стоимость оборудования списывается равномерно в течение всего срока его эксплуатации согласно п. 1 ст. 256 НК РФ.

Для УСН

Если цена кассовой техники более 100 тыс. рублей, то можно признать расходы на амортизацию сразу после введения оборудования в эксплуатацию. В остальных случаях расходы по приобретению кассового аппарата считаются материальными расходами.

При методе начисления расходы списывают в том периоде, когда технику ввели в эксплуатацию, а при кассовом методе — в периоде оплаты.

Для получения вычета должен соблюдаться ряд условий, например, касса должна быть зарегистрирована до 31 декабря 2025 года включительно и применяться в определённых регионах (ЛНР, ДНР, Херсонская и Запорожская область).

При аренде

В этом случае в расходы входит оборудование и услуги, предусмотренные договором с арендодателем. ККТ нужно учитывать на забалансовом счёте 001 «Арендованные основные средства», внеся размер расходов из договора аренды. В бухучёте затраты отражаются в расходах по обычным видам деятельности согласно п. 5 ПБУ 10/99.

Фискальный накопитель, который необходимо установить в кассу, арендовать нельзя, поскольку он принадлежит не арендатору, а владельцу.

Услуги ОФД в случае аренды онлайн-кассы тоже оплачиваются отдельно, а дополнительное оборудование (к примеру, модуль ЕГАИС или сканер штрихкодов) докупаются отдельно.

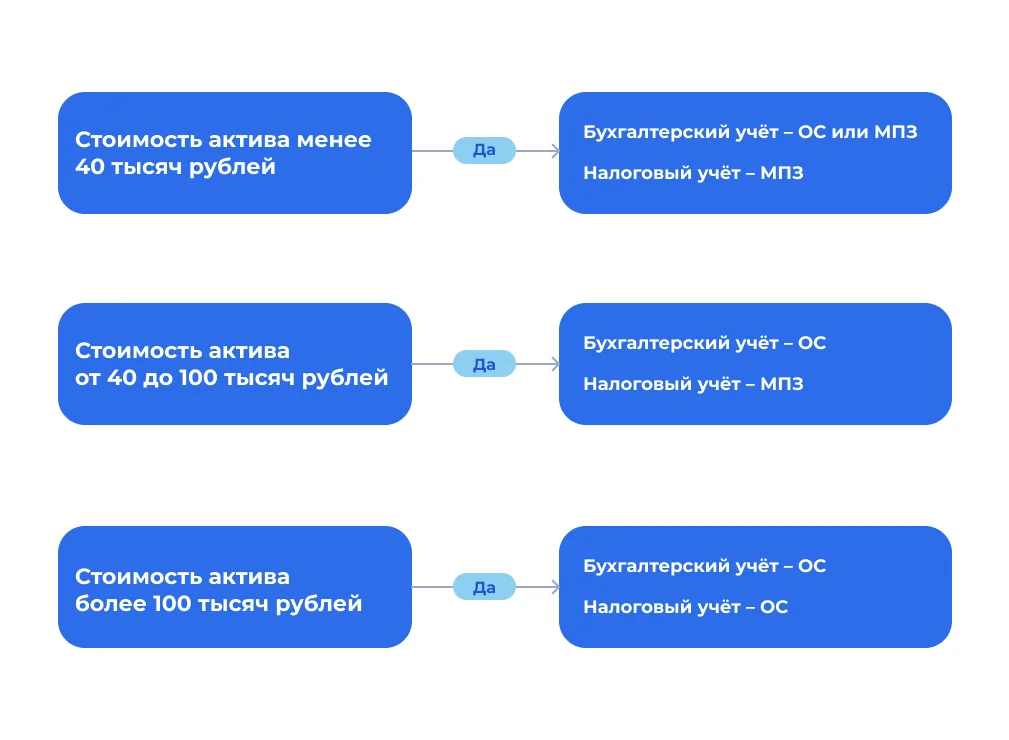

Учёт разницы в лимитах

Чтобы не возникало отложенных налоговых обязательств, компании устанавливают единый лимит для налогового и бухгалтерского учёта.

Если цена имущества превышает лимит, его нужно амортизировать и отнести к основным средствам.

Для бухгалтерского учёта компания устанавливает ограничения по сумме самостоятельно, а для налогового лимит в 100 000 рублей установлен законодательно. В бухгалтерском учёте имеет значение не только стоимость имущества, но и срок его службы. Имущество со сроком службы до 1 года согласно п. 3 ФСБУ 5/2019 в основные средства не вносится.

П. 4, 5 ФСБУ 6/2020 говорит о том, что расходы на приобретение активов, имеющих стоимость ниже установленного лимита, относятся к расходам того периода, в котором была приобретена техника.

Особенности применения положений ФСБУ 6/2020 к несущественным активам

Компании вправе не придерживаться требований ФСБУ 6/2020, действующих в отношении несущественных активов, но при этом они обязаны делать соответствующие примечания в бухгалтерской и налоговой отчётности, отмечая лимит стоимости. Вести учёт таких активов можно в порядке, который предусмотрен для бухгалтерского учёта запасов. Вести его можно, не оценивая их и не отображая на счетах.

Лимит может быть установлен как по одному активу, так сразу по всем несущественным активам организации.

Как отражается фискальный накопитель в бухгалтерском учёте

Учёт фискального накопителя (ФН) зависит от того, как компания отразила в документах покупку онлайн-кассы, в которую установлен накопитель. Если кассу оформили как основное средство, то ФН также будет учтён как основное средство. Если касса числится как материальный запас, то накопитель тоже будут считать МЗ.

При замене ФН новый фискальный накопитель потребуется поставить на учёт отдельно и зарегистрировать его в ФНС.

Допустим, что компания приобрела ФН за 6 тысяч рублей и заплатила 1,5 тысячи рублей за замену устройства. В этом случае НДС составит 1 тысячу 250 рублей. Если изначально накопитель был записан как основное средство, проводки будут выглядеть так:

- Дебет 10 Кредит 60 5000,00 руб.: покупка ФН для замены;

- Дт 08 Кт 10 5000,00 руб.: ФН включён в расходы компании;

- Дт 08 Кт 60 1250,00 руб.: услуги по замене ФН включены в расходы компании;

- Дт 19 Кт 60 1250,00 (1000,00+250,00) рублей: входной НДС;

- Дт 68 Кт 19 1250,00 руб.: к вычету НДС;

- Дт 01 Кт 08 7000,00 руб.: увеличение стоимости;

- Дт 60 Кт 51 7500,00 руб.: оплата накопителя и услуг.

Если накопитель учтён как материальный запас, проводки будут такими:

- Дебет 10 Кредит 60 5000,00 руб.: покупка ФН для замены;

- Дт 44 Кт 10 5000,00 руб.: ФН отражён в затратах компании;

- Дт 44 Кт 60 1250,00 руб.: услуги по замене ФН включены в расходы компании;

- Дт 19 Кт 60 1250,00 (1000,00+250,00) руб.: входной НДС;

- Дт 68 Кт 19 1250,00 руб.: к вычету НДС;

- Дт 60 Кт 51 7500,00 руб.: оплата накопителя и услуг.

Плюсы использования КММ в бухгалтерском учёте

К преимуществам использования контрольно-кассовой техники касательно ведения бухгалтерского учёта можно отнести тот факт, что многие виды отчётов, необходимых в работе с онлайн-кассой, техника формирует автоматически.

Так, с её помощью можно формировать отчёты:

- о фискализации;

- о внесении изменений в параметры работы устройства;

- о закрытии и открытии смены;

- о закрытии фискального накопителя.

Также с помощью онлайн-кассы можно сформировать чек коррекции.

Отчёт о закрытии смены, который формирует касса, служит для оформления приходного ордера.

Популярные вопросы

Если контрольно-кассовая техника используется в обособленных подразделениях компании, то в каждой из них нужно вести собственную кассовую книгу. В начале рабочего дня формируют отчёт об открытии смены, в конце — о закрытии. Затем деньги на основании ПКО приходуются в кассу подразделения, о чём в кассовой книге делается соответствующая запись.

При переходе на другую систему налогообложения контрольно-кассовую технику нужно заново зарегистрировать в ФНС. Если предприниматель использовал одну систему налогообложения, а теперь намерен применять несколько, например, совмещать УСН и патент, в настройках кассы нужно ввести оба налоговых режима.

В этом случае контрольно-кассовую технику нужно снять с регистрации и передать или продать её другому пользователю. Также нужно закрыть фискальный накопитель. Он должен храниться в течение 5 лет после ликвидации организации.

В этом случае контрольно-кассовая техника учитывается как имущество, полученное в качестве вклада в уставный капитал организации. Для расчёта налога на прибыль она принимается по стоимости, установленной по данным налогового учёта передающей стороной на дату передачи права собственности принимающей стороне.

Порядок отражения ККТ, переданной в безвозмездное пользование, зависит от условий передачи.

Если пользователь обязуется содержать имущество и выполнять условия его использования, то оно признаётся объектом аренды. В этом случае право пользования контрольно-кассовой техники отражается в бухгалтерском учёте по справедливой стоимости арендных платежей.

Если же функции по содержанию имущества возложены на передающую сторону, то в учёте ККТ отражается на забалансовом счёте 01 «Имущество, полученное в пользование».

В этом случае контрольно-кассовая техника всё равно признаётся амортизируемым имуществом. В отношении её собственник может оформить простой, учтя начисленную амортизацию как расход, либо перевести кассу на консервацию. По истечении 3 месяцев консервации кассу можно исключить из числа амортизируемого имущества.

Невыдача чеков, игнорирование запросов налоговой службы, проблемы с передачей данных ОФД, нарушение в порядке расчётов, а также ошибки в учёте и отчётности грозят предпринимателям штрафными санкциями. Подробнее об этом читайте в наших статьях «Штрафы за отсутствие онлайн-кассы» и «Искажение отчётности».