С развитием цифровой экономики всё больше стран переходят к электронным методам ведения бухгалтерии и контроля за финансовыми операциями и расчётами предприятий. Одним из важнейших элементов этого служит использование кассовой техники. При нарушении работы на ИП или ЮЛ будут налагаться штрафы за отсутствие онлайн-касс.

Чтобы ответить на вопрос, зачем вообще нужен кассовый аппарат, стоит рассмотреть функции техники. Она позволяет:

- Фиксировать все денежные операции.

- Формировать бумажные и электронные чеки и отдавать их клиентам.

- Автоматически передавать данные о каждом совершённом расчёте в налоговую службу.

- Вдолгую сохранять фискальные данные.

Это обеспечивает бизнесам прозрачность и возможность моментальной проверки операций.

Размеры и условия штрафов за неиспользование онлайн-кассы и работу с чеками определяются законодательством. В РФ все штрафы за неправильную работу с кассовой техникой описаны в Федеральном законе № 54.

В этой статье мы разберём, кто их выписывает и какие суммы бизнесы могут заплатить в виде штрафа за неприменение ККТ. Также поговорим о том, можно ли избежать денежных санкций и что для этого необходимо сделать.

Кто обязан использовать онлайн-кассу в 2025 году и кто может без неё обойтись

Цифровой кассовый аппарат или онлайн-касса – это современное высокотехнологичное устройство для проведения и регистрации денежных операций. Такое устройство позволяет совершать оплату товаров и услуг различными способами: наличными, банковскими картами или через интернет-системы. Также онлайн-касса позволяет фиксировать факт передачи денежных средств организации в виде бумажных и электронных чеков.

На сегодняшний день ККТ должны использовать все индивидуальные предприниматели и юридические лица, которые продают товары или оказывают услуги. При этом есть исключения. Согласно № 54-ФЗ, существует целый список предприятий, которые могут законно не использовать онлайн-кассу. К ним относятся:

- Организации, работающие в сфере кредитования.

- Компании, специализирующиеся на приёме стеклотары от граждан.

- Организации и ИП, которые предлагают услуги по уходу и присмотру за детьми.

- Индивидуальные предприниматели, использующие Налог на профессиональный доход и Патентную систему налогообложения.

- Фирмы, оказывающие услуги по проведению религиозных церемоний и обрядов.

- Аптечные учреждения, расположенные в сельских фельдшерско-акушерских пунктах.

- Фирмы, осуществляющие продажу молока и кваса на розлив, а также газет и журналов на бумажном носителе.

- Компании и ИП, которые занимаются торговлей на рынках, ярмарках и в других розничных точках продаж.

С полным списком всех организаций вы можете ознакомиться в самом Федеральном законе № 54 (статья 2).

С 1 марта 2025 года от работы с ККТ освобождены организации и ИП, принимающие у населения вторичные ресурсы (упаковка, тара, пригодная для переработки), кроме лома чёрных и цветных металлов, драгоценных камней и металлов. Также от обязанности работать с контрольно-кассовой техникой освобождены ИП и ООО, оказывающие образовательные и физкультурно-оздоровительные услуги (тренеры, репетиторы), у которых этот вид деятельности основной.

Кто выписывает штрафы за работу без онлайн-кассы

Обычно штрафы за неприменение ККТ выписываются Федеральной налоговой службой в ходе специальных проверок. Они могут проводиться как налоговыми органами, так и Роспотребнадзором. Если в ходе проверки были обнаружены нарушения, составляется протокол, который направляется в налоговую службу для вынесения решения о штрафе.

Как проводятся проверки ККТ

Согласно № 294-ФЗ, на территории РФ могут проводиться внеплановые кассовые проверки по работе с ККТ. Это мероприятия, которые организовываются ФНС по отношению к налогоплательщику. Причинами для такой проверки могут послужить различные обстоятельства. Например, подозрения в нарушении налогового законодательства, получение информации от других организаций или жалобы граждан.

По правилам законодательства территориальные налоговые органы могут осуществлять:

- Профилактический визит. Обычно проводится беседа по месту осуществления деятельности. Также возможна видеоконференция (статья 52 № 248-ФЗ).

- Документарную проверку. Осуществляется на базе осмотра бумажных носителей (статья 72 № 248-ФЗ).

- Выездное обследование осуществляется на территории налогоплательщика на основании решения руководителя ФНС с непосредственным согласованием прокуратуры (статья 89 НК РФ).

- Контрольную закупку (инспектором выполняется приобретение товара или услуги и проверяется взаимодействие с ККТ).

Подробно о действии ограничений на проверки бизнеса рассказывает наша статья «Мораторий на проверки малого и среднего бизнеса в 2025 году».

Что будет, если работать без кассы в 2025 году: основные штрафы и их размеры

Всего выделяют несколько основных административных правонарушений: штраф за неприменение онлайн-кассы, неправильная работа с кассовой дисциплиной, непробитие чеков для клиентов и игнорирование запросов ФНС по поводу ККТ, отсутствие касс у арендаторов торгового места на розничном рынке. Ниже представлены все варианты с размерами штрафов.

| Размер штрафа для различных лиц бизнеса | |||

|---|---|---|---|

| Название правонарушения и статья КоАП РФ | Для индивидуальных предпринимателей | Для должностных лиц | Для ЮЛ (организаций) |

| Неприменение ККТ – правонарушение совершено впервые (ч. 2 ст. 14.5) | От 25% до 50% от одного расчёта (при этом сумма должна быть более 10 000 рублей) | От 75 % до 100% от одного расчёта (при этом сумма должна быть более 30 000 рублей) | |

| Неприменение ККТ – правонарушение совершено повторно (ч. 3 ст. 14.5) | Приостановление деятельности предприятия до 90 суток | Запрет на ведение деятельности от одного года до двух лет | Приостановление деятельности предприятия до 90 суток |

| Нарушение кассовой дисциплины: неправильная регистрация, нарушение правил использования и т.д. (ч. 4 ст. 14.5) | От 1 500 до 3 000 рублей или предупреждение | От 5 000 до 10 000 рублей или предупреждение | |

| Невыдача чека клиенту (ч. 6 ст. 14.5) | 2 000 рублей | 10 000 рублей или штраф | |

| Игнорирование просьб и запросов от ФНС (ч. 5 ст. 14.5) | От 1 500 до 3 000 рублей или предупреждение | От 5 000 до 10 000 рублей или предупреждение | |

| Отсутствие ККТ у арендаторов торгового места на розничном рынке. Для управляющих компаний (№ 284-ФЗ) | От 40 000 до 50 000 рублей и от 50 000. до 80 000 рублей при повторном нарушении (должностные лица) | От 100 000 до 300 000 рублей | |

Вам может понадобиться

Как избежать штрафа за работу с онлайн-кассой

Если всё-таки вышло, что вы совершили ошибку при работе с ККТ при продаже товара или услуги, ситуацию можно исправить и без штрафа. Для этого необходимо обнаружить недочёт, устранить его и отправить об этом информацию в ФНС. Главное — успеть до того момента, как налоговая сама узнает о нарушении правил и известит вас.

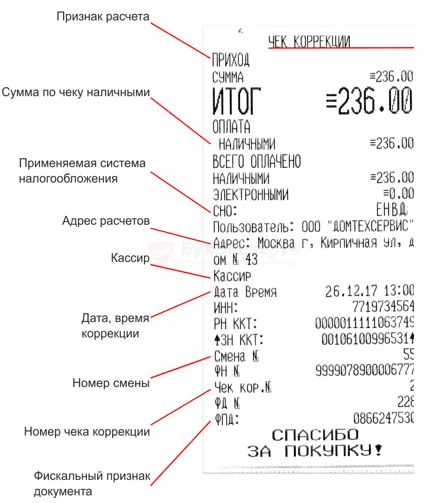

Чтобы исправить ситуацию, сформируйте чек коррекции. В него внесите все данные, которые укажут, что именно вы обнаружили ошибку и устраняете её:

- В пункте «Тип коррекции» поставьте «Самостоятельная операция» или 0.

- Внесите дату, когда был распечатан неправильный чек.

- Укажите верный фискальный признак.

- Перенесите все данные из прошлого чека в новый без ошибок.

Популярные вопросы

Выписывают ли штрафы компаниям из реестра МСП за нарушение правил?

Бизнесы, которые являются малым и средним бизнесом, также обязаны использовать ККТ. При правонарушениях, связанных с неприменением ККТ, организациям также выписываются штрафы по статьям в виде сумм в меньшем объёме.

- Ответственность за неприменение ККТ (первый эпизод) – от 37% до 50% от суммы расчёта.

- Если не нанесён крупный вред государству или людям, то штраф заменяется на предупреждение.

- Нарушение кассовой дисциплины и невнимание к просьбам и запросам ФНС – сумма от 2 500 до 5 000 рублей.

- Непробитие чека на ККТ – 5 000 рублей.

Есть ли срок давности для привлечения к ответственности?

Да, срок давности для привлечения к ответственности за неприменение ККТ составляет один год.