Нулевая отчётность на УСН — это налоговая декларация, которая заполняется прочерками из-за отсутствия показателей в отчётном периоде. Нулевая декларация сдаётся в обязательном порядке. Расскажем, в каких случаях отчётность на УСН является нулевой и как правильно её оформить и сдать.

Что такое нулевая декларация УСН

Применять УСН могут как ИП, так и организации. Данный режим подразумевает упрощённый вариант работы с отчётностью: нет необходимости сдавать бухгалтерский баланс или декларацию по налогу на прибыль. Основным отчётным документом для упрощенцев является декларация УСН, содержащая все необходимые сведения о деятельности компании или предпринимателя.

Обязанность отчитаться перед налоговой посредством этой декларации сохраняется даже в том случае, если в отчётном периоде у предприятия или ИП не было налогооблагаемой базы. Такая декларация будет называться нулевой.

В каких случаях сдаётся нулевой отчёт по УСН

ООО сдают нулёвки, если не ведут деятельность: не покупают и не продают товары, работы и услуги, не имеют движений по расчётным счетам и кассе, а также не платят сотрудникам или вовсе их не имеют.

ИП на УСН сдают нулевую отчётность в следующих случаях:

- предприниматель зарегистрировался в конце года и ещё не начал вести деятельность, но отчитаться в новом году за предыдущий уже обязан;

- предприниматель совмещает УСН и ПСН, но доход получает только по той деятельности, которая на патенте;

- действует льготный период, когда предприниматель временно не ведёт деятельность и не платит взносы за себя — например, он

- находится в отпуске по уходу за ребёнком до полутора лет, за пожилым человеком старше 80 лет, инвалидом, или служит в армии по призыву.

Порядок заполнения нулевого отчёта УСН

Нулевую декларацию сдают на том же бланке, что и обычную. С 2023 года используется форма, утверждённая Приказом ФНС от 25 декабря 2020 года № ЕД-7-3/958 (в последней редакции). При заполнении следует руководствоваться порядком, который содержит Приложение 2 указанного Приказа.

Скачать бланк декларации по УСН

Важной особенностью нулевой отчётности является отсутствие каких-либо показателей. Поэтому при заполнении нулевой декларации ООО или ИП должны указать только реквизиты, необходимые налоговой для принятия отчётности. Остальные строки в бланке не должны содержать никакой информации. В бумажной версии отчёта на месте отсутствующих данных лучше проставить прочерки. Если же документ оформляется в электронном виде, то ячейки можно просто оставить пустыми.

Теперь кратко разберём порядок заполнения нулевой отчётности для УСН.

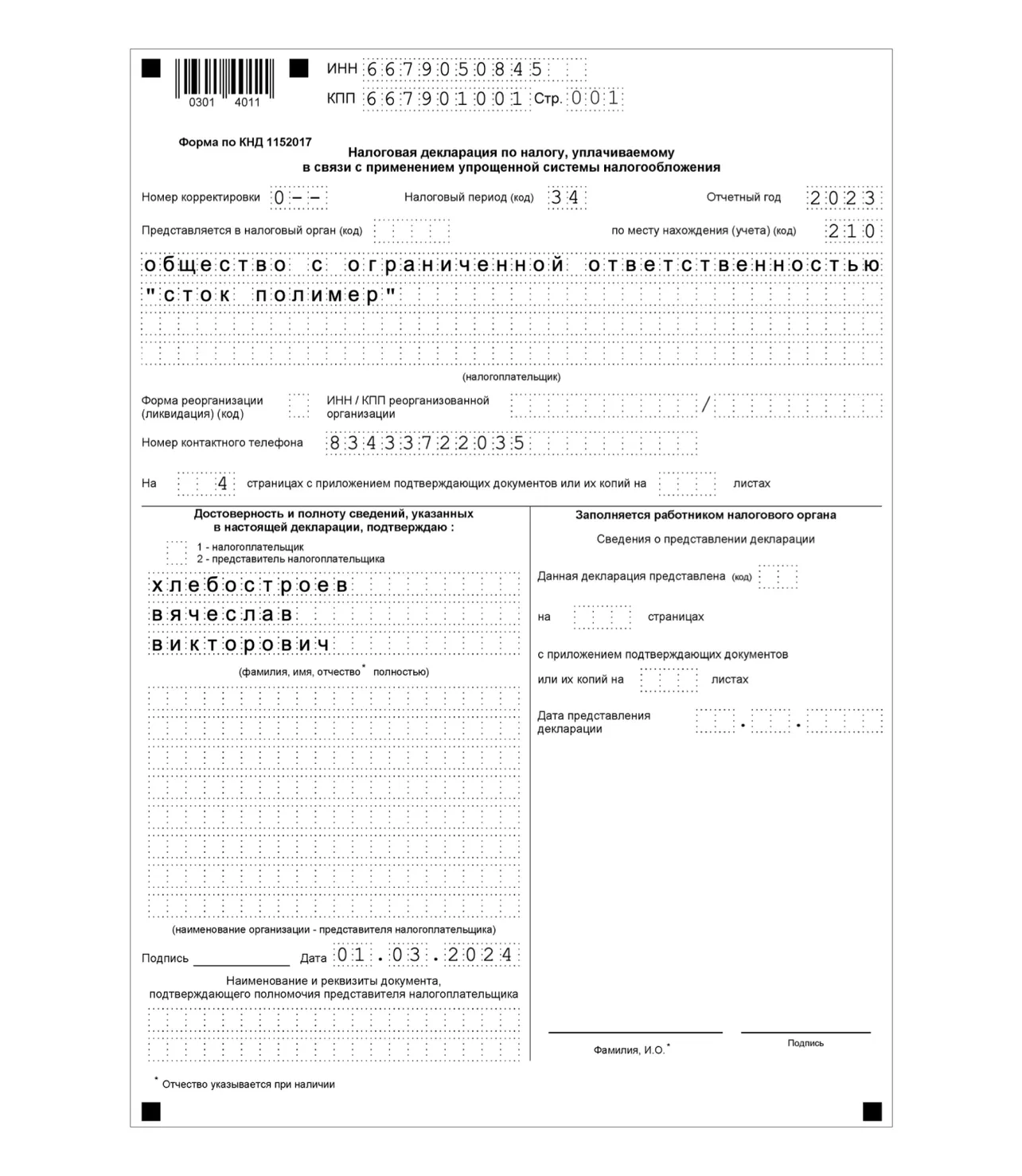

Титульный лист

Независимо от объекта налогообложения и формы бизнеса, отчитывающиеся обязаны заполнить титульный лист декларации. Здесь отражаются все регистрационные данные налогоплательщика:

- ИНН и ФИО предпринимателя, КПП и ИНН организации;

- номер корректировки (по умолчанию ставится значение «0»);

- номер налоговой инспекции, в которой налогоплательщик состоит на учёте;

- код налогового периода («34» — если оформляется стандартный отчёт за прошедший год, «50» — при закрытии предприятия);

- отчётный год;

- код по месту нахождения (для предпринимателей — «120», для ООО — «210»);

- реквизиты доверенности (при необходимости);

- подпись ИП/руководителя, дата и контактные данные.

Нулевая отчётность УСН: образец титульного листа

Далее порядок заполнения будет зависеть от объекта налогообложения, который применяет налогоплательщик.

Состав отчёта для УСН «Доходы»

Компании и ИП, работающие на объекте «Доходы», заполняют только Раздел 1.1 и Раздел 2.1.1.

В Разделе 1.1 нулевой декларации заполняется только строка 010, предназначенная для указания ОКТМО муниципального образования, в котором налогоплательщик стоит на учёте.

В Разделе 2.1.1 фиксируются особенности определения налоговой базы в отчётном периоде. В нулевой декларации заполняется:

- ячейка 101 — код признака применения налоговой ставки;

- ячейка 102 — если есть трудоустроенные работники, ставится «1», если нет работников — «2»;

- ячейки 120 – 123 содержат информацию о налоговых ставках за каждый квартал; достаточно указать цифру, например, «6» (если применяется стандартная ставка 6% для объекта «Доходы»);

- ячейка 124 — обоснование применения льготной налоговой ставки (для тех, кто работает по заниженной ставке).

Остальные поля остаются пустыми или с прочерками.

УСН нулевая отчётность: образец декларации «Доходы»

Состав отчёта для УСН «Доходы минус расходы»

ИП и ООО на объекте «Доходы минус расходы» заполняют Раздел 1.2 и Раздел 2.2 по аналогии с тем, что было рассмотрено выше. В Разделе 1.2 указывается только ОКТМО муниципального образования в строке 010. А в Разделе 2.2 заполняется:

- ячейка 201 — код признака применения налоговой ставки;

- ячейки 260—263 — налоговая ставка за каждый квартал в виде цифры (например, «15»);

- строка 264 — обоснование применения заниженной налоговой ставки.

Остальные ячейки остаются пустыми или с прочерками.

Скачать образец нулевой декларации «Доходы минус расходы»

Раздел 3 декларации по УСН

Данный раздел декларации должны заполнить только те предприятия и ИП, которые получают целевое финансирование. Объект налогообложения в этом случае значения не имеет.

В Разделе 3 отражается информация о полученных грантах, вложениях на безвозмездной основе, средствах инвесторов и пр. Для каждого вида полученных средств нужно указать код из перечня, который содержится в Приложении № 6 Приказа ФНС от 25.12.2020 № ЕД-7-3/958.

Сроки представления нулевой отчётности УСН в 2025 году

Нулевая декларация УСН сдаётся в те же сроки, что и обычная. В 2025 году упрощенцы будут отчитываться по итогам 2024 года.

ООО обязаны сдать декларацию в срок с 1 января по 25 марта, а индивидуальные предприниматели — с 1 января по 25 апреля.

Способы сдачи нулевой декларации

Декларация по УСН всегда представляется в ИФНС по месту регистрации ООО или ИП. Существует несколько способов сдачи отчётности:

- представить заполненный бумажный бланк лично в налоговую;

- выслать документ по почте;

- сдать декларацию в электронном формате через личный кабинет налогоплательщика на сайте ФНС (актуально для ИП);

- сдать документ в электронном виде через оператора ЭДО.

Каждый сервис предлагает выгодные тарифы для организаций и ИП, которые сдают только нулевую отчётность.

Распространённые ошибки при заполнении и сдаче нулевых отчётов

Теперь рассмотрим самые частые ошибки, которые упрощенцы допускают при оформлении декларации по УСН.

- Неправильный объект налогообложения. Например, компания или предприниматель, работающие на объекте «Доходы минус расходы», ошибочно заполняют разделы по объекту «Доходы».

- Неверные реквизиты. Сюда можно отнести все ошибки и опечатки, связанные с заполнением данных налогоплательщика. Если ошибка замечена после сдачи декларации, важно сразу же оформить и сдать уточнённый вариант документа, указав номер корректировки на титульном листе («1» для первого корректировочного отчёта, «2» — для второго и т.д.).

- Использование устаревших бланков. Как уже было сказано выше, сдача декларации в устаревшей форме приравнивается к непредставленной отчётности. Так как текущая форма декларации очень похожа на предыдущую, важно ориентироваться на актуальные законодательные акты. Так, например, в 2024 и 2025 году следует ориентироваться на последнюю редакцию Приказа ФНС № ЕД-7-3/958.

Ответственность за несдачу нулевой отчётности

За просрочку или несдачу декларации УСН налогоплательщику грозит штраф в размере 5% от суммы налога, подлежащего уплате, за каждый полный и неполный месяц просрочки.

Может показаться, что несдача нулевой декларации не повлечёт за собой штрафов, поскольку база налогообложения равна нулю и начислять 5% просто не с чего. Однако статья 119 НК РФ устанавливает, что при нарушении порядка сдачи отчётности штраф в любом случае не может быть меньше 1000 рублей и больше 30% от суммы неуплаченного налога. Следовательно, налогоплательщик, не представивший нулевую декларацию вовремя, может быть оштрафован на 1000 рублей.

Часто задаваемые вопросы

Теперь рассмотрим вопросы, которые часто возникают у руководителей бизнеса и предпринимателей, столкнувшихся с нулевой отчётностью УСН.

Да, обязательно. Именно по нулевой декларации ФНС узнаёт, что в отчётном периоде ООО или ИП не вели деятельность и не получали дохода. Однако если у налогоплательщика не было доходов, но были расходы, то декларация в таком случае не будет являться нулевой.

Нужно. Отчётность, связанная с работниками, предоставляется в отдельных формах (6-НДФЛ и расчёт по страховым взносам). Нет работников — нет отчётности по кадрам. Но нулевую декларацию УСН в любом случае придётся сдать.

Наличие нулевой декларации само по себе исключает наличие базы налогообложения и, как следствие, суммы к уплате налога. А вот фиксированные страховые взносы предприниматели на УСН обязаны платить в любом случае, даже если их деятельность приостановлена и декларация за отчётный период является нулевой. В 2024 году эта сумма равна 49 500 рублям.