Одно из самых значимых изменений в отчётности — форму 4-ФСС в 2023 году не сдают. На смену целому ряду отчётов по застрахованным лицам пришёл новый отчёт, поэтому сдача 4-ФСС в 2023 году невозможна.

С 1 января 2023 года ПФР и ФСС стали единым Социальным фондом. В связи с этим изменились тарифы страховых взносов и правила сдачи отчётности по застрахованным лицам.

Как и во многих других отчётах, в форме 4-ФСС в 2023 году изменения были радикальными. Отчёты СЗВ-ТД, СЗВ-СТАЖ, 4-ФСС и ДСВ-3 объединились в сводной форме — ЕФС-1. Старая форма 4-ФСС в 2023 году стала разделом 2 нового отчёта.

Раздел 2 заполняют следующие категории страхователей:

- все организации вне зависимости от организационно-правовой формы;

- ИП, нанимающие физлиц, подлежащих обязательному социальному страхованию от несчастных случаев на производстве и профзаболеваний.

Исключение составляют организации и ИП на Автоматизированной Упрощённой системе налогообложения - АУСН. Они освобождены от сдачи отчётности по взносам «на травматизм».

Раздел 2 формы ЕФС-1 состоит из следующих подразделов:

- подраздел 2.1 «Расчёт сумм страховых взносов»;

- подраздел 2.1.1 «Сведения об облагаемой базе для исчисления страховых взносов и исчисленных страховых взносах для организаций с выделенными самостоятельными классификационными единицами (СКЕ) или для организаций – государственных (муниципальных) учреждений, часть деятельности которых финансируется из бюджетов всех уровней и приравненных к ним источников (частичное финансирование), а также страхователей, исчисляющих страховые взносы по нескольким основаниям»;

- подраздел 2.2 «Сведения, необходимые для исчисления страховых взносов страхователями, указанными в пункте 2.1 статьи 22 Федерального закона от 24 июля 1998 г. № 125-ФЗ»;

- подраздел 2.3 «Сведения о результатах проведённых обязательных предварительных и периодических медицинских осмотров работников и проведённой специальной оценке условий труда на начало года».

Подразделы 2.1 и 2.3 обязаны заполнять все работодатели, а вот подразделы 2.1.1 и 2.2 заполняются только в том случае, если для них есть показатели.

Раздел 2 сдаётся ежеквартально до 25 числа месяца, следующего за истёкшим кварталом. Если деятельность в отчётном периоде не велась, необходимо сдать нулевой отчёт.

Подробнее о форме ЕФС-1 и другой отчётности, которая сдаётся в Социальный фонд России, читайте в нашей статье «Отчётность в СФР».

Для новой формы действует такое же правило, как и для старых отчётов в Пенсионный фонд: её можно сдать на бумаге, если среднесписочная численность застрахованных лиц не превышает 10 человек. От работодателей, у которых больше сотрудников, СФР принимает отчётность только в электронном виде.

Сдать отчётность в СФР вовремя и без ошибок поможет один из сервисов от «Калуга Астрал», предназначенных для сдачи электронной отчётности. «Астрал Отчёт 5.0» — это удобный онлайн-сервис, в котором можно вести несколько организаций в режиме одного окна, «Астрал Отчёт 4.5» — программа для ПК, в которой есть всё для сдачи отчётности онлайн, а «1С-Отчётность» можно использовать в привычном интерфейсе 1С.

Форма 4-ФСС — это обязательный расчёт по взносам на страхование сотрудников от несчастных случаев на производстве и профессиональных заболеваний. В нём же указывают данные о пособиях при травмах, о медосмотрах и специальной оценке рабочих мест.

Кто, куда и как сдаёт отчёт 4-ФСС

4-ФСС сдают ИП и организации, которые начисляют выплаты работникам по трудовым договорам или договорам ГПХ. Для предпринимателей без сотрудников сдача 4-ФСС обязательна, если они платят добровольные взносы за себя же.

Отчёт нужно направить в территориальное отделение ФСС:

- по месту нахождения организации (в том числе при наличии обособленных подразделение без собственного расчётного счёта или не начисляющих зарплату сотрудникам);

- по месту учёта подразделения, если оно выделено на отдельный баланс, имеет сотрудников и самостоятельно им платит;

- по месту жительства ИП.

Отчёт 4-ФСС подаётся 4 раза в год: по окончании первого квартала, полугодия, девятимесячного периода и года. Срок сдачи формы зависит от вида, в котором она подаётся. Он же, в свою очередь, зависит от количества застрахованных лиц:

- если их до 10 человек включительно, то можно подавать 4-ФСС на бумаге или в электронном виде на выбор работодателя;

- если 11 и более — только в электронном виде.

Сроки сдачи 4-ФСС в 2022 году

Крайняя дата представления формы в электронном виде — 25 число месяца, следующего за отчётным кварталом, в бумажном виде — 20 число.

| Вид отчёта | Отчётный период | Крайний срок сдачи |

|---|---|---|

| 4-ФСС в бумажном виде | 2021 год | 20.01.2022 |

| I квартал 2022 года | 20.04.2022 | |

| I полугодие 2022 года | 20.07.2022 | |

| 9 месяцев 2022 года | 20.10.2022 | |

| 2022 год | 20.01.2023 | |

| 4-ФСС в электронном виде | 2021 год | 25.01.2022 |

| I квартал 2022 года | 25.04.2022 | |

| I полугодие 2022 года | 25.07.2022 | |

| 9 месяцев 2022 года | 25.10.2022 | |

| 2022 год | 25.01.2023 |

Штраф за несвоевременную сдачу 4-ФСС

За нарушение сроков сдачи 4-ФСС организацию могут привлечь к ответственности по ст. 26.30 Федерального закона от 24 июля 1998 года № 125-ФЗ. Штраф составит 5% от суммы взносов, начисленной за последние три месяца отчётного или расчётного периода, за каждый полный и неполный месяц со дня, установленного для подачи расчёта. При этом штраф не должен превышать 30% этой суммы и быть меньше 1 000 рублей.

Кроме этого, за нарушение порядка сдачи отчётности, например, если численность сотрудников на предприятии больше 25 человек, но отчёт сдали в бумажном виде — предусмотрен штраф 200 рублей.

Новая форма 4-ФСС 2022: что нужно знать

С 11 июня 2022 года действует новая форма расчёта 4-ФСС, утверждённая Приказом ФСС от 14 марта 2022 года № 80. Отчёт состоит из титульника и пяти таблиц. Главные изменения связаны с окончательным переходом на прямые выплаты. Из новой формы убрали графы, строки и таблицы, в которых раньше работодатели отражали свои расходы на выплату пособий по соцстрахованию от несчастных случаев и профзаболеваний. Есть и структурные изменения.

Рассмотрим подробнее, что изменилось в новой форме 4-ФСС.

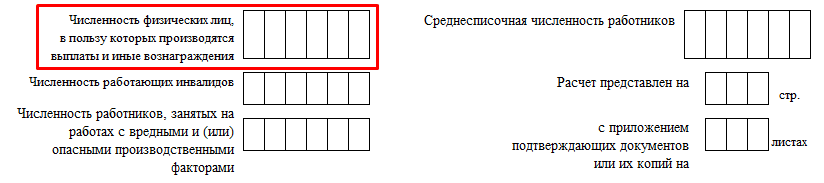

Титульный лист

Появился новый показатель «Численность физических лиц, в пользу которых производятся выплаты и иные вознаграждения». В новой графе указывают численность сотрудников, получивших доходы от работодателя. Показатель берётся на конец отчётного периода.

Кроме этого, на первом листе по-прежнему заполняются такие поля:

- номер страхователя в ФСС;

- код подчинённости — 5-значный код отделения ФСС;

- номер корректировки — при первичной подаче «000»;

- отчётный период. Заполняется поле так: если форма подаётся за 1 квартал, в первых двух ячейках прописывают «03», за полугодие — «06», за девять месяцев — «09», за год — «12». Если форма подаётся для возмещения расходов, то в двух последних ячейках проставляется порядковый номер обращения в формате «01»;

- отчётный год;

- прекращение деятельности — если страхователь ликвидируется, указывается литера «Л»;

- наименование компании или имя предпринимателя;

- основные коды — ИНН, КПП (для организаций), государственный регистрационный номер, ОКВЭД. Если предприятие бюджетное, проставляется соответствующий код;

- телефон и адрес;

- среднесписочная численность персонала с выделением инвалидов и лиц, занятых на вредных и опасных производствах;

- количество страниц расчёта и приложений.

В нижнем блоке справа страхователь подтверждает верность внесённых сведений, ставит свою подпись и указывает дату. Тут нужно отразить:

- код лица, которое подписывает документ: 1 — директор компании или сам предприниматель, 2 — доверенное лицо, 3 — правопреемник;

- ФИО подписывающего форму лица;

- в последних строках — реквизиты доверенности (если подпись ставит представитель).

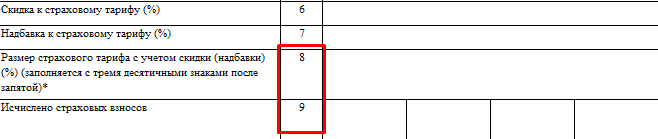

Таблица 1

Теперь она называется «Расчёт сумм страховых взносов» (раньше — «Расчёт базы для начисления взносов»).

Из таблицы 1 исключили строку 8 «Дата установления надбавки», но добавили строку 9 «Исчислено страховых взносов» — в ней указываются суммы исчисленных страховых взносов, ранее попадавших в таблицу 2.

Строки 1-4 заполняются суммарно за период и с разбивкой за каждый из трёх последних месяцев. В них нужно указать:

- суммы выплат физлицам;

- необлагаемые взносами суммы;

- базу, то есть разницу между этими показателями;

- выплаты в пользу инвалидов.

В строках 5-9 рассчитывается страховой тариф:

- 5 — базовый размер тарифа;

- 6 — скидка к нему;

- 7 — надбавка;

- 8 — размер надбавки с учётом скидки;

- 9 — сумма исчисленных страховых взносов.

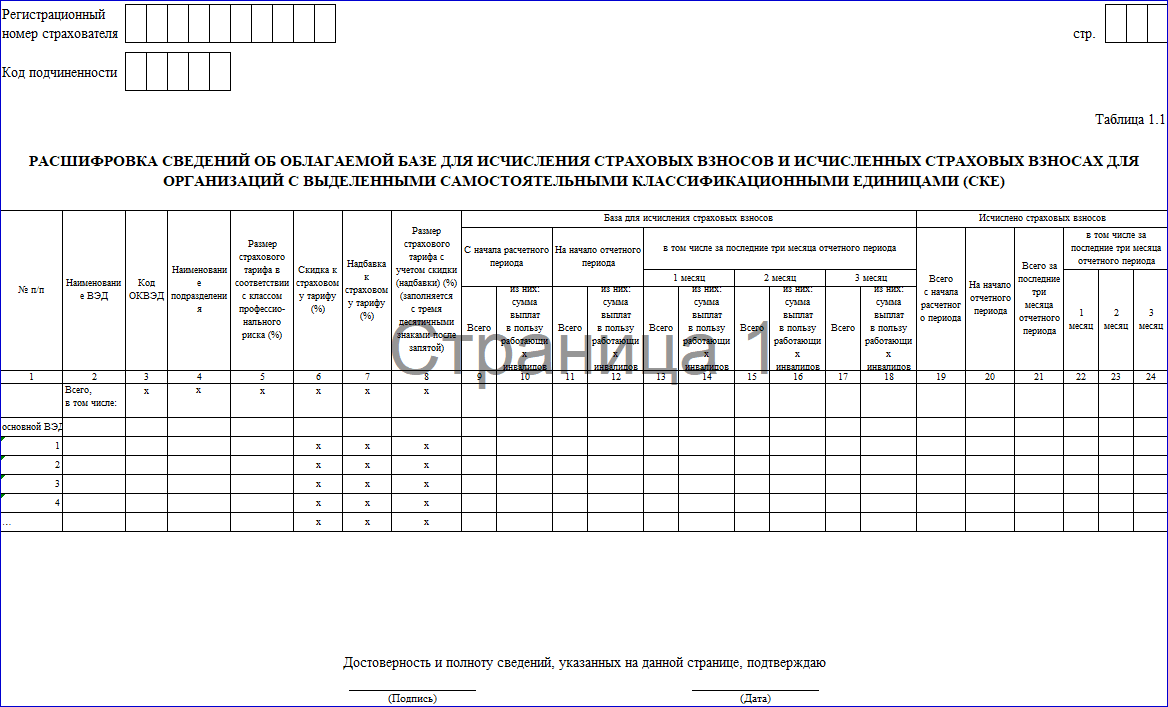

Таблица 1.1

Раньше эта таблица называлась «Раздел СКЕ/ИФ».

Эту таблицу заполняют те страхователи, деятельность «обособок» и структурных подразделений которых отличается от основной. Такие подразделения называются самостоятельными классификационными единицами (СКЕ), им устанавливается свой тариф взносов от НС и ПЗ.

В строку «Основной ВЭД» включаются данные, которые относятся к части деятельности, не выделенной в самостоятельную классификационную единицу (СКЕ). А во второй и последующих строках — данные по СКЕ. Появилась итоговая строка «Всего», где суммируются значения по всем строкам соответствующих граф.

Базу для исчисления страховых взносов нужно указывать с начала расчётного (графы 9, 10) и на начало отчётного периода (графы 11, 12).

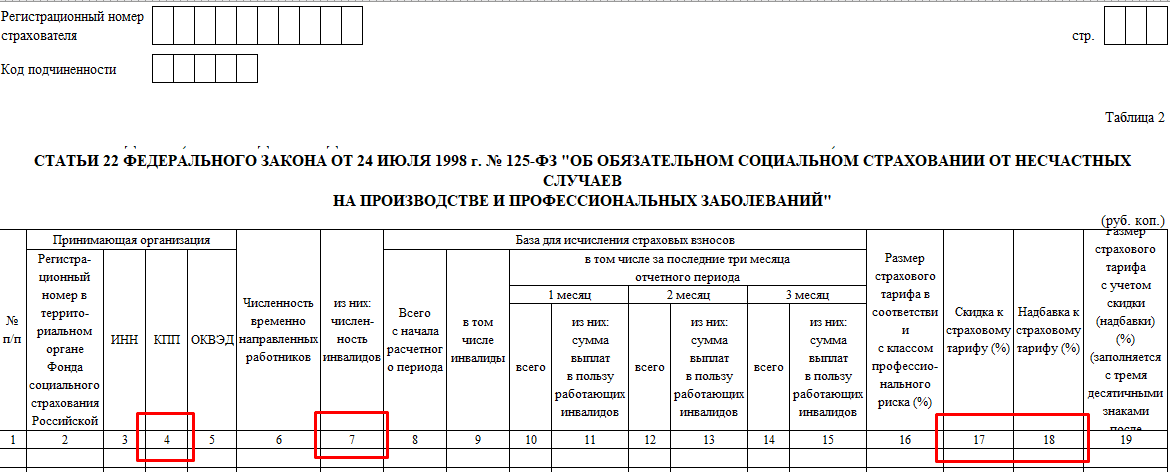

Таблица 2

Таблицей 2 стала прежняя таблица 1.1. Её заполняют, если в течение периода страхователь направлял своих сотрудников в другие компании. В таблице 2 отражают данные, которые нужны для расчёта взносов за них. По строкам вносятся сведения по каждому субъекту, куда направлялись работники.

В таблице 2 появились четыре новые колонки: КПП принимающей стороны, численность переведённых работников-инвалидов, скидка к страховому тарифу, надбавка к страховому тарифу.

Таблица 3

В эту таблицу включают данные о численности персонала, пострадавшего от несчастных случаев. Раньше они включались в таблицу 4. Состав сведений не изменился.

В строках нужно отразить:

- 1 — больничные по несчастным случаям, в том числе совместителей (строка 2) и лиц, которые получили травмы в другой организации (строка 3);

- 4 — больничные по профзаболеваниям, в том числе совместителей (строка 5) и работников, направленных к другим страхователям (строка 6);

- 7 — оплата санаториев (помимо ежегодного отпуска), в том числе пострадавшим на территории иных работодателей (строка 8);

- 9 — затраты на оплату мер по сокращению травм и профессиональных болезней;

- 10 — сумма расходов из строк 1, 4, 7 и 9;

- 11 — сумма пособий, которые начислены, но не выплачены.

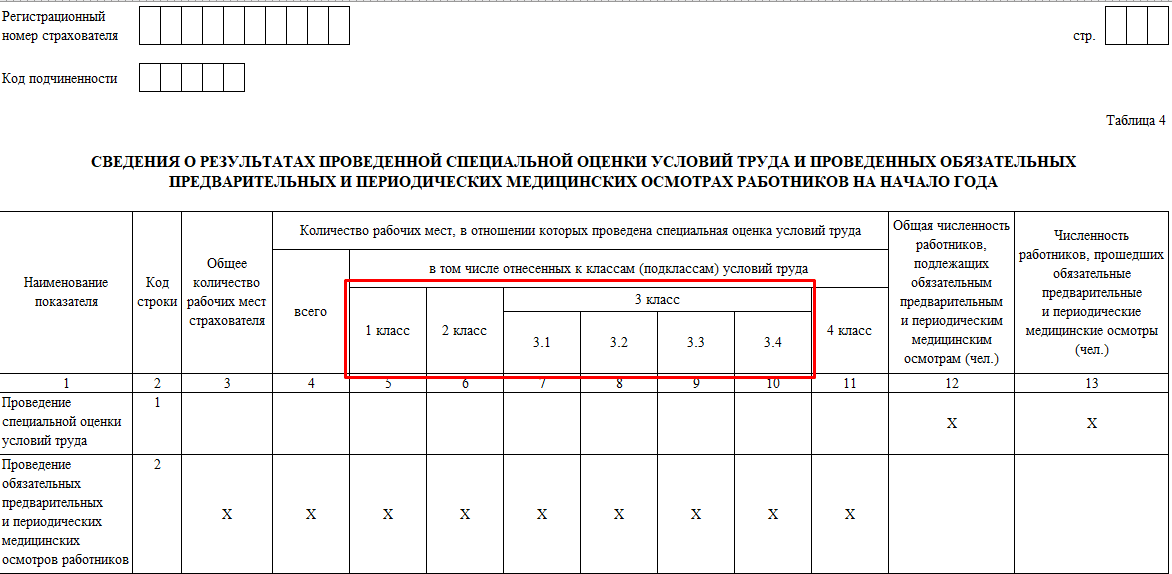

Таблица 4

В таблице 4 отражаются сведения о СОУТ и медосмотрах из таблицы 5 старой формы. Появились дополнительные колонки для отражения результатов СОУТ с классами вредности 1 и 2. Класс 3 разбили на подклассы.

Таблицу 5 из новой формы убрали.