Лимит остатка денежных средств в кассе — это сумма наличных, которая может остаться в кассе к концу рабочего дня. Для установки лимита кассы руководитель организации подписывает отдельный приказ. Сверхлимитные суммы нужно сдавать в банк. Эти требования обязательны для всех крупных и средних предприятий, работающих с наличными деньгами. Рассказываем, как должен происходить расчёт лимита кассы в 2025 году.

Как устанавливается лимит остатка кассы

Порядок определения лимитного остатка наличности в кассе регулируется Указанием Центрального Банка РФ от 11 марта 2014 года № 3210-У. Приказ для установки лимитного остатка кассы утверждается организацией каждый год. Однако жёстких требований на этот счёт в законодательстве нет, поэтому если у вас нет потребности корректировать лимит, установить его и утвердить приказом можно только один раз.

Новый лимит устанавливается приказом, если в работе предприятия происходят какие-либо изменения, оказывающие влияние на остаток средств в кассе. Например, увеличивается сумма наличных денег, ежедневно поступающих в кассу. Изменить лимит кассы можно в любое время, не дожидаясь окончания года.

Если у организации нет установленного лимита, это значит, что в конце рабочего дня в кассе вообще не должно оставаться денег. Их все нужно сдавать в банк.

Кто должен соблюдать лимит кассы

Обязанность устанавливать его действует в отношении предприятий среднего и крупного бизнеса. ИП как представители малого бизнеса от этой обязанности освобождены и устанавливают лимит кассы добровольно.

Принадлежность компании к малому, среднему или крупному бизнесу определяется по численности сотрудников. Категории субъектов предпринимательства описаны в статье 4 закона № 209-ФЗ. Внесём ясность в этот вопрос с помощью таблицы.

| Размер бизнеса | Численность сотрудников | Размер годового дохода |

|---|---|---|

| Микро | До 15 | 120 млн |

| Малый | 15-100 | 120-800 млн |

| Средний | 100-250 | 800 – 2000 млн |

| Крупный | 2000 и более | Больше 2 млрд |

Когда лимит кассы можно не соблюдать

В нескольких случаях соблюдение лимита необязательно. Это:

- день выдачи сотрудникам отпускных, авансов, заработной платы и других выплат;

- во время выходных, а также за один день до их наступления, если в эти даты ведутся расчёты с контрагентами или оплата крупных сделок;

- в праздничные дни при расчёте наличными, когда банковские организации официально не работают.

Превышение кассового лимита по этим причинам не облагается штрафом.

Как рассчитать лимит кассы: пошаговая инструкция

Расчёт лимита кассы, согласно законодательству, обязательно должны производить средние и крупные организации. Эти предприятия должны установить лимит и задокументировать весь процесс расчёта и утверждения конечной суммы денег. Разберём подробнее, как правильно установить лимит кассы.

1 шаг. Составить нормативный документ, где будут записаны принципы и формулы расчёта кассового лимита.

2 шаг. Вычислить значение лимита по формулам (представлены далее в статье). Если предприятие только начало свою деятельность, то для расчёта лимита можно использовать прогнозные показатели, а через месяц пересчитать его уже по реальным данным.

3 шаг. Вписать рассчитанную сумму денег в приказ по предприятию. Приказ об установлении лимита должен быть подписан директором.

4 шаг. Сообщить о приказе всем сотрудникам, работающим с кассой и наличными деньгами. Вы можете составить лист ознакомления с приказом, чтобы каждый из подчинённых подписал его.

5 шаг. Каждый квартал или месяц распечатывать пересчёт лимита кассы и отдавать бумагу на подпись главному бухгалтеру. Подтверждение правильного определения кассового остатка всегда должно быть в наличии на случай проверки.

Приказ можно переиздать, если изменится размер максимальной суммы наличных средств или истечёт срок действия ограничений. Приказы и периодические пересчёты кассы хранятся по общим правилам документооборота.

В компаниях процессы, связанные с движением наличных средств, организованы по-разному. В одних организациях деньги поступают в кассу и не тратятся, а в других – расходуются в больших объёмах (например, чтобы погасить задолженность перед поставщиком) и не пополняются за счёт наличной выручки. Поэтому расчёт лимита кассы происходит в зависимости от особенностей конкретной организации.

ЦБ РФ предлагает две формулы для расчёта кассовых ограничений:

- на основе поступления наличных средств;

- на основе расхода наличных средств.

Формула расчёта на основе поступления наличных средств

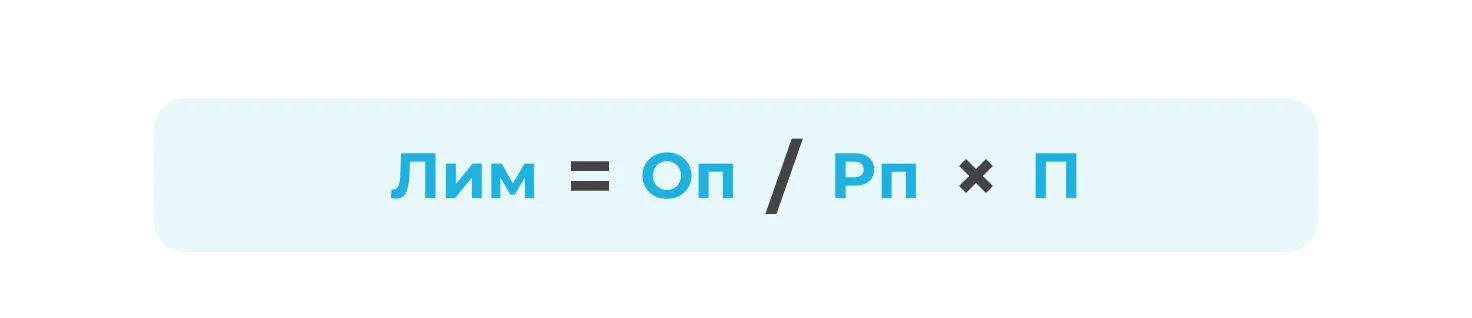

Если за основу берётся объём поступлений наличных денег, для расчёта лимита используется следующая формула:

где:

- Лим – кассовый лимит;

- Оп – объём поступлений наличности в кассу за расчётный период;

- Pп – расчётный период. Определяется юридическим лицом произвольно (продолжительность периода должна быть не более 92 дней);

- П – среднее количество дней между инкассациями или самостоятельной сдачей наличности в банк.

Промежуток между днями сдачи выручки из кассы в банк должен быть не более 7 рабочих дней. Для организаций, которые работают с наличными деньгами в местности без банковских отделений, – не более 14 рабочих дней.

Формула расчёта на основе расхода наличных средств

Если в основе расчёта лежит объём выдачи наличных денег, используется формула:

где:

- Лим – искомый лимит;

- Ов – объём выданной наличности за расчётный период (не включая расходы на оплату труда);

- Pп – расчётный период (не более 92 дней);

- П – среднее количество дней между получением наличных в банке. Показатель не должен превышать 7 дней (14 дней для населённых пунктов без банковских отделений).

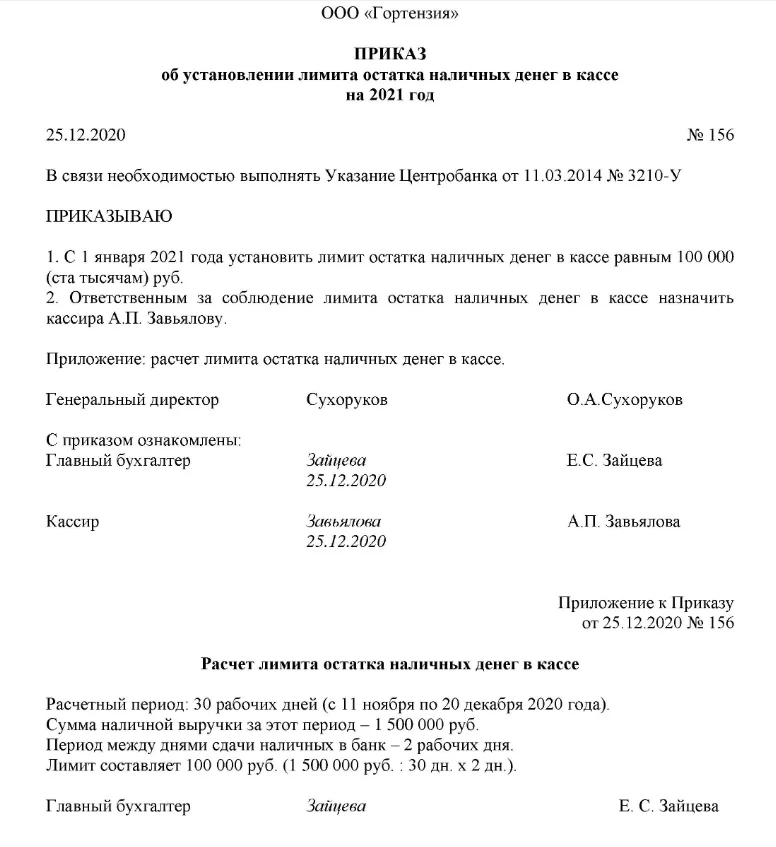

Приказ об установлении лимита кассы

Этот документ составляется в формате, стандартном для приказов, и содержит номер документа, дату подписания, полное наименование компании или полные ФИО предпринимателя, если речь идёт об ИП.

В тексте документа содержится наименование нормативного акта, на который в его составлении ссылается руководитель предприятия, а также указывается сумма наличности, размер которой запрещается превышать. Документ устанавливает материально ответственное лицо, которое отвечает за соблюдение требований и выполнение расчётно-кассовых операций.

Это внутренний документ компании, поэтому он не требует согласования с банковской организацией или Федеральной налоговой службой.

Лимит остатка кассы для ИП и малых предприятий

Малые и индивидуальные предприятия не обязаны устанавливать лимит кассы, а значит, и утверждать его каким-либо документом. Это можно сделать по собственной инициативе, но тогда компания будет нести ответственность за нарушение ограничений с момента принятия такого решения и подписания приказа. При желании организация может перестать соблюдать установленный кассовый лимит: для этого нужно подготовить приказ о его отмене.

Лимит остатка кассы ООО

Организации обязаны устанавливать ограничения согласно своего рода деятельности, а также объёмов поступающих наличных средств. Если у организации есть обособленные подразделения, которые зачисляют выручку на расчётный счёт, не переводя при этом средства в кассу основного офиса, то для них организация устанавливает собственные ограничения, также исходя из объёмов выручки.

Лимит на наличные расчёты между юрлицами и ИП

В отношении расчётов с ИП и юридическими лицами действует ограничение на выплаты наличными в объёме не более 100 000 рублей за одну платёжную операцию. При этом расчёт организаций с физическими лицами (работниками) не имеет ограничений. Выше мы уже отмечали, что дни выдачи сотрудникам заработной платы требование об ограничении на наличные расчёты и вовсе снимается.

Неутверждённое ограничение кассы

Так называется неподписанный приказ об установлении лимита на наличные расчёты. Если документ был составлен, но не подписан по каким-либо причинам, его нельзя признать действующим, а значит, у организации при наличии такого приказа ограничения по кассовым расчётам нет. Если этот факт будет выявлен при проверке компании налоговой, её могут привлечь к ответственности.

Периодичность перерасчёта кассовых лимитов

Действие приказа об установлении лимита по кассе обычно не имеет установленного срока. Однако за условный расчётный период, в течение которого действует кассовое ограничение, принимается срок в 92 дня. По его истечении организация должна сделать перерасчёт и установить новое ограничение. Иными словами, кассовое ограничение меняется каждый квартал.

Лимит завышен или занижен

Завышение или занижение показателей может быть следствием ошибки в расчётах. Если ограничение снижено, компании могут грозить лишние расходы на инкассацию, а если завышено – то получение штрафа. Проверяет правильность установленной суммы ограничения налоговая инспекция, опираясь на данные из отчётов онлайн-кассы.

Как изменить или отменить кассовый лимит

Организация вправе отменить установленное кассовое ограничение, издав соответствующий приказ. В нём указывается основание, на которое опирается решение об изменении или отмене лимита. Также в документе указывается дата его составления, наименование организации, номер приказа, установившего ограничение, дата, с которой действует его отмена.

Ответственность за нарушение кассового лимита

Ответственность за нарушение кассового лимита, согласно статье 15.1 КоАП РФ, составляет:

- от 4 до 5 тысяч рублей – для должностного лица;

- от 40 до 50 тысяч рублей – для организации (штраф выписывается либо руководителю, либо главному бухгалтеру).

Налоговая может обойтись предупреждением только в отношении малого бизнеса, если предприятие превышает установленные ограничения впервые. В последующих случаях за его превышение будет выписан штраф.

Согласно части 3 статьи 4.5 КоАП РФ, срок давности, в течение которого компанию могут наказать за ошибки при использовании онлайн-кассы, составляет 1 год с момента нарушения. Однако российский суд признал превышение лимита кассы проступком, который не имеет отношения к законодательству о применении ККТ. В определении № 309-ЭС22-18349 Верховный Суд РФ указал, что эта ошибка должна оцениваться в соответствии с частью 1 статьи 4.5 КоАП. Это значит, что оштрафовать компанию можно только в течение двух месяцев с момента нарушения.

Популярные вопросы

Если компания использует только безналичный расчёт, лимит кассы не устанавливается, поскольку операций с наличными нет.

Приказ о применении лимита в организации составляет главный бухгалтер, а подписывает руководитель компании, проводя каждый квартал перерасчёт размера ограничения.

Выше мы уже давали ответ на этот вопрос, говоря о том, что для малого бизнеса использование кассовых ограничений – добровольная инициатива.

Да, индивидуальные предприниматели обязаны соблюдать кассовую дисциплину, но при этом они могут пользоваться упрощённым порядком ведения отчётности.

В этом случае для определения суммы кассового ограничения в расчёт берётся предполагаемая сумма дохода открывшейся компании.