Если предприятие своими силами осуществляет автомобильные перевозки (грузов, пассажиров или сотрудников), то перед бухгалтерией встаёт задача по организации учёта топлива, используемого для заправки транспортных средств.

Расскажем, какие документы по учёту ГСМ применяются в бухгалтерской практике, как правильно вести учёт топлива на предприятии и как списывать использованное горючее по путевым листам.

Что такое ГСМ

ГСМ расшифровывается как «горюче-смазочные материалы». Стандартно сюда относятся все виды топлива (бензин, дизель, сжиженный или сжатый газ), а также смазочные материалы (моторные масла, охлаждающие и тормозные жидкости, пластические смазки и т.д.).

На многих предприятиях учёт материалов, топлива и жидкостей для поддержания работы транспортных средств — это стандартная и значительная часть бухгалтерского учёта. Расходы на ГСМ могут быть существенными, что влияет уже не только на бухгалтерию, но также на налоговую отчётность предприятия. Поэтому важно правильно отразить движение ГСМ, чтобы в дальнейшем иметь возможность обосновать все сопутствующие расходы.

Самым распространённым ГСМ на практике является бензин. Для определения объёма использованного топлива этого типа и проведения корректного учёта применяется специальный документ — путевой лист транспортного средства.

Что такое путевой лист

Путевой лист — это документ, задачей которого является отражение особенностей перевозки. Документ фиксирует особенности маршрута, сообщает время отправления и прибытия, данные о водителе, транспорте и его пробеге, о расходе топлива и прочих деталях поездки. Работники бухгалтерии могут использовать этот документ в качестве первичного учётного и определять расход бензина на основе информации, представленной в нём.

Формы путевого листа для разных типов автомобилей (легковой, грузовой) можно найти в Постановлении Госкомстата РФ от 28.11.1997 N 78. Представленные в документе формы не являются обязательными для всех. Компании, совершающие рейсы в личных целях, а не по договорам перевозки, могут разработать собственный бланк путевого листа, опираясь на ФСБУ 27/2021 и Закон «О бухгалтерском учёте» от 06.12.2011 № 402-ФЗ. Однако многие компании предпочитают использовать унифицированные формы, а не разрабатывать собственные.

Подробно о путевых листах мы писали в этом материале.

С 11 марта 2023 года возможно оформление путевых листов в электронном виде без дублирования на бумаге. Основанием для данного нововведения стал Приказ ФНС России от 17.02.2023 N ЕД-7-26/116@, утверждающий формат и порядок оформления электронных путевых листов.

Работать с перевозочными документами можно в специальных сервисах от «Калуга Астрал». 1С-ЭПД — это решение, объединяющее всех участников логистической цепочки и позволяющее оформлять электронные путевые листы в привычном интерфейсе. 1С-ЭПД поддерживает работу со многими конфигурациями 1С, включая «1С:Управление автотранспортом», «1С:Транспортная логистика, экспедирование и управление автотранспортом КОРП», а также с логистическими сервисами ATI.SU, vezubr.ru и другими.

Кроме того, доступно интеграционное решение «Платформа ЭПД» — сервис, который легко встраивается в учётные системы пользователей, обеспечивает бесшовную работу с электронными перевозочными документами всех форматов и позволяет вести электронный документооборот с контрагентами без перехода в сторонние сервисы.

Как вести учёт расхода ГСМ в бухгалтерии

Бланк путевого листа содержит специальные реквизиты, позволяющие определить объём использованного горючего: учёт выдачи ГСМ, расхода топлива и пробега транспортного средства. По этим показателям несложно вычислить истраченный за поездку объём топлива.

Учёт выдачи топлива подразумевает отражение достоверных сведений о том, сколько было горючего в баке автомобиля до начала рейса, сколько было выдано и сколько осталось по завершении поездки. Используя эти данные, можно рассчитать, сколько единиц ГСМ подлежат списанию. Формула простая:

Топливо, подлежащее списанию = Количество топлива перед рейсом + Количество выданного (заправленного в бак) топлива - Количество топлива в баке после рейса

Бывает, что путевой лист не содержит полей для отражения информации о количестве использованного, а есть только реквизиты показаний одометра (такое возможно, если организация самостоятельно разрабатывает форму путевого листа). В таком случае при расчётах нужно воспользоваться Распоряжение Минтранса России от 14.03.2008 № АМ-23-р, в котором указаны нормы расхода топлива для разных марок транспортных средств и формулы для расчёта расхода.

Также существует порядок ведения учёта расходования ГСМ, допустимый в случаях отсутствия путевого листа (например, если речь идёт о заправке бензопилы или любой другой спецтехники, не являющейся транспортном). В таких случаях оформляется акт на списание ГСМ.

У этого документа нет установленной законодательством формы. Предприятия должны самостоятельно разработать бланк в соответствии с особенностями своей деятельности, а затем закрепить его во внутренней учётной политике и установить порядок оформления и обмена. Главное, чтобы бланк акта на списание ГСМ содержал реквизиты, обязательные для документов первичного учёта согласно Федеральному закону от 06.12.2011 № 402-ФЗ.

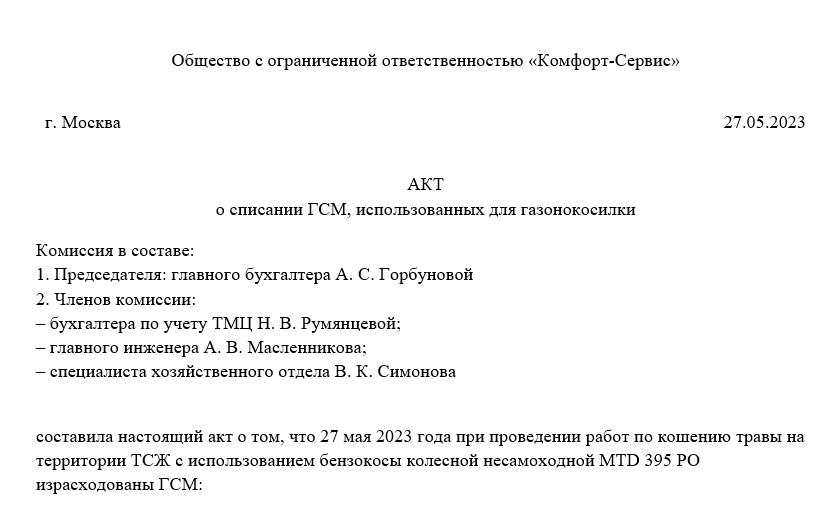

Примерную форму можно посмотреть ниже.

Учёт ГСМ: образец оформления акта на списание топлива

Скачать пример акта на списание ГСМ в формате DOCX.

ГСМ в бухгалтерском учёте

Учёт (оприходование) ГСМ следует вести по фактической стоимости единицы в соответствии с ФСБУ 5/2019 «Запасы». Для оформления ГСМ счёт бухгалтерского учёта 10 — самый оптимальный вариант. Этот счёт в бухгалтерии используется для оформления различных материалов. К нему можно добавить отдельный субсчёт 10-3 и проводить по нему все операции с ГСМ.

Списание топлива по себестоимости невозможно, поэтому доступны два варианта:

- по средней себестоимости (стоимость оставшегося горючего складывают со стоимостью поступившего, а затем эту сумму делят на общее количество остатка и поступления ГСМ);

- по себестоимости запасов, купленных раньше по времени.

Для списания использованного горючего бухгалтер должен сначала рассчитать фактическое или нормативное количество израсходованного ГСМ, а затем умножить полученное значение на среднюю себестоимость единицы топлива (или на себестоимость запасов). Подробнее этот процесс описан в следующих разделах.

Налоговый учёт ГСМ

В налоговом учёте материалы (топливо, в том числе) должны оформляться как материальные, либо как прочие расходы. В основе выбора лежит основная деятельность компании: если она напрямую связана с перевозками и эксплуатацией автомобилей, то ГСМ следует отнести к материальным затратам; если же компания использует машины для служебных поездок и личных нужд, то ГСМ — это прочие расходы.

Что касается нормирования расходов, то здесь также доступно два варианта. По закону ГСМ можно учитывать и по фактическому потреблению, и по нормированному расчёту. Налоговый кодекс не даёт каких-либо указаний для этого выбора. Организации должны самостоятельно решить, что им удобнее: фиксировать расход ГСМ по фактически использованному топливу или по пробегу автомобиля.

Как вести учёт топлива транспорта на УСН

На упрощённой системе налогообложения (УСН) признаются любые расходы, которые экономически обоснованы, подтверждены корректно оформленной документацией и произведены в рамках основной деятельности предприятия для получения дохода.

Пп. 12 п.1 статьи 346.16 НК РФ даёт «упрощенцам» возможность уменьшить полученные доходы на расходы, связанные с содержанием служебного транспорта. Также стоимость ГСМ можно учитывать на основании пп. 5 п. 1 названной статьи в составе материальных расходов.

В п. 2 утверждается, что расходами налогоплательщика признаются затраты после их фактической оплаты. При этом в этом Письме ФНС России от 22.11.2010 N ШС-37-3/15988@ отмечается, что для признания расходов по ГСМ в целях налогообложения необходимо одновременное выполнение двух условий: наличие оплаты горючего и фактическое списание топлива для служебного транспорта.

Учёт ГСМ: пошаговая инструкция списания топлива по путевым листам

Бензин является самым распространённым видом ГСМ, поэтому мы рассмотрим пример закупки и списания бензина.

В январе ООО «Айро», ведущее свою деятельность в Московской области, закупило бензин в количестве 120 литров по цене 42 рубля без НДС. При этом у компании на начало месяца числился запас бензина той же марки в количестве 20 литров по средней себестоимости 50 рублей. Учёт всех материалов в компании ведётся по средней себестоимости.

В таблице ниже представлен учёт ГСМ в бухгалтерии (проводки при поступлении бензина):

| Описание операции | Дт | Кт | Сумма в рублях |

|---|---|---|---|

| Оприходование топлива с помощью документа ТОРГ-12 | 10 | 60 | 5040 |

| Отражение НДС по счёт-фактуре | 19 | 60 | 1008 |

Расчёт средней себестоимости списания ГСМ за январь: (20 л × 50 руб. + 120 л × 42 руб.) / (20 л + 120 л) = 43,14 руб.

Компания использовала 45 л бензина для заправки транспортного средства марки Volkswagen Passat B6 2.0. Организация использует этот автомобиль для служебных поездок руководителя и его помощников.

Теперь рассчитаем, какой объём топлива необходимо списать после завершения поездки.

Вариант 1. Учёт ГСМ при фактическом списании

В путевом листе зафиксировано, сколько было топлива в баке на начало рейса (10 л), сколько было выдано (45) л и сколько осталось после поездки (14 л).

Расчёт фактического использования ГСМ: 10 + 45 – 14 = 41 л.

Сумма к списанию: 41 л × 43,14 руб. = 1768,74 руб.

| Описание операции | Дт | Кт | Сумма в рублях |

|---|---|---|---|

| Списание топлива с оформлением бухгалтерской справки-расчёта | 26 | 10 | 1 768,74 |

Вариант 2. Учёт ГСМ при нормативном списании

В путевом листе зафиксирован пробег автомобиля: перед поездкой — 1 450 км, после — 1 880 км. Значит, было пройдено 430 км.

В п.7 раздела II распоряжения № АМ-23-р представлена формула, по которой можно рассчитать расход бензина для легковых автомобилей:

Qн= 0,01 × Hs × S × (1 + 0,01 × D)

Здесь:

- Qн — нормативный расход топлива, л;

- Hs — базовая норма расхода топлива (л/100 км);

- S — пробег автомобиля, км;

- D — поправочный коэффициент (значения можно посмотреть в Приложении 2 к распоряжению № АМ-23-р).

По таблице в пп. 7.2.1 находим Hs автомобиля марки Volkswagen Passat B6 2.0 — ровно 9 л. В Приложении 2 смотрим коэффициент D для Московской области — это 10%.

Рассчитываем расход бензина: 0,01 × 9 × 430 × (1 + 0,01 × 10) = 42,57 л

Сумма к списанию: 42,57 л × 43,14 руб. = 1 836, 47 руб.

| Описание операции | Дт | Кт | Сумма в рублях |

|---|---|---|---|

| Списание топлива с оформлением бухгалтерской справки-расчёта | 26 | 10 | 1 836, 46 |

Подведём итоги

ГСМ (горюче-смазочные материалы) — это существенная статья расходов для предприятий, осуществляющих перевозки. Важно правильно оформить учёт и списание ГСМ в бухгалтерском учёте. Определить объём израсходованного ГСМ можно по путевому листу — перевозочному документу, в котором фиксируются все показатели, необходимые для учёта/списания топлива (фактический расход бензина и расстояние, пройденное автомобилем). Таким образом, возможны два варианта списания ГСМ по путевым листам:

- фактическое списание (по показателям расхода топлива);

- нормативное списание (по показателям пробега транспортного средства).

Учёт дизельного топлива в ситуациях, когда оформление путевого листа невозможно (например, для заправки спецтехники), можно оформить на основании акта списания ГСМ — документа свободного формата.

Важно также вести контроль учёта ГСМ по налогу на прибыль. В налоговом учёте ГСМ можно оформить либо как материальные, либо как прочие расходы. Всё зависит от основной деятельности компании. На УСН расходы на горючее признаются при выполнении двух условий: наличие оплаты горючего и фактическое списание топлива для служебного транспорта.