По прогнозам агентства Data Insight, на платформах Ozon и Wildberries в начале 2025 года количество продавцов приблизится к отметке 700 000. Почему маркетплейсы стали настолько популярны? Онлайн-площадки помогают продавцам прорекламировать свою продукцию и привлечь новых клиентов из разных уголков страны. Разберёмся в том, как продавцы на маркетплейсах платят налоги и какая система налогообложения лучше подходит для торговли в интернете.

Кто может работать на маркетплейсах

Работать на российских маркетплейсах может бизнес любой организационно-правовой формы. Стать продавцами имеют право и компании, и физические лица. Главное для физлица — получить статус ИП или оформить самозанятость.

Юридические лица

Общества с ограниченной ответственностью (ООО) в России могут заниматься практически любым видом деятельности, в том числе продажей товаров в розницу через интернет. Эту форму бизнеса стоит выбрать тому, кто планирует со временем превратить свою компанию в крупное предприятие. В отличие от имущества индивидуальных предпринимателей, собственность участников ООО делится на личную и связанную с бизнесом. Поэтому если у компании возникнут долги, то личные средства учредителей не пострадают.

Открыть общество можно самостоятельно или вместе с деловым партнёром. Учредителями ООО могут стать:

- физические лица: граждане России и других государств, в том числе индивидуальные предприниматели;

- юридические лица: организации, зарегистрированные в России и за рубежом;

- муниципальные образования и субъекты Российской Федерации.

Обратите внимание: зарегистрировать юрлицо не получится, если:

- суд лишил учредителя права заниматься коммерческой деятельностью;

- менее трёх лет назад учредитель был участником ООО, которое подало в ЕГРЮЛ недостоверные сведения или было исключено из реестра с долгами перед бюджетом.

Кроме того, закон установил ряд запретов для чиновников и военнослужащих, которые хотят заниматься бизнесом. Эти ограничения описаны в статье 17 закона № 79-ФЗ от 27 июля 2004 года и в статье 10 закона № 76-ФЗ от 27 мая 1998 года соответственно.

Чтобы зарегистрировать юридическое лицо, учредителям компании нужно выбрать название и юридический адрес ООО, определить размер уставного капитала и долей участников, принять устав общества. Минимальный размер уставного капитала ООО составляет 10 тысяч рублей. После участникам необходимо подать в регистрирующую ИФНС пакет документов. Учредители могут прийти в инспекцию лично или отправить документы онлайн, например, с помощью сервиса «Регистрация бизнеса».

Подробная инструкция по регистрации ООО есть в другом нашем материале.

Индивидуальные предприниматели

У ИП, в сравнении с юридическими лицами, ограничений больше: например, индивидуальные предприниматели не могут владеть ломбардом, производить лекарства или продавать крепкий алкоголь. Единого свода видов деятельности, которыми запрещено заниматься ИП, пока не существует. Потенциальный предприниматель должен самостоятельно уточнить, какие запреты установлены в интересующей его сфере, перед тем как подать документы на регистрацию. Зато индивидуальному предпринимателю не нужно выплачивать уставный капитал, и получить статус ИП намного проще, чем открыть ООО.

Большинство ИП имеет право заниматься розничной торговлей, в том числе в интернете. Ограничения установлены только для предпринимателей на некоторых системах налогообложения. О них мы поговорим в другом разделе.

Получить статус ИП может любой дееспособный гражданин России: даже несовершеннолетний, если его родитель или опекун даст согласие на это. Также индивидуальными предпринимателями могут стать граждане других стран. Ограничения установлены для лиц, которые:

- уже получили статус ИП и не закрыли бизнес;

- были лишены права заниматься коммерческой деятельностью;

- остановили деятельность в качестве ИП по требованию суда менее года назад;

- были исключены из ЕГРИП по решению налоговой службы менее 3 лет назад.

Чтобы зарегистрировать ИП, лицу нужно выбрать систему налогообложения, заполнить заявление по форме № Р21001 и подать документы в регистрирующую инспекцию ФНС. Если предприниматель отправит бумаги в электронной форме, ему не придётся платить госпошлину.

Самозанятые

Чтобы заниматься коммерческой деятельностью, не обязательно открывать ООО или получать статус ИП. Предприниматель, который не собирается нанимать сотрудников и не рассчитывает на доход более 2,4 миллиона рублей в год, может оформить самозанятость. Самозанятым не нужно сдавать отчётность, открывать расчётный счёт в банке и покупать онлайн-кассу. Они обязаны только пробивать чеки в приложении «Мой налог» от ФНС и платить НПД.

Самозанятые имеют право продавать на маркетплейсах только товары своего производства. При этом закон запрещает плательщикам НПД реализовывать продукцию, которая подлежит обязательной маркировке или акцизу.

Чтобы стать самозанятым, достаточно установить на смартфон приложение «Мой налог», зарегистрироваться в нём и отправить из приложения фотографию своего паспорта. Подробная инструкция по регистрации есть на сайте ФНС.

Как выбрать форму бизнеса

Для наглядности мы собрали информацию о разных формах бизнеса в таблицу.

| ООО | ИП | Самозанятый | |

|---|---|---|---|

| Количество участников | От 1 до 50 человек | 1 человек | 1 человек |

| Требуется ли уставный капитал | Минимум 10 тысяч рублей | Не нужен | Не нужен |

| Какую ответственность несёт бизнесмен | Отвечает только средствами и имуществом ООО | Отвечает личными средствами | Отвечает личными средствами |

| Какую отчётность нужно сдавать | Бухгалтерскую, налоговую, экологическую отчётность, отчётность по сотрудникам | Налоговую и экологическую отчётность, отчётность по сотрудникам | Сдавать отчётность не требуется |

| Есть ли ограничения по уровню дохода | Только на упрощённой системе налогообложения | Только на специальных налоговых режимах | Максимальный годовой доход — 2,4 млн рублей |

| Можно ли совмещать несколько налоговых режимов | Нельзя | Можно совмещать патент с ОСНО, УСН или ЕСХН | Нельзя |

| Сколько сотрудников можно нанять | Зависит от системы налогообложения | Зависит от системы налогообложения | Запрещено нанимать работников |

| Можно ли продать бизнес | Можно продать долю участника или компанию полностью | Невозможно | Невозможно |

| Сферы деятельности | Любые виды, не запрещённые законом | Ограничение на производство и продажу крепкого алкоголя | Производство и продажа товаров, сделанных своими руками |

Какие налоги нужно платить при работе на маркетплейсах

Компании и ИП, которые продают товары на маркетплейсах, переводят в бюджет те же отчисления, что и организации, которые ведут торговлю офлайн. Виды и сумма платежей зависят от системы налогообложения, используемой предпринимателем.

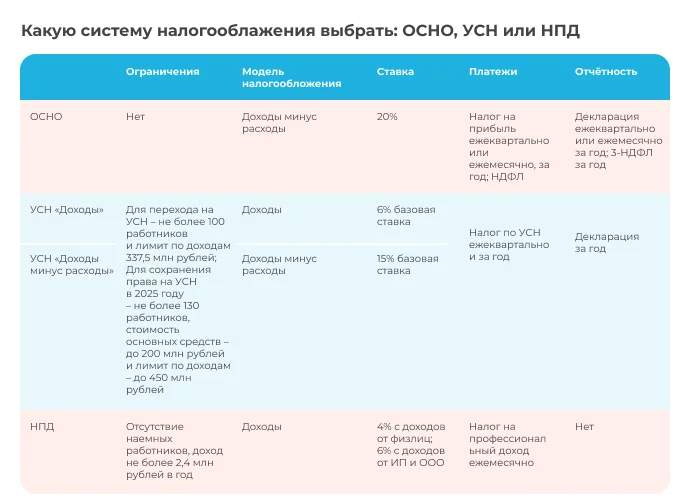

Общая система налогообложения

ОСНО могут применять юридические лица и ИП. Эта система налогообложения присваивается бизнесу автоматически, если при регистрации учредители юрлица или индивидуальный предприниматель не подали в ИФНС заявление о переходе на другой налоговый режим. Компании и ИП на общем налоговом режиме могут нанять любое количество сотрудников. Ограничений по уровню годового дохода на ОСНО также нет.

В 2025 году компании на ОСНО платят налог на прибыль организаций по ставке 25% и НДС.

ИП в 2025 году платят НДФЛ по прогрессивной шкале:

- 13% к доходам до 2,4 млн руб.;

- 15% к доходам от 2,4 до 5 млн руб.;

- 18% к доходам от 5 до 20 млн руб.;

- 20% к доходам от 20 до 50 млн руб.;

- 22% к доходам более 50 млн рублей.

Декларацию по НДС необходимо сдавать каждый квартал, форму 3-НДФЛ для отчётности — раз в год. Декларацию по налогу на прибыль организаций юрлица сдают либо ежеквартально, либо ежемесячно: в зависимости от того, как компания вносит авансовые платежи.

Упрощённая система налогообложения

Упрощённая система также доступна и организациям, и индивидуальным предпринимателям. Вместо НДС и налога на прибыль или НДФЛ такой бизнес переводит в бюджет Единый налог, уплачиваемый в связи с применением УСН. Существует два варианта «упрощёнки»:

- УСН «Доходы». В этом случае налоговой базой признаётся доход компании или ИП. Ставка составляет 6% или 15% в зависимости от размера выручки и средней численности сотрудников в компании.

- УСН «Доходы минус расходы». Налог уплачивается с разницы между доходами и расходами. Ставка составляет 15%.

Если доход компании за год составит сумму в пределах от 60 до 250 млн руб., ставка НДС составит 5% без права на вычет. Если доходы составят больше 450 млн руб., применяется ставка 7% без права вычета.

Все плательщики УСН сдают налоговую декларацию раз в год.

Единый сельскохозяйственный налог

Плательщиками ЕСХН могут стать только производители сельскохозяйственной продукции. При этом доход от сельскохозяйственной деятельности должен составлять не менее 70% от общей прибыли компании или ИП. Единый налог заменяет налог на прибыль организаций и НДФЛ (в отношении доходов индивидуального предпринимателя).

Стандартная ставка ЕСХН составляет 6%. Платить его нужно раз в полгода, сдавать декларацию — раз в год. Помимо Единого налога, некоторые организации и ИП на ЕСХН платят налог на добавленную стоимость. Сдавать декларацию по НДС нужно ежеквартально.

Налог на профессиональный доход

НПД — это единственный налоговый режим, доступный самозанятым. Также на него могут перейти ИП, которые соответствуют всем требованиям к плательщикам налога на профессиональный доход.

У этого спецрежима есть ряд ограничений:

- доход плательщика НПД должен составлять не более 2,4 миллиона рублей в год;

- нанимать сотрудников и работать по трудовому договору в другой компании запрещено;

- совмещать НПД с другими налоговыми режимами нельзя.

Плательщики НПД смогут продавать на маркетплейсе только товары своего производства. Перепродавать чужую продукцию запрещено согласно части 2 статьи 4 закона № 422-ФЗ от 27 ноября 2018 года.

Налоговые ставки для самозанятых и ИП на НПД: 4% при расчётах с физлицами; 6% при сделках с юрлицами и ИП. Если самозанятый заключил с маркетплейсом договор на размещение, то доходом будет считаться выручка от продаж товаров физлицам, а ставка налога составит 4%. Если же плательщик НПД подписал договор на продвижение, то прибыль будет приходить напрямую от маркетплейса, поэтому ставка будет равна 6%.

Платить налог на доходы физических лиц с этой выручки не нужно. Сдавать декларацию по НПД не требуется, так как налоговая получает всю информацию о доходах через приложение «Мой налог», с помощью которого самозанятый обязан формировать чеки.

Автоматическая упрощённая система налогообложения

АУСН — это экспериментальный налоговый режим, перейти на который могут компании и ИП из Москвы, Московской области, Калужской области и Республики Татарстан.

Согласно статье 3 закона № 17-ФЗ от 25 февраля 2022 года, автоматическую УСН не могут использовать организации и индивидуальные предприниматели, которые ведут коммерческую деятельность на основе договоров поручения или комиссии, а также агентских договоров.

Плательщики АУСН имеют право открыть свой интернет-магазин и продавать товары самостоятельно. С 1 января 2025 года компании и ИП на автоматической УСН могут вести торговлю на маркетплейсах, работая через посредников. Для этого должно соблюдаться одно условие – подключение маркетплейса к системе ФНС для передачи данных, необходимых для автоматического расчёта налогов.

Какие системы запрещено использовать для работы с маркетплейсами

Ограничения на патенте

ПСН — это специальный налоговый режим, который доступен только индивидуальным предпринимателям. Если ИП задумывается о том, какой режим налогообложения выбрать для торговли на маркетплейсах, покупать патент не стоит. Согласно пункту 1 части 3 статьи 346.43 НК РФ, предприниматели на ПСН не могут продавать товары дистанционно: через интернет, телемагазины и по телефону, поскольку интернет-торговля не относится к розничной торговле, согласно с письмом Минфина от 17.03.2021 № 03-11-11/19095.

Такой запрет установлен также из-за того, что ФНС рассчитывает стоимость патента исходя из площади торгового помещения и количества магазинов у ИП. В случае если предприниматель занимается дистанционной торговлей, установить площадь помещения невозможно.

При этом ИП могут создать свой сайт и продавать продукцию с его помощью по патенту на розничную торговлю. Это разрешено, если у предпринимателя есть торговая точка, которая одновременно служит и обычным магазином, и складом для товаров из интернет-магазина, и пунктом выдачи заказов. Подробные разъяснения даны в письме Департамента налоговой политики Минфина № 03-11-11/43120 от 22 мая 2020 года.

Ограничения на НПД

Самозанятые могут продавать на маркетплейсах только товары собственного производства или так называемые доработанные товары, например, готовые букеты из цветов, детали или оборудование, собранное из запчастей.

Заниматься перепродажей готовых товаров самозанятым запрещено. За нарушение этого запрета грозит отмена НПД и применение НДФЛ и НДС к полученной прибыли.

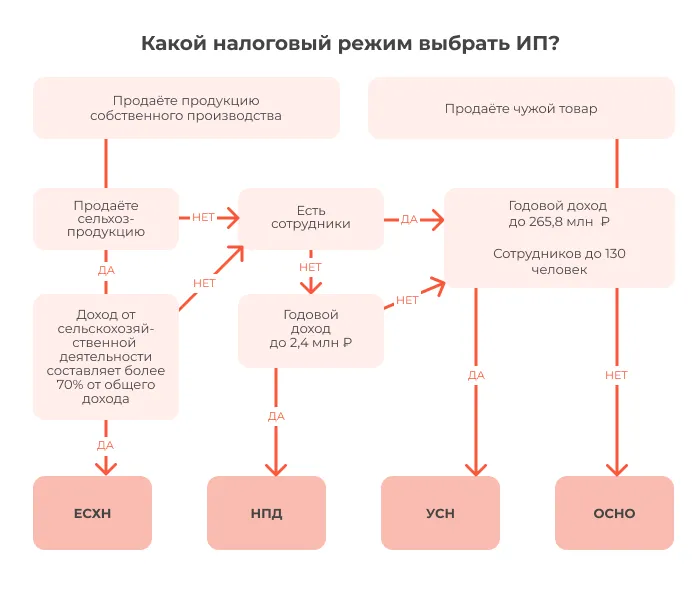

Какую систему налогообложения выбрать для торговли на маркетплейсах

Итак, выбор налогового режима зависит от организационно-правовой формы бизнеса.

Юридическое лицо

Компания для работы на маркетплейсе может выбрать одну из трёх систем: общую, упрощённую или Единый сельскохозяйственный налог.

Индивидуальный предприниматель

Из систем налогообложения для ИП, действующих в России, для работы на маркетплейсах подходят: общая, упрощённая, ЕСХН и НПД. Также стоит учесть, что ИП нужно платить страховые взносы, даже если нет прибыли.

Самозанятый

Самозанятым доступен только один режим — налог на профессиональный доход.

Краткое сравнение систем налогообложения представлено в таблице.

Как сменить систему налогообложения

Если выбранный вами налоговый режим не подходит для работы на маркетплейсах, вы можете перейти на другую систему налогообложения. Мы подробно рассказали о правилах смены налогового режима для юрлиц и индивидуальных предпринимателей в отдельных статьях. А общий алгоритм действий выглядит так:

- Убедитесь в том, что ваш бизнес соответствует ограничениям системы, которую вы хотите использовать. В основном на спецрежимах действуют ограничения трёх видов: по количеству сотрудников, объёму годового дохода и виду деятельности. На ОСНО таких запретов нет.

- Подготовьте заявление о переходе на новую систему налогообложения. Форма документа зависит от того, какую систему вы выбрали.

- Отправьте в ФНС пакет документов: заявление и бумаги, подтверждающие то, что ваша компания соответствует требованиям выбранного режима.

Как учесть доход при работе на маркетплейсе

С каждой продажи маркетплейс удерживает определённый процент. В сумму комиссии может входить плата за формирование чеков с помощью интернет-эквайринга, хранение товара на складе, упаковку и доставку продукции. Размер комиссии у каждой торговой площадки свой. Маркетплейс может предложить более выгодные условия сотрудничества самозанятым или малому бизнесу.

Однако налог компании и ИП обязаны платить с общей суммы продаж, без учёта комиссии. Исключение составляют только юрлица и индивидуальные предприниматели на УСН «Доходы минус расходы». Они могут учесть комиссию маркетплейса в расходах и уменьшить налог на эту сумму.

Как правильно платить налог с маркетплейсов? Разберём на примере. Допустим, что ООО «Панда» продало двадцать чехлов для смартфона. Стоимость одного чехла для потребителя — 300 рублей. Размер комиссии с продажи двадцати чехлов составил 1 570 рублей.

- Если «Панда» работает на ОСНО или УСН «Доходы», налоговая база будет равна: 300 х 20 = 6 000 рублей. Эту сумму нужно умножить на налоговую ставку.

- Если же «Панда» использует УСН «Доходы минус расходы», она может учесть комиссию в расходах. В этом случае налогооблагаемый доход составит: 300 х 20 – 1 570 = 4 430 рублей.

Часто задаваемые вопросы

Сдавать агентские договоры вместе с налоговой отчётностью не нужно. Однако эти документы необходимо хранить в архиве в течение пяти лет. ФНС может запросить договоры во время налоговой проверки.

В этом случае необходимо дождаться, пока придёт отчёт о реализации. Платить налоги нужно на основании документа, в котором указана сумма доходов компании или ИП.

Для продажи товаров на маркетплейсе касса не нужна, поскольку крупные торговые площадки сами формируют чеки и передают их в ФНС. Так как маркетплейс выступает как агент, то в чеке указывается ИНН продавца, чтобы налоговая получала точные сведения о том, сколько и какой продавец зарабатывает на маркетплейсе.