В 2024 году перечень налогов для ИП не изменился. Однако порядок их уплаты был скорректирован: перевести средства в Федеральную налоговую службу и Социальный фонд России теперь можно только с помощью Единого налогового платежа (ЕНП). Рассмотрим, какие налоги и взносы должен уплатить индивидуальный предприниматель в 2024 году.

Какие налоги должен платить каждый предприниматель

Индивидуальные предприниматели, которые ведут бизнес в России, обязаны платить налоги и страховые взносы нескольких видов:

- за самих себя. Предприниматели должны перечислять в СФР фиксированные взносы. Кроме того, ИП не освобождаются от ежегодных платежей, которые делают все физлица;

- за коммерческую деятельность. Перечень налогов и сумма обязательных платежей для ИП зависят от системы налогообложения;

- за сотрудников. Если у предпринимателя есть сотрудники или исполнители на ГПД, он должен вносить страховые взносы за них и удерживать НДФЛ с зарплат.

Сколько налогов платит ИП за себя

Имущественные налоги

Когда физическое лицо регистрирует ИП, оно не теряет статус физлица. Индивидуальный предприниматель обязан платить имущественные налоги как за ту собственность, которую он получил до открытия ИП, так и за ту, которую он приобрёл после начала коммерческой деятельности.

Индивидуальным предпринимателям не нужно рассчитывать сумму имущественных налогов самостоятельно. Отчитываться и отправлять в ФНС уведомления об исчисленных суммах также не требуется.

Не позднее 1 ноября каждого года ФНС направляет предпринимателям налоговое уведомление через Личный кабинет на сайте налоговой службы или на «Госуслугах». В извещении указывается сумма имущественных налогов за прошлый год. До 1 декабря того года, когда было направлено уведомление, налогоплательщик обязан пополнить на эту сумму свой Единый налоговый счёт (ЕНС). После налоговая спишет средства с ЕНС.

Фиксированные страховые взносы

Индивидуальный предприниматель обязан самостоятельно платить за себя страховые взносы. От этого освобождены только ИП, которые используют автоматизированную упрощённую систему налогообложения или платят налог на профессиональный доход.

С 2023 года взносы на обязательное медицинское и пенсионное страхование нужно переводить в СФР единым платежом. Фонд самостоятельно распределяет суммы между разными направлениями. Сдавать отчётность и отправлять уведомления об исчисленных суммах взносов в этом случае не требуется.

В отличие от размера налогов, сумма страховых взносов для ИП фиксированная: в 2024 году она составляет 49 500 рублей. Если доход предпринимателя за год составил более 300 тысяч рублей, ИП обязан уплатить дополнительный взнос. Такие предприниматели переводят в СФР не только фиксированный взнос в размере 49 500 рублей, но и дополнительную выплату: 1% от той части их дохода, которая превышает 300 тысяч рублей. Для этого взноса правительство установило лимит (подп. 2 п. 1.2 ст. 430 НК РФ).

| Страховые взносы ИП за себя в 2024 году | ||

|---|---|---|

| Кто платит | Сколько нужно заплатить | Крайний срок платежа |

| ИП, доход которых за 2023 год больше 300 000 рублей | 1% с суммы дохода, которая превышает 300 000 рублей. Максимальный размер платежа — 257 061 рубля | 1 июля 2024 года |

| Все ИП | 49 500 рублей | Первый рабочий день 2025 года |

| ИП, доход которых за 2024 год больше 300 000 рублей | 1% с суммы дохода, которая превышает 300 000 рублей. Максимальный размер платежа — 277 571 рубля | 1 июля 2025 года |

Налоги на доходы от предпринимательской деятельности

Налоги ИП на общей системе налогообложения

Налог на доходы физических лиц. Все предприниматели на общей системе ежеквартально платят НДФЛ с доходов от бизнеса. Если доход ИП составляет менее 5 млн рублей в год, предприниматель рассчитывает сумму налога по ставке 13%. Если годовой доход превысил эту сумму, предприниматель должен уплатить 13% от 5 млн рублей и 15% с суммы свыше 5 млн. Индивидуальные предприниматели, которые не являются налоговыми резидентами РФ, платят НДФЛ по ставке 30%.

Сроки уплаты подоходного налога ИП в 2024 году:

- за I квартал 2024 года — до 2 мая 2024 года;

- за 2023 год — до 15 июля 2024 года;

- за I полугодие 2024 года — до 29 июля 2024 года;

- за 9 месяцев 2024 года — до 28 октября 2024 года.

Налог на добавленную стоимость. Для большинства товаров и услуг установлена налоговая ставка 20%. Для некоторых объектов правительство снизило ставку: например, с 2023 года игрушки, детская мебель и некоторые виды одежды для детей облагаются НДС по ставке 10%. Все группы товаров и услуг со сниженной налоговой ставкой перечислены в статье 164 Налогового кодекса РФ.

Предприниматели на ОСНО могут освободиться от уплаты налога на добавленную стоимость. Получить льготу могут ИП, выручка которых за три месяца перед подачей уведомления об освобождении от НДС составила не более 2 млн рублей без учёта налога. При этом от налога не освободят продавцов подакцизных товаров.

Налог на добавленную стоимость платят ежемесячно. Сумму налога за квартал делят на три равные части и в течение следующего квартала каждый месяц переводят на ЕНС по 1/3 от суммы платежа за весь квартал. Сроки уплаты НДС в 2024 году:

- за IV квартал 2023 года — до 29 января, 28 февраля и 28 марта 2024 года;

- за I квартал 2024 года — до 29 апреля, 29 мая и 28 июня 2024 года;

- за II квартал 2024 года — до 29 июля, 28 августа и 30 сентября 2024 года;

- за III квартал 2024 года — до 28 октября, 28 ноября и 30 декабря 2024 года.

Отчётность по налогам на ОСНО. Предприниматели на общей системе налогообложения обязаны подавать в ФНС декларации по налогам на добавленную стоимость и на доходы физических лиц, а также уведомления об исчисленных суммах НДФЛ. Больше узнать об отчётности ИП на ОСНО можно из другой нашей статьи.

| Сроки сдачи налоговой отчётности ИП на ОСНО в 2024 году | |

|---|---|

| Уведомление об исчисленных суммах НДФЛ | За I квартал 2024 года — до 25 апреля 2024 года. За I полугодие 2024 года — до 25 июля 2024 года. За 9 месяцев 2024 года — до 25 октября 2024 года |

| Форма 3-НДФЛ | За 2023 год — до 2 мая 2024 года |

| Декларация по НДС | За IV квартал 2023 года — до 25 января 2024 года. За I квартал 2024 года — до 25 апреля 2024 года. За II квартал — до 25 июля 2024 года. За III квартал — до 25 октября 2024 года |

ИП на упрощённой системе налогообложения

ИП на «упрощёнке» платят только налог на УСН. Налоговая ставка зависит от того, какой вариант упрощённой системы налогообложения выбрал предприниматель:

- УСН «Доходы»: стандартная ставка составляет 6%. Региональная власть может установить льготы для некоторых категорий граждан и снизить ставку до 1%;

- УСН «Доходы минус расходы»: стандартная ставка равна 15%. Регионы могут снизить ставку до 5%.

Налог на УСН платят ежеквартально, уведомления об исчисленных суммах налога также отправляют каждый квартал, а декларацию сдают раз в год. Подробная информация об отчётности ИП на УСН есть в другой статье.

| Сроки уплаты налога и сдачи отчётности на УСН в 2024 году | |

|---|---|

| Декларация по УСН | За 2023 год — до 25 апреля 2024 года |

| Уведомление об исчисленных суммах налога | За I квартал 2024 года — до 25 апреля 2024 года. За I полугодие 2024 года — до 25 июля 2024 года. За 9 месяцев 2024 года — до 25 октября 2024 года |

| Уплата налога | За I квартал 2024 года — до 2 мая 2024 года. За I полугодие 2024 года — до 29 июля 2024 года. За 9 месяцев 2024 года — до 28 октября 2024 года |

Налоги предпринимателя на АУСН

ИП на автоматизированной упрощённой системе налогообложения также платят только налог на УСН. Ставки в этом случае отличаются от обычной «упрощёнки»:

- при налогообложении доходов ставка составляет 8%;

- при налогообложении разницы между доходами и расходами ставка равна 20%.

Сумму выплат рассчитывает не предприниматель, а ФНС. Поэтому отправлять в налоговую уведомления об исчисленных суммах налога ИП на АУСН не нужно. ФНС сама пришлёт налоговое уведомление до 15-го числа того месяца, который следует за отчётным. Уплатить налог необходимо до 25-го числа того месяца, когда пришло уведомление.

Предприниматель на ЕСХН

Единый сельскохозяйственный налог. Производители сельхозпродукции, которые перешли на специальный налоговый режим, платят налог с разницы между доходами и расходами. Стандартная налоговая ставка ЕСХН равна 6%. Однако региональное правительство может установить льготы и снизить её вплоть до 0%.

ЕСХН платят раз в полгода. Налог за I полугодие 2024 года нужно уплатить до 29 июля 2024 года, сумму за 2024 год — до 28 марта 2025 года.

Налог на добавленную стоимость. В отличие от ИП на «упрощёнке» предприниматели на ЕСХН не освобождаются от НДС при переходе на специальный режим налогообложения. Получить освобождение от НДС могут плательщики единого сельхозналога, доход которых за прошлый год составил менее 60 млн рублей.

Плательщики ЕСХН уплачивают налог на добавленную стоимость в те же сроки, что и ИП на ОСНО. Сумму к уплате нужно перечислять на Единый налоговый счёт каждый месяц.

Отчётность ИП на ЕСХН. Отчётности на ЕСХН сравнительно немного. Предпринимателю нужно сдавать только декларации по НДС и единому сельхозналогу и одно уведомление об исчисленных суммах ЕСХН.

| Сроки сдачи отчётности ИП на ЕСХН в 2024 году | |

|---|---|

| Декларация по ЕСХН | За 2023 год — до 25 марта 2024 года |

| Уведомление об исчисленных суммах ЕСХН | За I полугодие 2024 года — до 25 июля 2024 года |

| Декларация по НДС | За IV квартал 2023 года — до 25 января 2024 года. За I квартал 2024 года — до 25 апреля 2024 года. За II квартал — до 25 июля 2024 года. За III квартал — до 25 октября 2024 года |

Налоги ИП на патенте

Предприниматели на патентной системе налогообложения (ПСН) платят только за полученный патент. Сумму оплаты для ИП рассчитывает налоговая служба. Цена патента зависит от размера предполагаемого дохода предпринимателя.

Формула для расчёта стоимости патента

Стоимость патента на год = потенциально возможный доход х 6%

Декларацию по налогу и уведомления об исчисленных суммах в этом случае подавать не нужно. О других видах отчётности для ИП на патенте можно прочитать в отдельной статье.

| Сроки платы за патент | |

|---|---|

| Срок действия патента | Когда нужно заплатить |

| Менее 6 месяцев | До конца срока действия патента |

| 6 месяцев и более | 1/3 от стоимости патента — в течение 90 дней с начала его действия. 2/3 от стоимости — до конца срока действия |

Налоги предпринимателя на НПД

Предприниматели на НПД платят только налог на профессиональный доход. НПД — это специальный налоговый режим для самозанятых, но в некоторых случаях перейти на него могут и индивидуальные предприниматели. Налоговая ставка НПД составляет:

- 4% — для доходов, полученных при продаже товаров или оказании услуг физлицам;

- 6% — для доходов от работы с юрлицами и ИП.

Рассчитывать налог самостоятельно и сдавать отчётность не нужно. ИП на НПД узнают размер выплаты в приложении «Мой налог». Сумма налога рассчитывается автоматически на основании данных из чеков, которые предприниматель сформировал с помощью приложения.

Налог на профессиональный доход ИП платит каждый месяц: до 28-го числа того месяца, который следует за отчётным. Если предприниматель не получал доход в течение месяца, платить НПД за этот период не нужно.

Какие налоги и взносы платит ИП за работников

Налог на доходы физических лиц

Платить налог на доходы физических лиц и сдавать отчёт 6-НДФЛ должны все индивидуальные предприниматели, у которых есть работники. При этом учитываются и сотрудники в штате, которые подписали трудовой договор, и сторонние исполнители, с которыми ИП заключил договор гражданско-правового характера. Работодатель выступает в качестве налогового агента: он удерживает НДФЛ с выплат сотрудникам и самостоятельно перечисляет эту сумму в бюджет.

Ставка НДФЛ для налоговых резидентов РФ равна 13%. Если сумма всех выплат, которые сотрудник получил в течение года, составила более 5 млн рублей, с суммы превышения потребуется заплатить налог по ставке 15%.

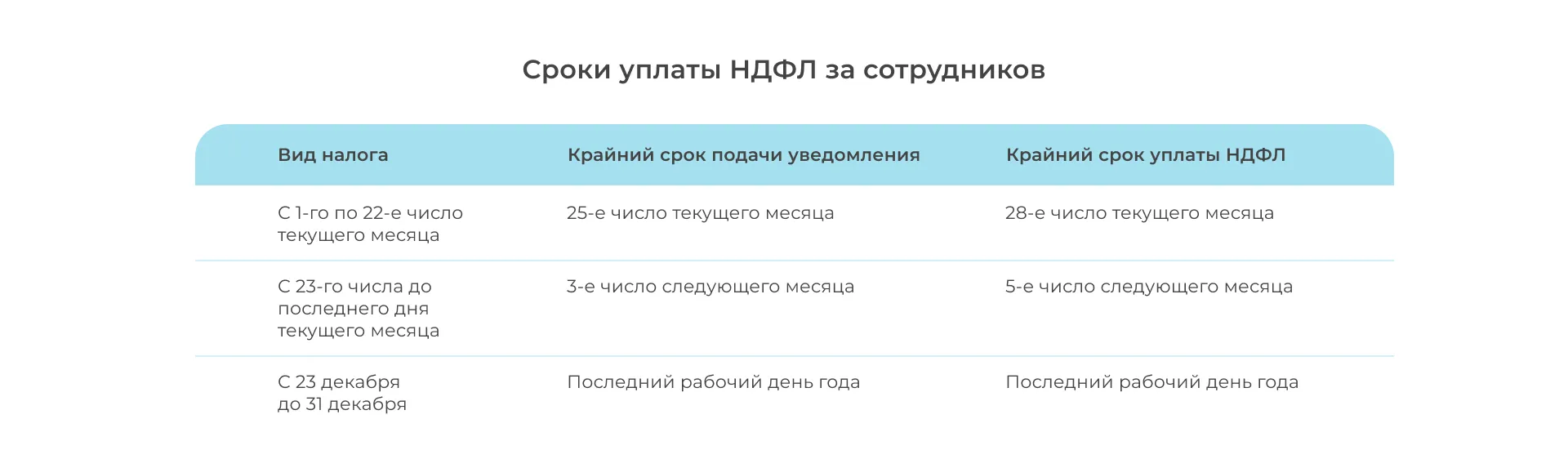

С 2024 года действует новый порядок удержания налога на доходы физических лиц. Платить НДФЛ за сотрудников и подавать уведомления об исчисленных суммах теперь нужно два раза в месяц.

ИП с сотрудниками должны ежеквартально сдавать в ФНС расчёт по форме 6-НДФЛ:

- за 2023 год — до 26 февраля 2024 года;

- за I квартал 2024 года — до 25 апреля 2024 года;

- за I полугодие 2024 года — до 25 июля 2024 года;

- за 9 месяцев 2024 года — до 25 октября 2024 года.

Страховые взносы

ИП, которые наняли сотрудников или исполнителей на ГПХ, обязаны платить за своих работников страховые взносы. Кроме того, работодатели сдают в ФНС и СФР несколько видов отчётности о взносах за сотрудников.

Предприниматели платят за работников взносы четырёх видов:

- на обязательное медицинское страхование (ОМС): тариф 30% до достижения предельной величины базы, 15,1% — после достижения этой величины;

- на обязательное пенсионное страхование (ОПС): 30% до достижения предельной величины, после 15,1%;

- на случай временной нетрудоспособности и материнства (ВНиМ): 30% до достижения предельной величины, после 15,1%;

- на травматизм: тариф от 0,2% до 8,5% в зависимости от класса профессионального риска.

ИП на АУСН не платят взносы на ОМС, ОПС и ВНиМ, а для уплаты взносов на травматизм переводят в СФР фиксированную сумму. В 2024 году она составляет 2 434 рубля.

| Сроки уплаты страховых взносов за сотрудников и сдачи отчётности | |||

|---|---|---|---|

| Вид взноса или отчёта | Куда платить или сдавать | Расчётный период | Крайний срок платежа или сдачи |

| Взносы на травматизм | Взносы не входят в ЕНП. Платить в СФР с помощью платёжного поручения | Месяц | 15-е число месяца, следующего за отчётным |

| Уведомление об исчисленных суммах взносов на ОМС, ОПС и ВНиМ | В ФНС | Месяц | 25-е число месяца, следующего за отчётным |

| Взносы на ОМС, ОПС и ВНиМ | Взносы входят в ЕНП. Платить в ФНС | Месяц | 28-е число месяца, следующего за отчётным |

| Персонифицированные сведения о физлицах | В ФНС | Месяц | 25-е число месяца, следующего за отчётным |

| Расчёт по страховым взносам | В ФНС | Квартал | 25-е число месяца, следующего за отчётным кварталом |

| ЕФС-1, раздел 2 (отчёт о взносах на травматизм) | В СФР | Квартал | 25-е число месяца, следующего за отчётным кварталом |

Как предпринимателю совмещать налоговые режимы

Индивидуальные предприниматели имеют право совмещать два налоговых режима. Например, можно зарегистрировать ИП на «упрощёнке» и оплатить патент для дополнительного вида деятельности. Благодаря этому налоговая нагрузка по одному из видов деятельности ИП будет меньше.

Обратите внимание, что совмещать с другими режимами можно только патентную систему налогообложения. Приобрести патент могут предприниматели на ОСНО, УСН и ЕСХН.

Какие налоги и взносы платит ИП в 2024 году: таблица

Сколько налогов и взносов в год платят ИП на разных режимах налогообложения? Собрали данные в одну таблицу.

| ОСНО | УСН | АУСН | ЕСХН | ПСН | НПД | |

|---|---|---|---|---|---|---|

| Налог на имущество | + | +, но возможно освобождение | ||||

| Транспортный и земельный налоги (если есть налогооблагаемый объект) | + | + | + | + | + | + |

| НДС | + | –, но есть исключения | +, но возможно освобождение | – | – | |

| НДФЛ за себя | + | – | – | – | – | – |

| НДФЛ за сотрудников | + | + | + | + | + | – |

| Страховые взносы за себя | + | + | – | + | + | – |

| Страховые взносы за сотрудников | + | + | Только взносы на травматизм | + | + | – |

Куда ИП платить налоги в 2024 году

В 2024 году все налоги и страховые взносы входят в Единый налоговый платёж для ИП и юрлиц. ИП должны рассчитывать сумму налогов и регулярно пополнять Единый налоговый счёт, а ФНС сама спишет с него необходимое количество средств. Отдельно предприниматели платят только взносы на травматизм. Эту сумму нужно перечислить в региональное отделение СФР с помощью платёжного поручения.

Все ИП обязаны подавать в налоговую уведомления по ЕНП. С 1 января 2024 года запрещено использовать платёжные поручения со статусом «02». Таким образом, чтобы заплатить налоги и взносы, предпринимателю нужно:

- До 25-го числа подать в ФНС уведомление об исчисленных суммах налогов и взносов. ИП, которые платят НДФЛ за работников, подают уведомление два раза в месяц.

- До 28-го числа пополнить Единый налоговый счёт на ту сумму, которая указана в уведомлении. Помните, что для некоторых налогов (например, для имущественных) установлен другой крайний срок платежа.

Часто задаваемые вопросы

Как должен платить налоги ИП без работников в 2024 году?

ИП без сотрудников освобождается от уплаты налога на доходы физических лиц и страховых взносов за работников. Платить взносы за себя предприниматель по-прежнему обязан. Полный перечень налогов и взносов для ИП без работников зависит от выбранной системы налогообложения. Например, предприниматель на ОСНО заплатит:

- имущественные налоги;

- НДС;

- НДФЛ за себя;

- страховые взносы за себя.

Какие льготы по уплате взносов может получить ИП?

Льготы по страховым взносам могут получить ИП, которые входят в реестр субъектов малого и среднего предпринимательства. Страховой тариф будет снижен, если зарплата сотрудников ИП превышает минимальный размер оплаты труда, установленный 1 января текущего года. В этом случае предприниматель платит взнос по ставке 30% с той части зарплаты, которая равна МРОТ, и по ставке 15% с той части, которая превышает МРОТ. Льгота не действует на взносы на травматизм.

В отдельных регионах России действуют пониженные тарифы страховых взносов. Получить подробную информацию о них можно из статьи 427 Налогового кодекса РФ.

Как предпринимателю уменьшить налоги?

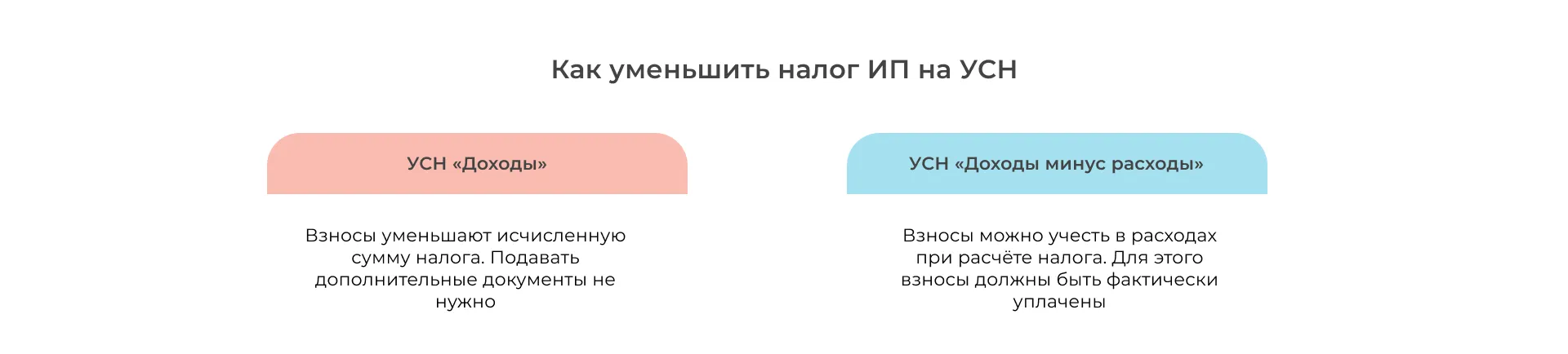

ИП на УСН и патенте могут уменьшить размер налога за счёт страховых взносов за себя. Для этого предприниматели на «упрощёнке» должны отразить уплаченные взносы в декларации по УСН, а ИП на ПСН — подать в ФНС уведомление об уменьшении патентного налога (КНД 1112021).