Каждый год индивидуальные предприниматели, работающие по упрощённой системе налогообложения, сдают в ФНС налоговую декларацию по УСН. Как заполнить этот документ и в какие сроки сдать в налоговую инспекцию, что изменилось в заполнении декларации с 2024 года – ответы на эти и другие вопросы, читайте в нашей статье.

Что такое налоговая декларация по УСН для ИП

Это отчётный документ, в котором предприниматель отображает полученный им доход и размер исчисленного налога. Данные из него проверяются ФНС. Документ состоит из титульного листа и разделов, в которых отображаются сведения об итоговых налоговых платежах, расчётах налога, а также торговом сборе (для ИП, работающих на «упрощёнке» с объектом налога «Доходы» и уплачивающих торговый сбор) и раздела 3, куда вносятся данные о целевом использовании средств. Далее мы подробно остановимся на содержании и правилах заполнения каждого раздела.

В каких случаях ИП сдаёт декларацию по УСН

Сдавать этот отчётный документ каждый индивидуальный предприниматель обязан ежегодно. Даже если в течение отчётного периода предприниматель не осуществлял коммерческую деятельность, он всё равно обязан отчитаться, заполнив так называемый нулевой отчёт.

В этом документе заполняются:

- титульный лист;

- в разделе 1.1 или 1.2 в зависимости от того «Доходы» или «Доходы минус расходы» использует ИП, указывается ОКТМО и проставляются прочерки или нули в остальных пунктах;

- в разделах 2.1 («Доходы») и 2.2 («Доходы минус расходы») указывается признак налогоплательщика, применения ставки и собственно размер ставки с её обоснованием;

- в разделе 2.1.2 указывается сумма сбора, которую предприниматель уплатил за отчётный период.

Форма декларации по УСН для ИП в 2024 году

Форма этого отчётного документа утверждена Приказом ФНС России от 25.12.2020 N ЕД-7-3/958@. Он регламентирует не только заполнение налоговой декларации ИП на УСН, но и порядок и сроки его сдачи в налоговую инспекцию. В 2022 году вступили в силу поправки к правилам сдачи документа, закреплённые в Приказе ФНС от 01.11.2022 № ЕД-7-3/1036@. Большинство поправок в новой редакции коснулись изменения срока сдачи документа с 25-го на 28 число и порядка уплаты налога, а также обновления штрих-кодов некоторых страниц.

Форма налоговой декларации ИП на УСН содержит титульный лист, а также несколько разделов. Для объектов налогообложения «Доходы» и «Доходы минус расходы» разделы 1 и 2 имеют определённые различия в содержании, о которых мы расскажем ниже. Титульный лист и раздел 3 для всех объектов УСН заполняются одинаково, но ИП обычно его не заполняют, поскольку в него вносятся данные о целевом финансировании, например, государственных субсидиях, грантах, получить которые могут только индивидуальные предприниматели, чья деятельность соответствует целому ряду условий.

Если у ИП все же есть источники целевого финансирования, то в разделе 3 налоговой декларации указывается код, сумма и дата поступления финансовых средств, а также срок, установленный для их использования.

В какие сроки сдаётся декларация ИП на УСН

Налоговый период в декларации по УСН для ИП составляет один календарный год. Так, за текущий 2024 год налогоплательщики будут отчитываться в 2025 году. Сдать декларацию индивидуальные предприниматели в соответствии с обновлённой формой отчётности должны не позднее 25 апреля года, который следует за установленным налоговым периодом. То есть за 2024 год ИП должны будут отчитаться перед ФНС не позже 25 апреля 2025 года.

Как заполнить форму декларации ИП на УСН

Документ сдаётся в налоговую инспекцию в бумажном и электронном формате. Перед тем как подавать налоговую декларацию ИП УСН в ФНС, убедитесь, что документ оформлен правильно, не содержит ошибок, помарок.

При заполнении электронных бланков выравнивание текста в документах устанавливается по правому краю, а для бумажных данные заполняются слева направо, а в пустых клетках проставляют прочерки. Прочерки вносят и во всё поле, если данных для его заполнения нет.

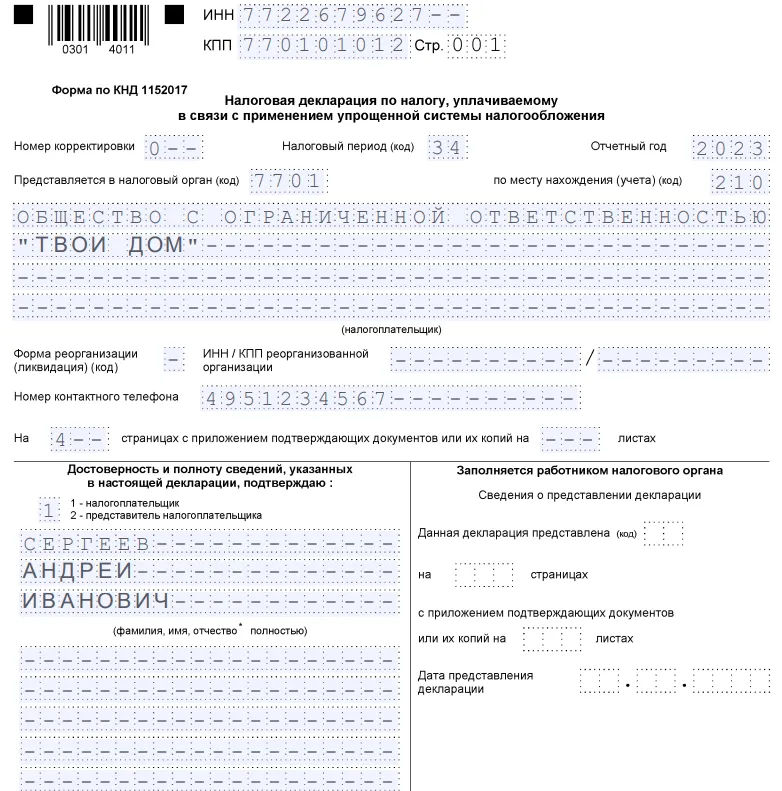

Титульный лист

Для всех объектов УСН он заполняется одинаково. В нём предприниматели указывают:

- ИНН;

- фамилию, имя и отчество;

- отчётный период (код 34 указывает на то, что налоговый период в данном случае – календарный год);

- код места нахождения учёта (для ИП указывается код 120);

- дату заполнения документа.

Также проставляется количество страниц, а в графе о подтверждении достоверности данных, внесённых в документ, проставляется 1 без дополнительного указания фамилии, имени и отчества предпринимателя. Указывать ФИО в этой графе нужно будет, когда вместо налогоплательщика сдаёт документ доверенное лицо.

Для ИП с объектом налогообложения «Доходы»

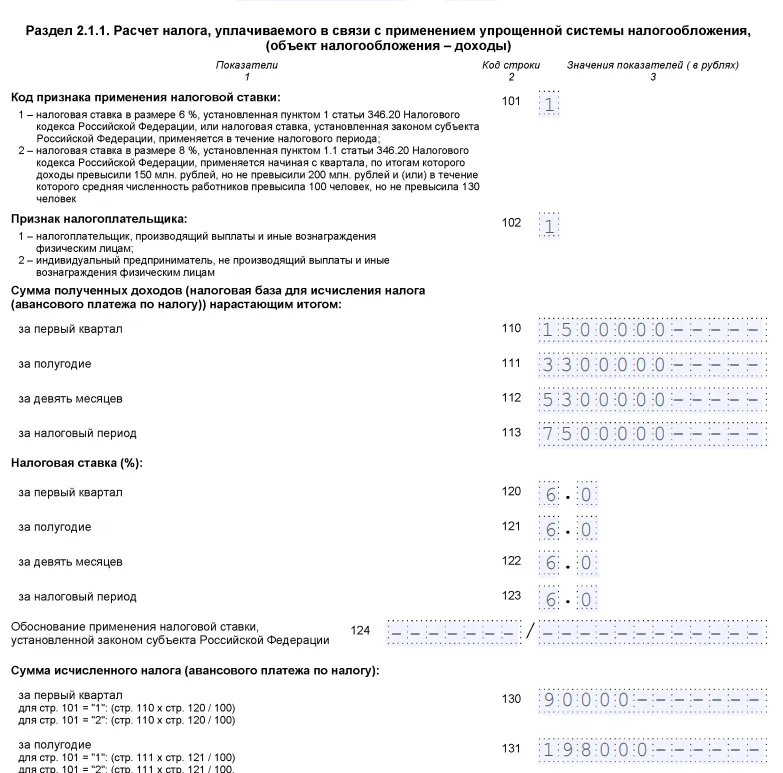

Индивидуальные предприниматели на УСН с этим объектом заполняют разделы документа 1.1, 2.1.1 и 2.1.2. В разделе 1.1 предприниматель указывает сведения по взносам и доходам за отчётный период.

В строках 010, 030, 060 и 090 ИП прописывает ОКТМО. Если он не изменялся в течение налогового периода, его можно указать в строке 010, а далее поставить прочерки. Поля 020-110 содержат данные об авансовых платежах, а также размер налога за год. Если предприниматель совмещал «упрощёнку» и патент, но утратил право пользоваться патентной системой налогообложения, в поле 101 вписывается сумма уплаченного налога, начисленного на патенте.

В раздел 2.1.1. в поле «Код признака применения ставки» предприниматели указывают 1. В поле «Код признака применения налоговой ставки» или 102 в налоговой декларации ИП на УСН без работников указывается 2. Предприниматели, имеющие сотрудников в штате, ставят 1.

Поля 110-113 содержат данные о доходах, полученных за отчётный период. Строки 120 - 123 — налоговая ставка.

Если ИП уплачивает налоги по сниженной ставке, в строке 124 нужно указать её обоснование.

Поля 130-133 содержат суммы авансовых платежей.

Строки 140-143 содержат данные о страховых взносах, пособиях или других расходах, которые предприниматель понёс за отчётный период.

Раздел 2.1.2 актуален для ИП на УСН, которые входят в число плательщиков торгового сбора. В нём в строках 150-153 указывается размер всего торгового сбора, уплаченного за отчётный период. В поля 160-163 вписывается сбор, который уменьшает налог. Если у предпринимателя есть виды коммерческой деятельности, которые не облагаются торговым сбором, он должен вести раздельный учёт, и по доходам, и по страховым взносам.

Для ИП с объектом налогообложения «Доходы минус расходы»

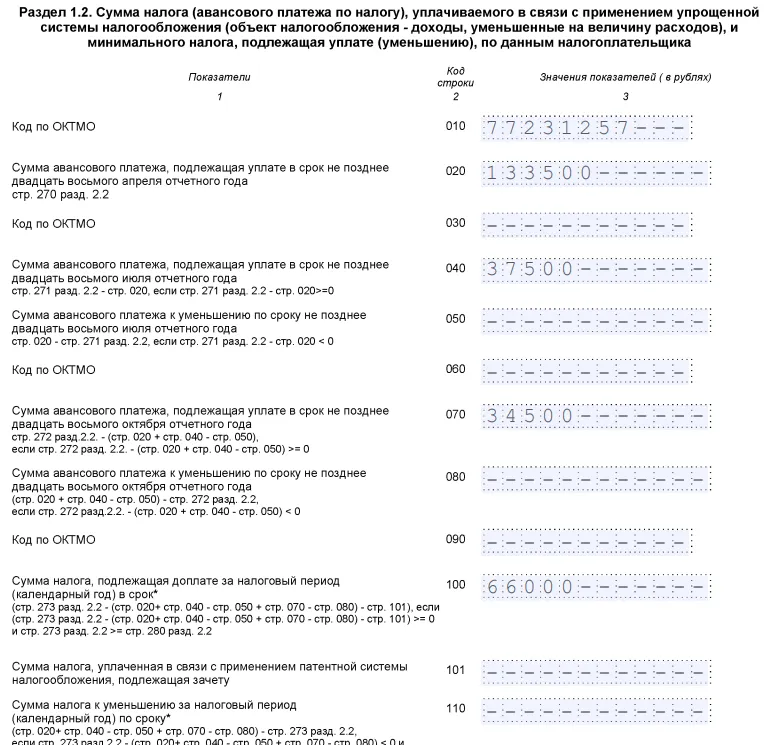

Предприниматели на УСН с этим объектом после оформления титульного листа заполняют в декларации разделы 1.2 и 2.2.

В разделе 1.2 указывается размер авансового платежа по налогу, который исчисляется на УСП с объектом «Доходы минус расходы». Здесь в строках 010, 030, 060 и 090 указывается ОКТМО, а в полях 020-100, соответственно, прописывается сумма авансовых платежей.

Раздел 2.2. заполняется данными о суммах налогов, уплаченных за отчётный период. В начале раздела указывается код признака налоговой ставки: 1 для сниженной и 2 для предпринимателей, чей годовой доход колеблется в пределах от 150 до 200 миллионов рублей в год, а количество сотрудников – от 100 до 130 человек. Если используется сниженная налоговая ставка, в строке 264 указывается код обоснования её применения.

В строках 270-273 прописываются исчисленные авансовые платежи за каждый квартал.

Форма актуальной декларации ИП на УСН для скачивания

Как мы уже говорили выше, форма декларации ИП на УСН утверждена приказом ФНС в 2020-м году. В 2022 году в неё были внесены некоторые корректировки. На сегодня правила заполнения документа и сам бланк закреплены в Приказе ФНС России от 25.12.2020 N ЕД-7-3/958@ (в редакции от 01.11.2022).

Скачайте форму налоговой декларации ИП на УСН и заполните её в соответствии с объектом налогообложения, который используете.

Заполнить её помогут образцы декларации для обоих объектов налогообложения индивидуальных предпринимателей, использующих «упрощёнку».

Скачать образец декларации УСН «Доходы».

Скачать образец декларации УСН «Доходы минус расходы».

Что такое нулевая декларация по УСН

Так называется отчётный документ, который индивидуальный предприниматель обязан сдавать, даже если за контрольный период (календарный год) у него не было ни доходов, ни каких-либо расходов.

По сути, это обычная налоговая декларация, которую обязан сдавать каждый ИП, применяющий упрощённую систему. Заполняется она по общим правилам, предусмотренным для этого документа, за одним исключением. В полях, где прописываются все доходы, вычеты, расходы, суммы исчисленных налогов, проставляются нули.

Так же, как и в случаях с обычной (ненулевой), налоговая декларация ИП на УСН нулевая сдаётся в ФНС не позднее 25 апреля.

Штрафы для ИП за несдачу налоговой декларации

Согласно с п.1 ст.119 НК РФ, за несдачу налоговой декларации индивидуальным предпринимателям на упрощённой системе налогообложения грозит штраф. Его сумма составляет 1000 рублей до 30% от размера неуплаченного налога. Помимо этого, бизнесмен может быть оштрафован не только за непредоставление отчёта, но и за нарушение сроков его подачи. Согласно со ст.15.5 КоАП РФ, он может быть оштрафован на сумму от 300 до 500 рублей. Кроме того, по п.3 ст.76 Налогового кодекса РФ, при задержке сдачи отчёта на срок более 20 дней налоговая инспекция вправе заблокировать счета компании.

Хотите быть в курсе всех изменений в правилах сдачи отчётности и получать новости об изменении в налоговом законодательстве из первых рук? Подписывайтесь на наши каналы! Здесь собрана вся самая актуальная и достоверная информация о налоговой отчётности от экспертов.